Mit unserem Tagesgeldrechner können Sie nicht nur die Zinsen von Banken berechnen und vergleichen, sondern Ihre Suche auch nach zahlreichen Filtern eingrenzen, etwa nach:

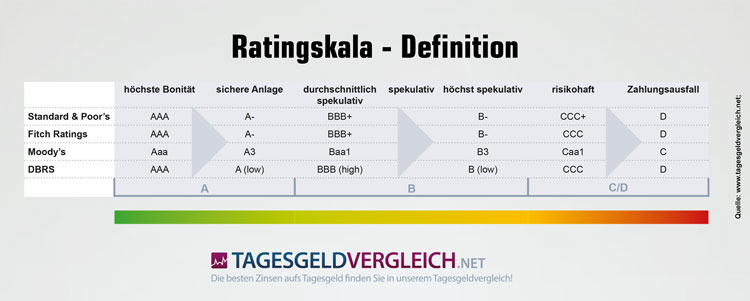

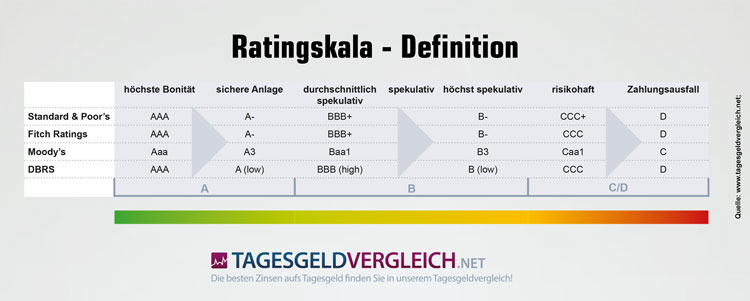

Angeboten aus bestimmten Ländern oder Ländern mit Mindest-Rating (z.B. mind. AA)

Angeboten mit erweiterer Einlagensicherung

Gemeinschaftskonten, Konten für Vereine, Minderjährige oder betreute Personen

Ethik- und Ökobanken, Autobanken, Zinsbroker

TAN-/Zugangsverfahren, Arten der Kontoverwaltung, Post-/Video-/eID

Hinweise zum Rechner

Wir empfehlen, beim Tagesgeld auf Angebote aus Ländern mit hoher Bonität (Rating von A, AA oder AAA) als Garantiegeber der gesetzlichen Einlagensicherung zu setzen. Aus diesem Grund haben wir unseren Tagesgeldrechner so eingestellt, dass er beim ersten Aufruf nur solche Angebote anzeigt.

Wenn Sie auch Angebote von Banken aus Ländern mit niedrigeren Ratings anzeigen lassen wollen, klicken Sie in der Eingabemaske auf "Sicherheit" -> "Ratingstufen" -> "alle Ratingstufen" oder einfach auf diesen Link:

Alle Angebote anzeigen »

Wie bediene ich den Tagesgeldrechner?

Die Bedienung des Rechners ist denkbar einfach:

gewünschte Anlagesumme und Laufzeit eingeben

auswählen, ob nur Tagesgeldkonten oder auch Kombiangebote mit Girokonto oder Depot angezeigt werden sollen

auswählen, ob gesetzliche Einlagensicherung ausreichend ist oder nur Angebote mit erweiterer deutscher Einlagensicherung (Mitglied eines zusätzlichen Sicherungsfonds) berücksichtigt werden sollen

auf "Jetzt berechnen" klicken

sollten die Ergebnisse zu viel oder noch nicht passend genug sein, können Sie Ihre Parameter anpassen, oder aber auch unsere "weiteren Filter" benutzen, um die Ergebnisliste einzuschränken

Im Ergebnis der Berechnung zeigt Ihnen unser Tagesgeld-Rechner die für Ihren Anlagebetrag am höchsten verzinsten Tagesgeldkonten an:

Durchschnittszinssatz: 1,71 % p.a. aus 85 Angeboten

Empfehlung der Redaktion

350,00 € Zinsertrag

2,80 % Rendite (p.a.) + 40 € Bonus

Zinsgutschrift vierteljährlich

Land/ Rating Frankreich/ AA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 3 Monate garantiert) : 2,80 % bis 50.000,00 Euro : 1,00 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 3 Monate garantiert: 352,45 Euro 50.000,00 Euro: 0,00 Euro Gesamtbetrag 50.350,00 Euro

Land und Sicherheit

Land: Frankreich

S&P-Rating: AA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Fonds de Garantie des Dépôts Sicherungssystem (erweitert): Einlagensicherungsfonds des Bundesverbandes Deutscher Banken e.V.

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: ja

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 4.12

Einlagensicherung 4.30

Kontoeröffnung 4.20

Kontoführung 4.00

Service 4.75

Gesamtbewertung 4.20

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Consorsbank Tagesgeld Einzeltest

344,54 € Zinsertrag

2,76 % Rendite (p.a.) + 100 € Bonus

Zinsgutschrift monatlich

Land/ Rating Spanien/ A

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 3 Monate garantiert) : 2,75 % bis 50.000,00 Euro : 1,80 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: 1.000.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 3 Monate garantiert: 346,91 Euro 50.000,00 Euro: 0,00 Euro Gesamtbetrag 50.344,54 Euro

Land und Sicherheit

Land: Spanien

S&P-Rating: A

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Spanischer Einlagensicherungsfonds

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: nein

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: ja

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Kombiprodukt Anmerkung: Girokonto + Tagesgeld mit spanischer Einlagensicherung.

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 4.85

Einlagensicherung 3.10

Kontoeröffnung 4.20

Kontoführung 4.00

Service 4.00

Gesamtbewertung 4.17

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Openbank Tagesgeld Einzeltest

Empfehlung der Redaktion

343,75 € Zinsertrag

2,75 % Rendite (p.a.)

Zinsgutschrift vierteljährlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 6 Monate garantiert) : 2,75 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 6 Monate garantiert: 346,11 Euro Gesamtbetrag 50.343,75 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung deutscher Banken Sicherungssystem (erweitert): Einlagensicherungsfonds des Bundesverbandes deutscher Banken

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: ja

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: ja

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.77

Einlagensicherung 4.60

Kontoeröffnung 4.40

Kontoführung 5.00

Service 4.00

Gesamtbewertung 4.19

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem comdirect Tagesgeld PLUS Einzeltest

Empfehlung der Redaktion

325,70 € Zinsertrag

2,61 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Spanien/ A

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 4 Monate garantiert) : 2,60 %

Anlagebetrag:

minimal: 1,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 4 Monate garantiert: 327,83 Euro Gesamtbetrag 50.325,70 Euro

Land und Sicherheit

Land: Spanien

S&P-Rating: A

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Spanischer Einlagensicherungsfonds

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: nein

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Anzahl möglicher Unterkonten: 6

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: nein

Automatische Abführung der Abgeltungssteuer: nein

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 4.80

Einlagensicherung 3.20

Kontoeröffnung 4.70

Kontoführung 4.00

Service 4.50

Gesamtbewertung 4.22

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Suresse Direkt Bank Tagesgeld Einzeltest

Empfehlung der Redaktion

319,43 € Zinsertrag

2,56 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Schweden/ AAA

Einlagensicherung (gesetzlich) 1.050.000 Schwedische Kronen

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 3 Monate garantiert) : 2,55 % bis 50.000,00 Euro : 1,45 %

Anlagebetrag:

minimal: 1,00 Euro

maximal: 100.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 3 Monate garantiert: 321,47 Euro 50.000,00 Euro: 0,00 Euro Gesamtbetrag 50.319,43 Euro

Land und Sicherheit

Land: Schweden

S&P-Rating: AAA

gesetzliche Einlagensicherung: 1.050.000 Schwedische Kronen

Sicherungssystem (gesetzlich): Schwedische Reichsschuldenverwaltung (Sw. Riksgälden)

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: nein

Ausweiskopie: ja

eiD: ja

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: nein

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: nein

Automatische Abführung der Abgeltungssteuer: nein

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 4.35

Einlagensicherung 3.60

Kontoeröffnung 4.20

Kontoführung 2.80

Service 4.25

Gesamtbewertung 3.96

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem TF Bank AB Tagesgeld Einzeltest

318,75 € Zinsertrag

2,55 % Rendite (p.a.)

Zinsgutschrift jährlich

Land/ Rating Estland/ A

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 4 Monate garantiert) : 2,55 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: 100.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 4 Monate garantiert: 320,78 Euro Gesamtbetrag 50.318,75 Euro

Land und Sicherheit

Land: Estland

S&P-Rating: A

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Einlagensicherungssystem Estlands (Tagatisfond)

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: nein

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: nein

Automatische Abführung der Abgeltungssteuer: nein

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: nein

Testergebnis

Zinsen und Konditionen 4.75

Einlagensicherung 3.10

Kontoeröffnung 4.50

Kontoführung 2.00

Service 4.75

Gesamtbewertung 3.97

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Bigbank Tagesgeld Einzeltest

Empfehlung der Redaktion

313,15 € Zinsertrag

2,51 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 3 Monate garantiert) : 2,50 % bis 50.000,00 Euro : 1,50 %

Anlagebetrag:

minimal: 1,00 Euro

maximal: 1.000.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 3 Monate garantiert: 315,11 Euro 50.000,00 Euro: 0,00 Euro Gesamtbetrag 50.313,15 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung Deutscher Banken Sicherungssystem (erweitert): Einlagensicherungsfonds des Bundesverbandes Deutscher Banken e.V.

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: ja

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: ja

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 4.38

Einlagensicherung 4.50

Kontoeröffnung 4.20

Kontoführung 4.20

Service 4.50

Gesamtbewertung 4.39

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Ford Money Tagesgeld Einzeltest

312,50 € Zinsertrag

2,50 % Rendite (p.a.)

Zinsgutschrift vierteljährlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 6 Monate garantiert) : 2,50 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: 100.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 6 Monate garantiert: 314,45 Euro Gesamtbetrag 50.312,50 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung deutscher Banken GmbH Sicherungssystem (erweitert): Einlagensicherungsfonds des Bundesverband Deutscher Banken e.V.

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: ja

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.73

Einlagensicherung 4.60

Kontoeröffnung 4.20

Kontoführung 4.00

Service 4.25

Gesamtbewertung 4.07

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Postbank Tagesgeld Einzeltest

312,50 € Zinsertrag

2,50 % Rendite (p.a.)

Zinsgutschrift jährlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 4 Monate garantiert) : 2,50 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: 1.000.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 4 Monate garantiert: 314,45 Euro Gesamtbetrag 50.312,50 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung deutscher Banken GmbH Sicherungssystem (erweitert): Einlagensicherungsfonds des Bundesverband Deutscher Banken e.V.

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: ja

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: ja

APP: ja

HBCI/FinTS: ja

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.77

Einlagensicherung 4.60

Kontoeröffnung 4.70

Kontoführung 5.00

Service 5.00

Gesamtbewertung 4.25

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem ING Extra-Konto Einzeltest

Empfehlung der Redaktion

300,60 € Zinsertrag

2,40 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Luxemburg/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 3 Monate garantiert) : 2,40 % bis 50.000,00 Euro : 1,75 %

Anlagebetrag:

minimal: 5.000,00 Euro

maximal: 1.000.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 3 Monate garantiert: 302,41 Euro 50.000,00 Euro: 0,00 Euro Gesamtbetrag 50.300,60 Euro

Land und Sicherheit

Land: Luxemburg

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Fonds de garantie des dépôts Luxembourg (FGDL)

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: nein

Postident: nein

Ausweiskopie: ja

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: ja

APP: nein

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: nein

Automatische Abführung der Abgeltungssteuer: nein

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 4.47

Einlagensicherung 3.60

Kontoeröffnung 3.00

Kontoführung 3.20

Service 3.50

Gesamtbewertung 3.96

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Advanzia Bank Tagesgeld Einzeltest

288,05 € Zinsertrag

2,30 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Frankreich/ AA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 3 Monate garantiert) : 2,30 % bis 50.000,00 Euro : 1,35 %

Anlagebetrag:

minimal: 1.000,00 Euro

maximal: 1.000.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 3 Monate garantiert: 289,71 Euro 50.000,00 Euro: 0,00 Euro Gesamtbetrag 50.288,05 Euro

Land und Sicherheit

Land: Frankreich

S&P-Rating: AA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Fonds de Garantie des Dépôts et de Résolution

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.83

Einlagensicherung 3.40

Kontoeröffnung 4.20

Kontoführung 4.50

Service 4.00

Gesamtbewertung 3.80

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Stellantis Direktbank Tagesgeld Einzeltest

288,05 € Zinsertrag

2,30 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Frankreich/ AA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 3 Monate garantiert) : 2,30 % bis 50.000,00 Euro : 1,35 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: 1.000.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 3 Monate garantiert: 289,71 Euro 50.000,00 Euro: 0,00 Euro Gesamtbetrag 50.288,05 Euro

Land und Sicherheit

Land: Frankreich

S&P-Rating: AA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Fonds de Garantie des Dépôts et de Résolution (FGDR)

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: ja

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: nein

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: nein

HBCI/FinTS: ja

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.88

Einlagensicherung 3.40

Kontoeröffnung 3.20

Kontoführung 4.50

Service 4.25

Gesamtbewertung 3.78

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Opel Direktbank Tagesgeld Einzeltest

288,05 € Zinsertrag

2,30 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 3 Monate garantiert) : 2,30 % bis 50.000,00 Euro : 0,90 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 3 Monate garantiert: 289,71 Euro 50.000,00 Euro: 0,00 Euro Gesamtbetrag 50.288,05 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung deutscher Banken GmbH Sicherungssystem (erweitert): Einlagensicherungsfonds des Bundesverband Deutscher Banken e.V.

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Kombiprodukt Anmerkung:

Steuern

Freistellungauftrag möglich: nein

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.65

Einlagensicherung 4.50

Kontoeröffnung 3.90

Kontoführung 3.20

Service 4.50

Gesamtbewertung 3.92

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem XTB Depot Einzeltest

288,05 € Zinsertrag

2,30 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 4 Monate garantiert) : 2,30 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 4 Monate garantiert: 289,71 Euro Gesamtbetrag 50.288,05 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung deutscher Banken GmbH Sicherungssystem (erweitert): Einlagensicherungsfonds des Bundesverband Deutscher Banken e.V.

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: ja

APP: ja

HBCI/FinTS: ja

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.20

Einlagensicherung 4.60

Kontoeröffnung 4.50

Kontoführung 4.50

Service 4.50

Gesamtbewertung 3.88

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Santander Tagesgeld Einzeltest

281,25 € Zinsertrag

2,25 % Rendite (p.a.)

Zinsgutschrift jährlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 4 Monate garantiert) : 2,25 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 4 Monate garantiert: 282,83 Euro Gesamtbetrag 50.281,25 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Haftungsverbund der Sparkassen-Finanzgruppe Sicherungssystem (erweitert): Haftungsverbund der Sparkassen-Finanzgruppe

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: ja

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: ja

APP: ja

HBCI/FinTS: ja

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.48

Einlagensicherung 4.80

Kontoeröffnung 4.80

Kontoführung 5.00

Service 4.75

Gesamtbewertung 4.16

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem 1822direkt Tagesgeld Einzeltest

278,46 € Zinsertrag

2,23 % Rendite (p.a.)

Zinsgutschrift jährlich

Land/ Rating Schweden/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro pro Kunde

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (bis zum 15.08.2025 garantiert) : 2,76 % bis 50.000,00 Euro : 1,96 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: 100.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 278,46 Euro Gesamtbetrag 50.278,46 Euro

Land und Sicherheit

Land: Schweden

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro pro Kunde

Sicherungssystem (gesetzlich): Schwedische Entschädigungseinrichtung

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: nein

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 4.65

Einlagensicherung 3.60

Kontoeröffnung 4.20

Kontoführung 4.00

Service 4.00

Gesamtbewertung 4.21

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Ikano Bank Fleks Horten Tagesgeld Einzeltest

277,50 € Zinsertrag

2,22 % Rendite (p.a.)

Zinsgutschrift vierteljährlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 8 Monate garantiert) : 2,22 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: 500.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 8 Monate garantiert: 279,04 Euro Gesamtbetrag 50.277,50 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): BVR Institutssicherung GmbH Sicherungssystem (erweitert): Bundesverband der Deutschen Volksbanken und Raiffeisenbanken e.V.

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: ja

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.30

Einlagensicherung 4.80

Kontoeröffnung 4.20

Kontoführung 4.50

Service 4.25

Gesamtbewertung 3.96

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem PSD Bank RheinNeckarSaar Tagesgeld Einzeltest

274,76 € Zinsertrag

2,20 % Rendite (p.a.)

Zinsgutschrift jährlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro zu 100 Prozent

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (bis zum 30.09.2025 garantiert) : 2,60 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 274,76 Euro Gesamtbetrag 50.274,76 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro zu 100 Prozent

Sicherungssystem (gesetzlich): Entschädigungseinrichtung deutscher Banken GmbH Sicherungssystem (erweitert): Einlagensicherungsfonds des Bundesverband Deutscher Banken e.V.

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: nein

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: nein

HBCI/FinTS: ja

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 4.75

Einlagensicherung 4.50

Kontoeröffnung 4.70

Kontoführung 4.00

Service 4.25

Gesamtbewertung 4.57

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Bank11 Tagesgeld Einzeltest

Empfehlung der Redaktion

269,23 € Zinsertrag

2,15 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Frankreich/ AA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 3 Monate garantiert) : 2,15 % bis 50.000,00 Euro : 1,75 %

Anlagebetrag:

minimal: 1,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 3 Monate garantiert: 270,68 Euro 50.000,00 Euro: 0,00 Euro Gesamtbetrag 50.269,23 Euro

Land und Sicherheit

Land: Frankreich

S&P-Rating: AA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Fonds de Garantie des Dépôts

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: ja

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: ja

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: ja

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 4.33

Einlagensicherung 3.40

Kontoeröffnung 4.50

Kontoführung 5.00

Service 4.25

Gesamtbewertung 4.12

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Renault Bank direkt Tagesgeld Einzeltest

Empfehlung der Redaktion

262,96 € Zinsertrag

2,10 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 6 Monate garantiert) : 2,10 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 6 Monate garantiert: 264,34 Euro Gesamtbetrag 50.262,96 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung deutscher Banken Sicherungssystem (erweitert): Einlagensicherungsfonds des Bundesverbandes Deutscher Banken e.V.

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: ja

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.73

Einlagensicherung 4.60

Kontoeröffnung 4.40

Kontoführung 4.00

Service 4.75

Gesamtbewertung 4.10

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Volkswagen Bank Tagesgeld Einzeltest

262,50 € Zinsertrag

2,10 % Rendite (p.a.)

Zinsgutschrift jährlich

Land/ Rating Italien/ BBB

Einlagensicherung (gesetzlich) 100.000 Euro zu 100 Prozent

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 2,10 %

Anlagebetrag:

minimal: 10.000,00 Euro

maximal: 100.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 262,50 Euro Gesamtbetrag 50.262,50 Euro

Land und Sicherheit

Land: Italien

S&P-Rating: BBB

gesetzliche Einlagensicherung: 100.000 Euro zu 100 Prozent

Sicherungssystem (gesetzlich): Fondo Interbancario di Tutela dei Depositi (FITD)

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: nein

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: ja, WeltSparen

Steuern

Freistellungauftrag möglich: nein

Automatische Abführung der Abgeltungssteuer: nein

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.85

Einlagensicherung 2.70

Kontoeröffnung 4.50

Kontoführung 3.20

Service 4.50

Gesamtbewertung 3.50

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Banca Progetto Tagesgeld Einzeltest

257,50 € Zinsertrag

2,06 % Rendite (p.a.)

Zinsgutschrift jährlich

Land/ Rating Lettland/ A

Einlagensicherung (gesetzlich) 100.000 EUR

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 2,06 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: 100.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 257,50 Euro Gesamtbetrag 50.257,50 Euro

Land und Sicherheit

Land: Lettland

S&P-Rating: A

gesetzliche Einlagensicherung: 100.000 EUR

Sicherungssystem (gesetzlich): Lettischer Einlagensicherungsfonds (Finanz- und Kapitalmarkt-Kommission "FKTK")

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: nein

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: ja, WeltSparen

Steuern

Freistellungauftrag möglich: nein

Automatische Abführung der Abgeltungssteuer: nein

Erhebung und Einbehalt von Quellensteuer: ja

Quellensteuer vollständig auf Abgeltungssteuer anrechenbar: ja

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.80

Einlagensicherung 3.00

Kontoeröffnung 4.50

Kontoführung 3.20

Service 4.50

Gesamtbewertung 3.57

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem BlueOrange Bank Tagesgeld Einzeltest

257,50 € Zinsertrag

2,06 % Rendite (p.a.)

Zinsgutschrift vierteljährlich

Land/ Rating Malta/ A

Einlagensicherung (gesetzlich) 100.000 Euro zu 100 Prozent

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 2,06 %

Anlagebetrag:

minimal: 1,00 Euro

maximal: 100.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 257,50 Euro Gesamtbetrag 50.257,50 Euro

Land und Sicherheit

Land: Malta

S&P-Rating: A

gesetzliche Einlagensicherung: 100.000 Euro zu 100 Prozent

Sicherungssystem (gesetzlich): Entschädigungseinrichtung Maltas (Depositor Compensation Scheme)

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: nein

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: ja, WeltSparen

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.75

Einlagensicherung 3.00

Kontoeröffnung 4.50

Kontoführung 4.00

Service 4.50

Gesamtbewertung 3.62

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem FIMBank Tagesgeld Einzeltest

253,75 € Zinsertrag

2,03 % Rendite (p.a.)

Zinsgutschrift vierteljährlich

Land/ Rating Italien/ BBB

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 3 Monate garantiert) : 2,03 % bis 50.000,00 Euro : 2,03 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 3 Monate garantiert: 255,04 Euro 50.000,00 Euro: 0,00 Euro Gesamtbetrag 50.253,75 Euro

Land und Sicherheit

Land: Italien

S&P-Rating: BBB

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Fondo Interbancario di Tutela dei Depositi

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: nein

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 4.20

Einlagensicherung 2.80

Kontoeröffnung 3.20

Kontoführung 4.50

Service 4.00

Gesamtbewertung 3.75

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Südtiroler Sparkasse Tagesgeld Einzeltest

251,67 € Zinsertrag

2,01 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Niederlande/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro pro Kunde

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 2,01 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: 100.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 251,67 Euro Gesamtbetrag 50.251,67 Euro

Land und Sicherheit

Land: Niederlande

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro pro Kunde

Sicherungssystem (gesetzlich): Einlagensicherungsfonds der Niederlande

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: ja

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: nein

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: nein

Automatische Abführung der Abgeltungssteuer: nein

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 4.05

Einlagensicherung 3.60

Kontoeröffnung 4.20

Kontoführung 3.80

Service 4.50

Gesamtbewertung 3.92

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem bunq Free Einzeltest

251,25 € Zinsertrag

2,01 % Rendite (p.a.)

Zinsgutschrift vierteljährlich

Land/ Rating Frankreich/ AA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 2,01 %

Anlagebetrag:

minimal: 1,00 Euro

maximal: 100.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 251,25 Euro Gesamtbetrag 50.251,25 Euro

Land und Sicherheit

Land: Frankreich

S&P-Rating: AA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Fonds de Garantie des Dépôts et de Résolution (FGDR) Sicherungssystem (erweitert): keine

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: nein

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: ja, WeltSparen

Steuern

Freistellungauftrag möglich: nein

Automatische Abführung der Abgeltungssteuer: nein

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.95

Einlagensicherung 3.30

Kontoeröffnung 3.90

Kontoführung 4.00

Service 3.50

Gesamtbewertung 3.73

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Distingo Bank Tagesgeld Einzeltest

250,42 € Zinsertrag

2,00 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Litauen/ A

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 2,00 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: 100.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 250,42 Euro Gesamtbetrag 50.250,42 Euro

Land und Sicherheit

Land: Litauen

S&P-Rating: A

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Einlagensicherung Litauens

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: nein

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.90

Einlagensicherung 3.10

Kontoeröffnung 4.20

Kontoführung 3.20

Service 4.00

Gesamtbewertung 3.61

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Revolut Tagesgeld Einzeltest

250,42 € Zinsertrag

2,00 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 3 Monate garantiert) : 2,00 % bis 50.000,00 Euro : 1,25 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 3 Monate garantiert: 251,67 Euro 50.000,00 Euro: 0,00 Euro Gesamtbetrag 50.250,42 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung deutscher Banken

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Kombiprodukt Anmerkung: Öko-Fintech Girokonto mit Tagesgeld

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.56

Einlagensicherung 3.60

Kontoeröffnung 4.50

Kontoführung 4.00

Service 4.50

Gesamtbewertung 3.71

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Tomorrow Tagesgeld Einzeltest

250,42 € Zinsertrag

2,00 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 2,00 %

Anlagebetrag:

minimal: 1,00 Euro

maximal: 50.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 250,42 Euro Gesamtbetrag 50.250,42 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung deutscher Banken

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: nein

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Kombiprodukt Anmerkung: Gute Zinsen und monatliches Zinsintervall beim Trade Republic Tagesgeld.

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 4.10

Einlagensicherung 4.00

Kontoeröffnung 4.80

Kontoführung 3.20

Service 4.25

Gesamtbewertung 4.02

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Trade Republic Tagesgeld Einzeltest

250,00 € Zinsertrag

2,00 % Rendite (p.a.)

Zinsgutschrift jährlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro zu 100 Prozent

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 2,00 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: 5.000.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 250,00 Euro Gesamtbetrag 50.250,00 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro zu 100 Prozent

Sicherungssystem (gesetzlich): BVR-Sicherungseinrichtung Sicherungssystem (erweitert): Sicherungseinrichtung des Bundesverbandes der Deutschen Volksbanken und Raiffeisenbanken

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.95

Einlagensicherung 4.80

Kontoeröffnung 4.20

Kontoführung 3.20

Service 4.25

Gesamtbewertung 4.16

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Digital Invest Assets Tagesgeld Einzeltest

250,00 € Zinsertrag

2,00 % Rendite (p.a.)

Zinsgutschrift jährlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 4 Monate garantiert) : 2,00 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 4 Monate garantiert: 251,25 Euro Gesamtbetrag 50.250,00 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung deutscher Banken Sicherungssystem (erweitert): Einlagensicherungsfonds des Bundesverbandes Deutscher Banken e.V.

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: ja

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: ja

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.27

Einlagensicherung 4.60

Kontoeröffnung 4.20

Kontoführung 5.00

Service 4.00

Gesamtbewertung 3.93

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem TARGOBANK Tagesgeld Einzeltest

250,00 € Zinsertrag

2,00 % Rendite (p.a.)

Zinsgutschrift jährlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 2,00 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 250,00 Euro Gesamtbetrag 50.250,00 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung deutscher Banken Sicherungssystem (erweitert): Einlagensicherungsfonds des Bundesverband Deutscher Banken e.V.

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: ja

APP: ja

HBCI/FinTS: ja

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.12

Einlagensicherung 4.60

Kontoeröffnung 4.40

Kontoführung 4.00

Service 4.00

Gesamtbewertung 3.76

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Commerzbank Tagesgeld Einzeltest

250,00 € Zinsertrag

2,00 % Rendite (p.a.)

Zinsgutschrift vierteljährlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 2,00 %

Anlagebetrag:

minimal: 25,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 250,00 Euro Gesamtbetrag 50.250,00 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung deutscher Banken Sicherungssystem (erweitert): Einlagensicherungsfonds des Bundesverbandes deutscher Banken

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: ja

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 4.00

Einlagensicherung 4.60

Kontoeröffnung 4.40

Kontoführung 4.20

Service 4.25

Gesamtbewertung 4.23

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem quirion Zinskonto Einzeltest

250,00 € Zinsertrag

2,00 % Rendite (p.a.)

Zinsgutschrift vierteljährlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 2,00 %

Anlagebetrag:

minimal: 1,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 250,00 Euro Gesamtbetrag 50.250,00 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung deutscher Banken

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Kombiprodukt Anmerkung: Verzinstes Depot mit vierteljährlicher Zinsgutschrift bei Scalable Capital

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.96

Einlagensicherung 4.60

Kontoeröffnung 4.70

Kontoführung 3.20

Service 4.50

Gesamtbewertung 4.14

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Scalable Capital Tagesgeld Einzeltest

250,00 € Zinsertrag

2,00 % Rendite (p.a.)

Zinsgutschrift jährlich

Land/ Rating Österreich/ AA

Einlagensicherung (gesetzlich) 100.000 Euro zu 100 Prozent

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro (für 3 Monate garantiert) : 2,00 % bis 50.000,00 Euro : 1,20 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: 500.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate 50.000,00 Euro für 3 Monate garantiert: 251,25 Euro 50.000,00 Euro: 0,00 Euro Gesamtbetrag 50.250,00 Euro

Land und Sicherheit

Land: Österreich

S&P-Rating: AA

gesetzliche Einlagensicherung: 100.000 Euro zu 100 Prozent

Sicherungssystem (gesetzlich): Sicherungseinrichtung der Banken & Bankiers Gesellschaft m.b.H. Sicherungssystem (erweitert): Einlagensicherungsfonds des Bundesverbandes Deutscher Banken e.V.

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.50

Einlagensicherung 4.30

Kontoeröffnung 4.50

Kontoführung 4.00

Service 4.00

Gesamtbewertung 3.87

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Barclays Tagesgeld Einzeltest

243,75 € Zinsertrag

1,95 % Rendite (p.a.)

Zinsgutschrift jährlich

Land/ Rating Niederlande/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro zu 100 Prozent

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 1,95 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: 500.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 243,75 Euro Gesamtbetrag 50.243,75 Euro

Land und Sicherheit

Land: Niederlande

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro zu 100 Prozent

Sicherungssystem (gesetzlich): Niederländischer Einlagensicherungsfonds (Depositogarantiestelsel)

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: ja

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: ja

APP: nein

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.90

Einlagensicherung 3.60

Kontoeröffnung 3.20

Kontoführung 3.70

Service 4.50

Gesamtbewertung 3.79

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem DHB Bank NetSp@rkonto Einzeltest

237,88 € Zinsertrag

1,90 % Rendite (p.a.)

Zinsgutschrift monatlich

Land/ Rating Schweden/ AAA

Einlagensicherung (gesetzlich) 1.050.000 Schwedische Kronen

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 1,90 %

Anlagebetrag:

minimal: 1,00 Euro

maximal: 500.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 237,88 Euro Gesamtbetrag 50.237,88 Euro

Land und Sicherheit

Land: Schweden

S&P-Rating: AAA

gesetzliche Einlagensicherung: 1.050.000 Schwedische Kronen

Sicherungssystem (gesetzlich): Schwedische Entschädigungseinrichtung

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: ja

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: nein

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.90

Einlagensicherung 3.70

Kontoeröffnung 4.50

Kontoführung 3.20

Service 5.00

Gesamtbewertung 3.85

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Klarna Tagesgeld Einzeltest

237,50 € Zinsertrag

1,90 % Rendite (p.a.)

Zinsgutschrift vierteljährlich

Land/ Rating Norwegen/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 1,90 %

Anlagebetrag:

minimal: 100,00 Euro

maximal: 90.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 237,50 Euro Gesamtbetrag 50.237,50 Euro

Land und Sicherheit

Land: Norwegen

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Norwegischer "Bankenes Sikringsfonds"

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: nein

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: ja, WeltSparen

Steuern

Freistellungauftrag möglich: nein

Automatische Abführung der Abgeltungssteuer: nein

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.85

Einlagensicherung 3.70

Kontoeröffnung 4.50

Kontoführung 3.20

Service 4.50

Gesamtbewertung 3.81

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Instabank Tagesgeld Einzeltest

237,50 € Zinsertrag

1,90 % Rendite (p.a.)

Zinsgutschrift jährlich

Land/ Rating Deutschland/ AAA

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 1,90 %

Anlagebetrag:

minimal: 10.000,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 237,50 Euro Gesamtbetrag 50.237,50 Euro

Land und Sicherheit

Land: Deutschland

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung deutscher Banken GmbH Sicherungssystem (erweitert): Einlagensicherungsfonds des Bundesverbandes Deutscher Banken e.V.

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: nein

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: nein

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: ja

Automatische Abführung der Abgeltungssteuer: ja

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.65

Einlagensicherung 4.60

Kontoeröffnung 3.20

Kontoführung 4.00

Service 4.00

Gesamtbewertung 3.96

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem GEFA Bank TagesGeld-Konto Einzeltest

237,50 € Zinsertrag

1,90 % Rendite (p.a.)

Zinsgutschrift vierteljährlich

Land/ Rating Liechtenstein/ AAA

Einlagensicherung (gesetzlich) 100.000 CHF

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 1,90 %

Anlagebetrag:

minimal: 0,00 Euro

maximal: unbegrenzt

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 237,50 Euro Gesamtbetrag 50.237,50 Euro

Land und Sicherheit

Land: Liechtenstein

S&P-Rating: AAA

gesetzliche Einlagensicherung: 100.000 CHF

Sicherungssystem (gesetzlich): Einlagesicherungs- und Anlegerentschädigungs-Stiftung SV (EAS Liechtenstein)

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: nein

Postident: nein

Ausweiskopie: ja

eiD: ja

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: ja

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: nein

Steuern

Freistellungauftrag möglich: nein

Automatische Abführung der Abgeltungssteuer: nein

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.86

Einlagensicherung 4.00

Kontoeröffnung 4.20

Kontoführung 4.00

Service 4.00

Gesamtbewertung 3.94

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem wiLLBe Tagesgeld Einzeltest

237,50 € Zinsertrag

1,90 % Rendite (p.a.)

Zinsgutschrift vierteljährlich

Land/ Rating Schweden/ AAA

Einlagensicherung (gesetzlich) 1.050.000 Schwedische Kronen pro Kunde

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 1,90 %

Anlagebetrag:

minimal: 500,00 Euro

maximal: 85.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 237,50 Euro Gesamtbetrag 50.237,50 Euro

Land und Sicherheit

Land: Schweden

S&P-Rating: AAA

gesetzliche Einlagensicherung: 1.050.000 Schwedische Kronen pro Kunde

Sicherungssystem (gesetzlich): schwedische Einlagensicherung (Riksgälden)

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: nein

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: ja, WeltSparen

Steuern

Freistellungauftrag möglich: nein

Automatische Abführung der Abgeltungssteuer: nein

Erhebung und Einbehalt von Quellensteuer: nein

Jahressteuerbescheinigung automatisch erstellt: ja

Testergebnis

Zinsen und Konditionen 3.70

Einlagensicherung 3.70

Kontoeröffnung 4.50

Kontoführung 3.20

Service 4.50

Gesamtbewertung 3.73

Über unseren Test

Mehr zu unseren Bewertungen erfahren Sie in unserem Collector Bank Tagesgeld Einzeltest

232,75 € Zinsertrag

1,86 % Rendite (p.a.)

Zinsgutschrift jährlich

Land/ Rating Malta/ A

Einlagensicherung (gesetzlich) 100.000 Euro

Konditionen Sicherheit Produktmerkmale Steuern Testergebnis

Zinsen p.a. gemäß Ihres Rechenbeispiels

bis 50.000,00 Euro : 1,90 %

Anlagebetrag:

minimal: 1.000,00 Euro

maximal: 100.000,00 Euro

Zusammenfassung Ihrer Geldanlage

Anlagesumme 50.000,00 Euro

Anlagedauer 3 Monate Zinsertrag 232,75 Euro Gesamtbetrag 50.232,75 Euro

Land und Sicherheit

Land: Malta

S&P-Rating: A

gesetzliche Einlagensicherung: 100.000 Euro

Sicherungssystem (gesetzlich): Entschädigungseinrichtung Maltas (Depositor Compensation Scheme)

Zielgruppe

Privatkunden: ja

Geschäftskunden: nein

Minderjährige: nein

Vereine: nein

Betreute Personen: nein

Gemeinschaftskonto: nein

Kontoeröffnung

Videoident: ja

Postident: ja

Ausweiskopie: nein

eiD: nein

Kontoverwaltung

Onlinebanking: ja

Telefonbanking: nein

APP: nein

HBCI/FinTS: nein

Post: nein

Angebotsdetails

Angebot eines Zinsmarktplatzes: ja, WeltSparen

Steuern

Freistellungauftrag möglich: nein

Automatische Abführung der Abgeltungssteuer: nein

Erhebung und Einbehalt von Quellensteuer: nein