Wie Geld richtig anlegen?

Erstellt durch: Daniel Franke, inhaltlich geprüft durch: Redaktion - letzte Aktualisierung: 27.01.2026

Tägliche Verfügbarkeit bzw. feste Zinsen sind Vorteile von Tages- bzw. Festgeld, die seit Jahren immer mehr Sparer zu schätzen gelernt haben. Doch Sparen ist nicht Anlegen und Zinsen von zwei bis drei Prozent pro Jahr für Tages- oder Festgeld stehen langfristigen sieben bis acht Prozent pro Jahr an der Börse gegenüber. Daher wollen wir Ihnen in diesem Ratgeber unsere Gedanken dazu näherbringen, wie wir Geld anlegen würden.

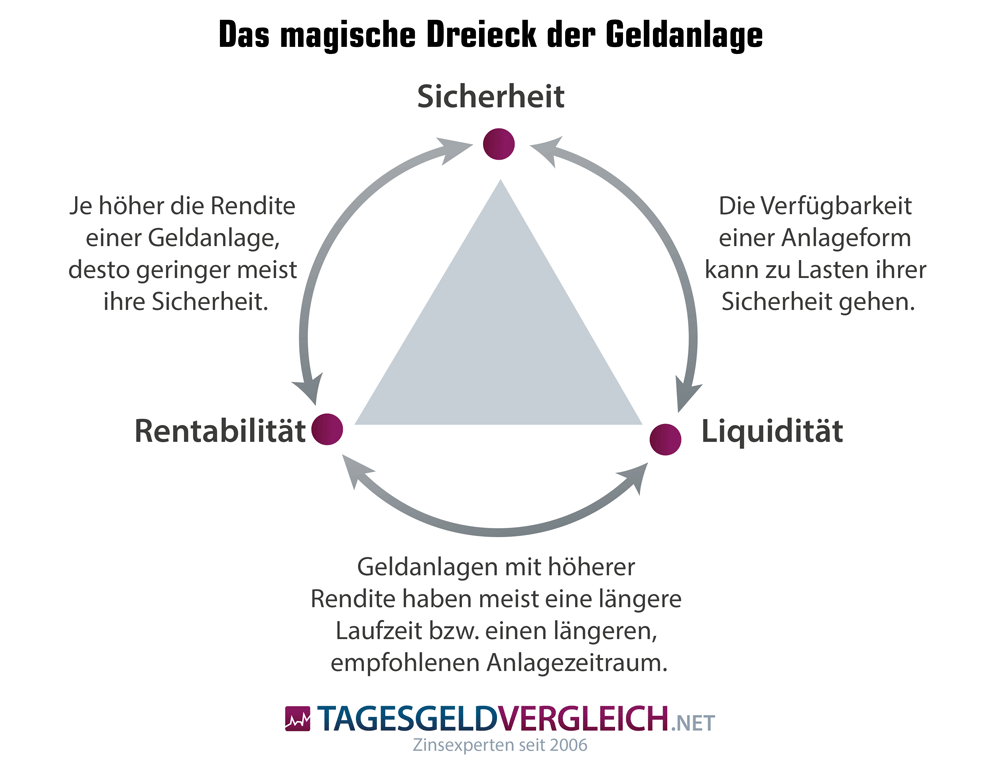

Das Renditedreieck

Lassen Sie uns im Vorfeld kurz den Zusammenhang zwischen Sicherheit, Liquidität und Rendite klären: je sicherer und liquider eine Anlageform, desto niedriger in der Regel ihre Rendite. Jedes mehr an Rendite bedeutet immer Abstriche bei der Verfügbarkeit oder der Sicherheit, wie sie etwa Tages- und Festgeld in Form einer Einlagensicherung bieten.

Die Vermögenspyramide - erst Liquidität, dann Rendite

Wer mit dem Sparen anfängt, ist vielleicht geneigt, direkt zu Aktien oder ETFs zu greifen. Eine vorherige Analyse der eigenen Vermögenssituation zeigt dann aber oft, dass erst einmal die eigene Arbeitskraft abgesichert oder ein Liquiditätspolster – etwa über ein Tagesgeldkonto - aufgebaut werden sollte. Erst wenn das steht, sollte man sich dem Thema Rendite zuwenden, wie auch der Blick auf unsere Vermögenspyramide zeigt:

Liquiditätsreserve

Tagesgeld

Wer mit dem Sparen bei null anfängt, sollte zuerst eine Liquiditätsreserve aufbauen. Diese verhindert, dass bei unvorhergesehenem Geldbedarf auf höher rentierliche Anlagen zugegriffen werden muss. Wir empfehlen, zwei bis drei Nettomonatsgehälter zurückzulegen. Dafür eignet sich ein Tagesgeldkonto dank kostenloser Kontoführung und täglicher Verfügbarkeit bestens.

Beschränken Sie sich auf Angebote aus Ländern mit einem Rating von mindestens A oder besser noch AA, diese haben im (unwahrscheinlichen) Fall der Schieflage der gesetzlichen Einlagensicherung die Finanzkraft, betroffene Sparer trotzdem reibungslos zu entschädigen. Die besten Zinsen für Neukunden bieten dabei folgende Banken:

Tagesgeld - Mindest-Rating AA - Laufzeit: 4 Monate - Anlagesumme: 10000 Euro

| Anbieter | Land | Zinssatz | Zinsertrag |

|---|---|---|---|

| Bank11 Tagesgeld | Deutschland | 3,11% | 103,67 € |

| Volkswagen Bank Tagesgeld | Deutschland | 2,91% | 97,02 € |

| Distingo Bank Tagesgeld | Frankreich | 2,89% | 96,46 € |

| TF Bank AB Tagesgeld | Schweden | 2,81% | 93,66 € |

| Postbank Tagesgeld | Deutschland | 2,80% | 93,44 € |

| Stand: 21.02.2026 | |||

Tagesgeld - Mindest-Rating AA - Laufzeit: 12 Monate - Anlagesumme: 10000 Euro

| Anbieter | Land | Zinssatz | Zinsertrag |

|---|---|---|---|

| Bank11 Tagesgeld | Deutschland | 3,11% | 311,00 € |

| Ayvens Bank Tagesgeld | Niederlande | 2,32% | 232,44 € |

| Distingo Bank Tagesgeld | Frankreich | 2,27% | 227,42 € |

| Renault Bank direkt Tagesgeld | Frankreich | 2,08% | 208,49 € |

| NIBC Tagesgeld | Niederlande | 2,08% | 208,33 € |

| Stand: 21.02.2026 | |||

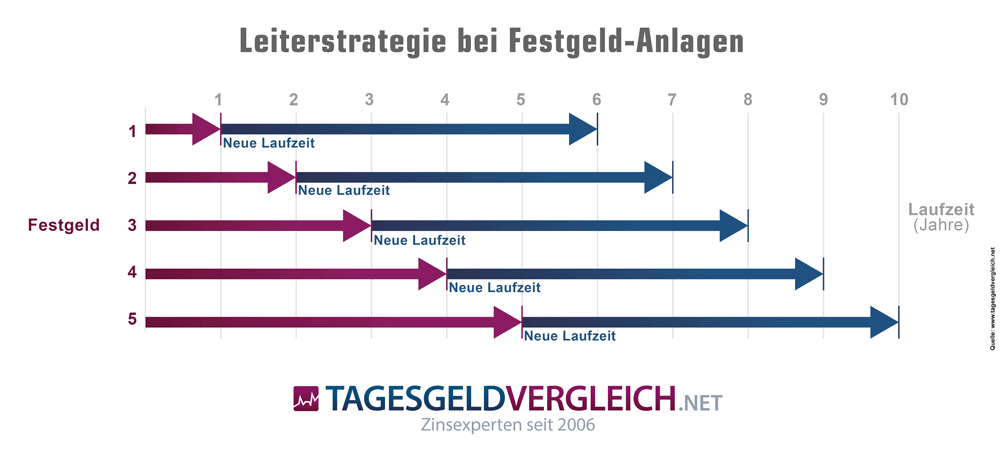

Festgeld mit Leiterstrategie

Festgeld ist unsere zweite Empfehlung für die Stufe der Liquiditätssicherung innerhalb der Vermögenspyramide. Hier empfehlen wir in der Regel die Leiterstrategie - oft auch als Treppenstrategie bezeichnet. Dabei teilt der Sparer sein anzulegendes Geld auf mehrere Laufzeiten auf.

Ein Beispiel: Gehen wir von fünf Jahren Maximallaufzeit aus, teilt der Sparer sein Geld auf fünf Konten mit Laufzeiten zwischen einem und fünf Jahren auf. Nach Ablauf des ersten Jahres wird das freigewordene Geld dann erneut angelegt – und zwar im Idealfall zur längsten Laufzeit, also wieder fünf Jahre. So geht es Jahr für Jahr weiter:

Der Anleger verbindet mit dieser Leiterstrategie Flexibilität und Rendite. Er hat einmal pro Jahr einen Teil des angelegten Geldes zur Wiederanlage zur Verfügung und kann die höheren Zinsen für längere Laufzeiten nutzen. Natürlich muss die Strategie nicht stur umgesetzt werden. Der Sparer kann vielmehr nach jedem Jahr entscheiden, ob und wie er das freigewordene Kapital erneut anlegt.

Die besten Zinsen für kurze Laufzeiten bieten derzeit folgende Banken (auch hier begrenzen wir die Auswahl auf Angebote aus Ländern mit einem Rating von AA oder AAA):

12 Monate Laufzeit

Festgeld - Mindest-Rating AA - Laufzeit: 12 Monate - Anlagesumme: 25000 Euro

| Anbieter | Land | Zinssatz | Zinsertrag |

|---|---|---|---|

| Stellantis Direktbank Festgeld | Frankreich | 2,71% | 677,50 € |

| HoistSpar Festgeld | Schweden | 2,60% | 650,00 € |

| Opel Direktbank Festgeld | Frankreich | 2,51% | 627,50 € |

| IKB Festgeld | Deutschland | 2,50% | 625,00 € |

| J&T Direktbank Festgeld | Tschechien | 2,50% | 625,00 € |

| Stand: 21.02.2026 | |||

24 Monate Laufzeit

Festgeld - Mindest-Rating AA - Laufzeit: 24 Monate - Anlagesumme: 25000 Euro

| Anbieter | Land | Zinssatz | Zinsertrag |

|---|---|---|---|

| Stellantis Direktbank Festgeld | Frankreich | 2,81% | 1.405,00 € |

| HoistSpar Festgeld | Schweden | 2,70% | 1.350,00 € |

| Klarna Festgeld+ | Schweden | 2,65% | 1.325,00 € |

| Opel Direktbank Festgeld | Frankreich | 2,61% | 1.305,00 € |

| IKB Festgeld | Deutschland | 2,60% | 1.300,00 € |

| Stand: 21.02.2026 | |||

36 Monate Laufzeit

Festgeld - Mindest-Rating AA - Laufzeit: 36 Monate - Anlagesumme: 25000 Euro

| Anbieter | Land | Zinssatz | Zinsertrag |

|---|---|---|---|

| Stellantis Direktbank Festgeld | Frankreich | 2,91% | 2.182,50 € |

| Klarna Festgeld+ | Schweden | 2,79% | 2.092,50 € |

| Opel Direktbank Festgeld | Frankreich | 2,71% | 2.032,50 € |

| IKB Festgeld | Deutschland | 2,70% | 2.025,00 € |

| pbb direkt Festgeld | Deutschland | 2,60% | 1.950,00 € |

| Stand: 21.02.2026 | |||

Geldmarkt-ETFs als Zinsersatz

Seitdem die EZB sich von der Nullzinspolitik der letzten Jahre verabschiedet hat, werden auch Geldmarkt-ETFs wieder interessanter, bieten sie Sparern doch eine Alternative zu Tages- und Festgeld. Sie investieren in kurz laufende Geldmarktpapiere wie Staats- und Unternehmensanleihen und kombinieren damit festgeldähnliche Zinsen mit börsentäglicher Verfügbarkeit des angelegten Kapitals. In unserem Ratgeber "Geldmarktfonds oder -ETFs oder Tagesgeld?" vergleichen wir diese Renditen bzw. Zinsen seit Jahren. Aktuell haben Festgelder bei der Rendite die Nase leicht vorne - allerdings bei eingeschränkter Verfügbarkeit des angelegten Kapitals:

Gemanagte Geldmarkt-ETF-Portfolios im Vergleich

Wer sich fragt, welche Anleihen oder Geldmarkt-ETFs er kaufen soll, für den gibt es eine schlanke Lösung: einige Robo-Advisor bieten Zinsprodukte, die auf Geldmarkt-ETFs beruhen und bei denen sie die Auswahl der ETFs für den Kunden übernehmen. Unser nachfolgender Vergleich zeigt einige dieser Angebote auf - inklusive der angestrebten Rendite vor sowie nach Kosten und Gebühren:

| Anbieter / Produkt | Erwartete Rendite nach Kosten | Erwartete Rendite vor Kosten | Mindestanlagesumme | Zum Anbieter |

|---|---|---|---|---|

| Evergreen Zins-Pocket Plus | 2,61% p.a. | 3,00% p.a. | 1 EUR einmalig | Weiter |

| Raisin-Zinsportfolio | 2,10% p.a. | 2,43% p.a. | 25 EUR einmalig | Weiter |

| Mintos Smart Cash | 1,81% p.a. | 2,00% p.a. | 1 EUR einmalig | Weiter |

| UnitPlus ZinsPlus | 1,80% p.a. | 2,30% p.a. | 1 EUR einmalig | Weiter |

| Whitebox ZinsPortfolio | 1,79% p.a. | 2,24% p.a. | 25 EUR einmalig / ab 25 EUR monatlich | Weiter |

| quirion Cash-Invest | 1,68% p.a. | 2,16% p.a. | 25 EUR einmalig / ab 25 EUR monatlich | Weiter |

| Scalable Capital ZinsInvest | 1,62% p.a. | 2,50% p.a. | 1.000 EUR einmalig / ab 20 EUR monatlich | Weiter |

| Bitpanda Cash Plus | 1,58% p.a. | 1,58% p.a. | ab 1 EUR | Weiter |

| Growney growCash | 1,28% bis 1,58% p.a. | 1,96% p.a. | 500 EUR einmalig / ab 25 EUR monatlich | Weiter |

| Evergreen Zins-Pocket | 1,32% p.a. | 1,71% p.a. | 1 EUR einmalig | Weiter |

Vermögensaufbau

Ist die Liquidität sichergestellt, kann man sich den Anlageformen mit höheren Renditechancen aber auch längerer empfohlener Anlagedauer zuwenden. Zwangsläufig landet man bei diesem Thema an der Börse.

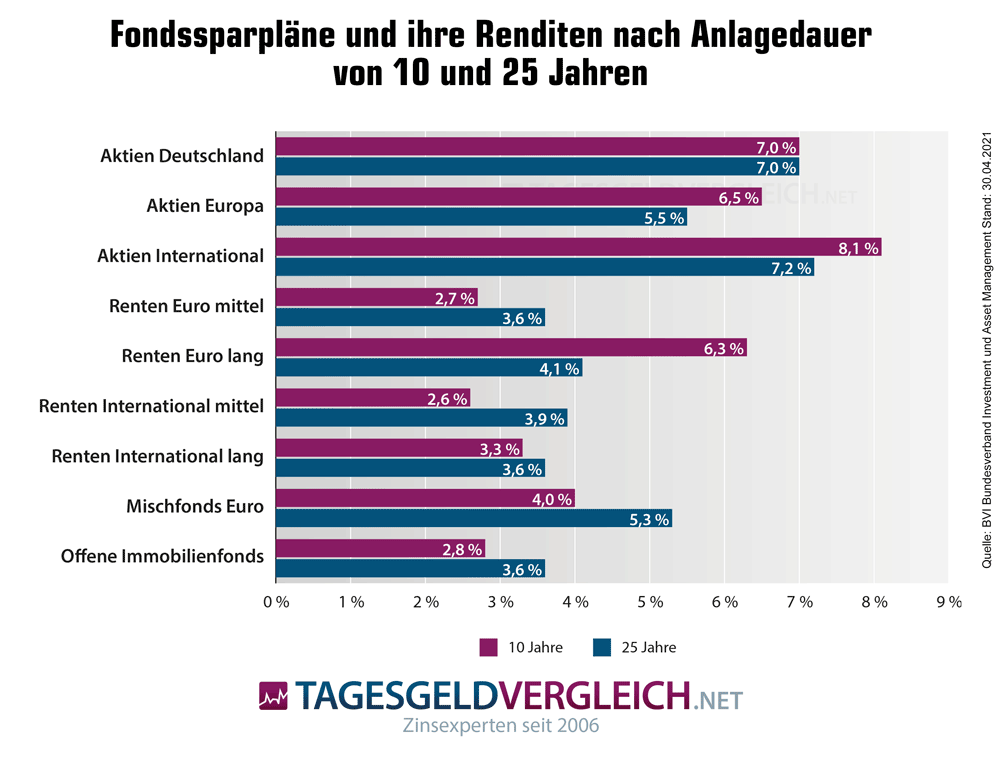

ETF-Sparplan / Einmalanlage

Börse – das verbinden Sparer immer noch zu oft mit Risiko und Fälle wie der Neue Markt, der Börsengang der Telekom oder Wirecard sind auch Jahre später noch in den Köpfen präsent. Dabei bedeutet Börse in erster Linie die Chance auf attraktive Renditen, bei denen das Risiko mit zunehmender Laufzeit sinkt, wenn man sein Geld auf genügend Werte verteilt.

Und genau hier kommen ETFs ins Spiel, börsengehandelte Indexfonds. Sie ermöglichen es Anlegern, zu niedrigen laufenden Kosten und überschaubaren Beträgen in einen großen Korb von Aktien zu investieren – als Einmalanlage und sogar per Sparplan. Die Renditen, die sich damit erzielen lassen, zeigen das Potenzial dieser Anlageform:

Welche ETFs kaufen?

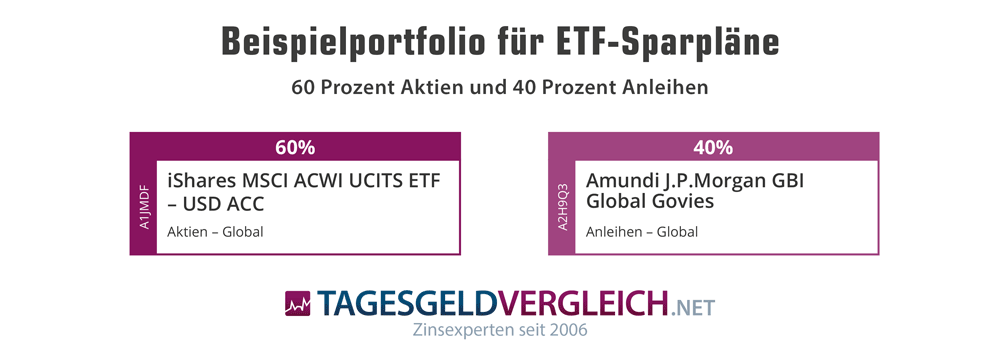

Mit zwei ETFs weltweit in Aktien und Anleihen investieren - Variante 1

60 Prozent Aktien und 40 Prozent Anleihen – aus diesen beiden Komponenten besteht unsere einfachste Lösung für Langfristanleger. Der Aktienanteil wird dabei über den SPDR MSCI All Country World Index (ACWI) ETF abgedeckt, der Zugang zu Aktien aus 23 Industrie- und 26 Schwellenländern bietet. Den Anleiheanteil deckt der AMUNDI INDEX J.P. MORGAN GBI GLOBAL GOVIES ETF ab, mit dem Anleger in Staatsanleihen aus 13 Industrieländern investieren können. Die laufenden Kosten betragen dabei nur 0,20 Prozent pro Jahr, die Rendite hingegen betrug in den letzten fünf Jahren +39,37 Prozent (Stand 26.05.2024).

Wo ETFs kaufen?

Als Einmalanlage können die beiden ETFs über jeden Broker oder auch die Hausbank direkt an der Börse gekauft werden. Sollen hingegen regelmäßig Anteile per Sparplan gekauft werden, geht das unter anderem bei folgenden Brokern:

| ETF | iShares MSCI ACWI UCITS ETF – USD ACC | Amundi J.P.Morgan GBI Global Govies |

|---|---|---|

| WKN / ISIN | A1JMDF / IE00B6R52259 | A2H9Q3 / LU1737653631 |

| Gewichtung | 60 Prozent | 40 Prozent |

| Laufende Kosten (TER) | 0,20% | 0,20% |

| Rendite 1 Jahr | +7,05% | -5,40% |

| Rendite 3 Jahre | +54,88% | -5,11% |

| Rendite 5 Jahre | +74,22% | -14,90% |

| Rendite Portfolio | +2,07% / +30,88% / +38,57% (1/3/5 Jahre) | |

| Sparplanfähig unter anderem bei: | ||

| Broker | Mindest-Sparrate | Kosten pro Ausführung und ETF |

Zum Broker » |

1 EUR, gebührenfrei |

1 EUR, gebührenfrei |

Zum Broker » |

1 EUR, gebührenfrei |

1 EUR, gebührenfrei |

Zum Broker » |

1 EUR, gebührenfrei |

1 EUR, gebührenfrei |

Stand: 27.01.2026 |

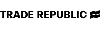

Mit zwei ETFs weltweit in Aktien und Anleihen investieren - Variante 2

Eine weitere Möglichkeit, mit nur zwei ETFs per Sparplan weltweit in Aktien und Anleihen zu investieren, stellen wir Ihnen nachfolgend mit dem Vanguard FTSE All World ETF und dem iShares Core Global Aggregate Bond vor. Der Vanguard FTSE All World ETF umfasst mehr als 3.500 Unternehmen (zum Vergleich: der MSCI World bildet nur rund 1.600 Unternehmen ab). Anleger investieren hier quasi in die Welt-AG. Über den iShares Core Global Aggregate Bond decken Anleger Anleihen aus derzeit 44 Ländern ab. Beide ETFs sind thesaurierend, behalten innerhalb des ETFs angefallene Dividenden also ein und legen sie automatisch wieder in dieselben Fondsanteile an. Für Anleger bedeutet das: einfacheres Handling, da ausgeschüttete Dividenden nicht manuell wieder angelegt werden müssen. Bei der Gewichtung empfehlen wir: je jünger der Anleger, desto höher der Aktienanteil und umgekehrt.

Wo kaufen?

Als Einmalanlage können die beiden ETFs über jeden Broker oder auch die Hausbank direkt an der Börse gekauft werden. Sollen hingegen regelmäßig Anteile per Sparplan gekauft werden, geht das unter anderem bei folgenden Brokern:

| ETF | Vanguard FTSE All-World | iShares Core Global Aggregate Bond |

|---|---|---|

| WKN / ISIN | A2PKXG / IE00BK5BQT80 | A2H6ZT / IE00BDBRDM35 |

| Gewichtung | 60 Prozent | 40 Prozent |

| Art des ETFs | thesaurierend (Dividenden werden einhebalten und automatisch wieder in Anteile desselben ETFs angelegt) | |

| Laufende Kosten (TER) | 0,22% | 0,10% |

| Rendite 1 Jahr | +7,25% | +2,49% |

| Rendite 3 Jahre | +54,58% | +6,93% |

| Rendite 5 Jahre | +73,46% | -7,66% |

| Rendite Portfolio | +5,35% / +35,52% / +41,01% (1/3/5 Jahre) | |

| Sparplanfähig unter anderem bei: | ||

| Broker | Mindest-Sparrate und Kosten pro Ausführung und ETF | |

Zum Broker » |

1 EUR, gebührenfrei |

1 EUR, gebührenfrei |

Zum Broker » |

1 EUR, gebührenfrei |

1 EUR, gebührenfrei |

Zum Broker » |

1 EUR, gebührenfrei |

1 EUR, gebührenfrei |

| Stand: 27.01.2026 | ||

Wie setze ich den Vorschlag um?

Das Einrichten der oben beschriebenen Sparpläne ist relativ einfach:

- Depot bei ING, Trade Republic oder Scalable Capital eröffnen

- Für Einmalanlage die gewünschte Anlagesumme überweisen und die beiden ETFs im gewünschten Verhältnis direkt an der Börse kaufen (bei 10.000 EUR Einmalanlage für 60 Prozent Aktien und 40 Prozent Anleihen 10.000 EUR also 6.000 EUR in den iShares MSCI ACW EFT bzw. den Vanguard FTSE All-World und 4.000 EUR in den Amundi J.P.Morgan GBI Global Govies bzw. den iShares Core Global Aggregate Bond investieren.

- Für Sparplan: im Kundenbereich des Brokers für die ETFs jeweils einen Sparplan mit der gewünschten Rate eröffnen, das dafür benötigte Geld wird dann in der Regel direkt vom Girokonto eingezogen

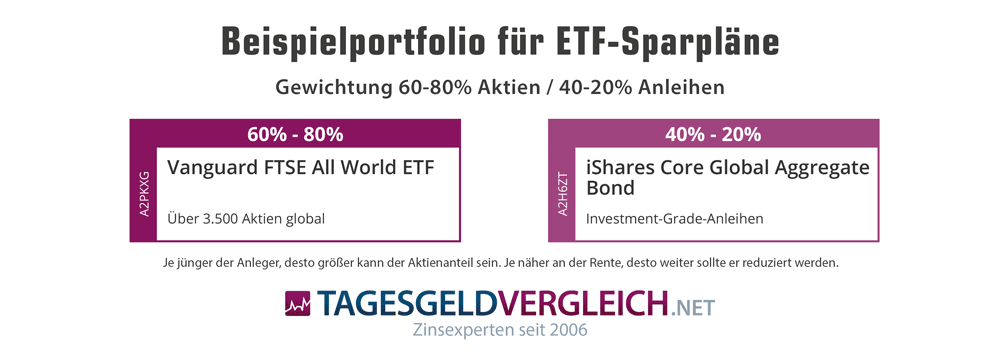

Mit zwei ETFs in weltweite Aktien und Gold investieren

50 Prozent Aktien weltweit + 50 Prozent Gold - mMit diesem einfachen Portfolio können Anleger zum einen auf die Entwicklung von weltweit rund 1.600 der besten Unternehmen und zum anderen auf die Absicherung durch Gold setzen. Auch dieses Portfolio lässt sich ganz simpel über zwei ETFs abbilden, etwa den iShares MSCI ACWI UCITS ETF sowie Euwax Gold II. Die Besonderheit bei Euwax Gold II: das Geld der Anleger wird in physisches Gold investiert und es besteht ein grammgenauer Auslieferungsanspruch. Die Finanzverwaltung stuft Euwax Gold II daher wie physisches Gold ein, so dass Veräußerungsgewinne nach mehr als einem Jahr Haltedauer steuerfrei sind!

Wo kaufen?

Als Einmalanlage können die zwei ETFs über jeden Broker oder auch die Hausbank direkt an der Börse gekauft werden. Sollen hingegen regelmäßig Anteile per Sparplan gekauft werden, geht das unter anderem bei den folgenden Brokern:

Jeden Monat Dividende mit nur drei ETFs

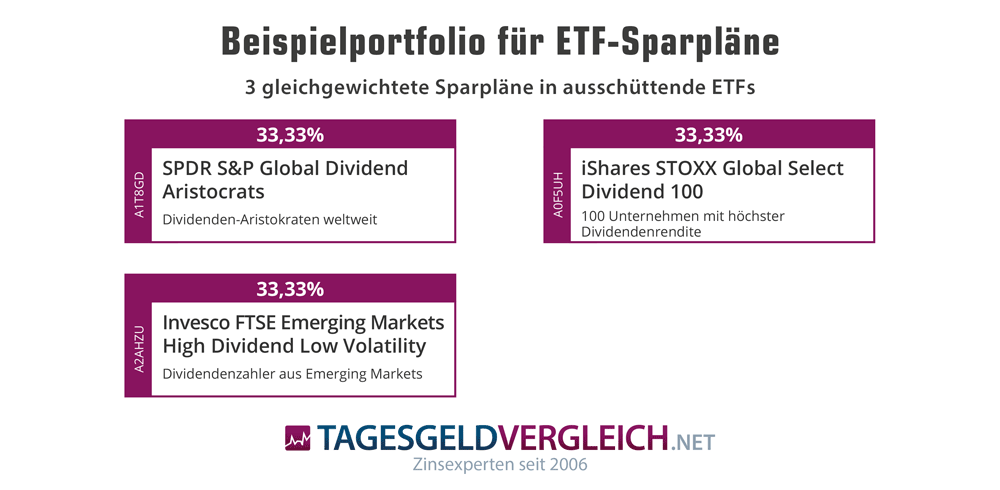

Wer abseits mager verzinster Sparkonten eine Möglichkeit sucht, die ihm regelmäßige Ausschüttungen beschert, der sollte sich für unsere Idee begeistern, mit nur drei ETFs ein Portfolio aufzubauen, welches jeden Monat Dividenden ausschüttet. Dazu greifen wir auf drei Dividenden-ETFs mit jeweils vierteljährlicher Ausschüttung zurück, deren Auszahlungen jeweils einen Monat versetzt erfolgen. Somit würden Sie jeden Monat eine kleine Finanzspritze (je nach Anlagehöhe) ausbezahlt bekommen.

Der iShares STOXX Global Select Dividend 100 schüttet im Januar, April, Juli und Oktober aus, der SPDR S&P Global Dividend Aristocrats im Februar, Mai, August und November, und der Invesco FTSE Emerging Markets High Dividend Low Volatility im März, Juni, September und Dezember.

Die Ausschüttungsrendite beträgt derzeit 4,41 Prozent pro Jahr. Bei Wiederanlage der Dividenden kommt das Portfolio in der Rückrechnung der letzten drei Jahre auf 55,43 Prozent Gesamtrendite.

Wo kaufen?

Als Einmalanlage können die drei ETFs über jeden Broker oder auch die Hausbank direkt an der Börse gekauft werden. Sollen hingegen regelmäßig Anteile per Sparplan gekauft werden, geht das unter anderem bei den folgenden Brokern:

Wie setze ich den Vorschlag um?

Das Einrichten der oben beschriebenen Sparpläne ist relativ einfach:

- Depot bei Scalable Capital, Flatex oder Consorsbank eröffnen

- Für Einmalanlage die gewünschte Anlagesumme überweisen und die drei ETFs direkt an der Börse kaufen

- Für Sparplan: im Kundenbereich des Brokers für die ETFs jeweils einen Sparplan mit der gewünschten Rate eröffnen, das dafür benötigte Geld wird dann in der Regel direkt vom Girokonto eingezogen