Sparbuch - Zinsen im Vergleich

Die beliebteste Form der Geldanlage bei den Deutschen ist weiterhin, gemessen an der Häufigkeit, das Sparbuch. Offenbar schätzen viele Bankkunden die Vorteile dieser Geldanlage: Eine einfache und praktisch risikofreie Sparform, welche sich auch für geringe Summen eignet. Darüber hinaus ist das Sparbuch kostenlos - Gebühren fallen nicht an.

Wie der Name bereits sagt, ist ein Sparbuch vordergründig zur Vermögensbildung gedacht. Geldbewegungen auf andere Konten sind nicht möglich. Überweisungen auf das Sparkonto hingegen stellen kein Problem dar.

Ein weiterer Verwendungszweck des Sparbuches ist die Hinterlegung von Mietkautionen gemäß §551 BGB (als sogenanntes Kautionssparbuch).

Da in den vergangenen Jahren immer mehr Bankfilialen zu Selbstbedienungszonen umfunktioniert wurden, ersetzt bei Neuabschlüssen häufig die sogenannte SparCard das klassische Sparbuch. Jene funktioniert aber wie das Sparbuch.

Ähnlich wie bei einem Girokonto lassen sich damit die aktuellen Daten am Kontoauszugdrucker erstellen und Geldbeträge am Bankautomaten abheben. Für Sicherheit sorgt eine PIN, ganz wie bei der verbreiteten EC-/Maestro-Karte.

Mit nur drei ETFs monatliche Dividenden und 5,02% Ausschüttung pro Jahr sichern

Unsere Alternative für langfristige Anleger: Dividenden-ETFs. Mit unserem Musterportfolio zeigen wir Ihnen, wie Sie sich mit nur drei ETfs monatlich Dividenden ausschütten lassen und auf 5,02 Prozent Ausschüttunsgrendite pro Jahr kommen:

Bis zu 3,59% Rendite p.a. mit Geldmarkt-ETFs

Die Zinswende der EZB macht auch Geldmarktfonds und -ETFs wieder attraktiv. Die Kombination aus bis zu 3,59% Zinsen p.a. nach Kosten bei börsentäglicher Verfügbarkeit macht entsprechende Angebote zu einer echten Alternative zu Tages- oder Festgeld:

Sparbuch-Vergleich

Unser Tagesgeldkonto-Vergleich zeigt schnell, dass Tagesgeld bei gleicher Sicherheit und besserer Verfügbarkeit in der Regel attraktivere Zinsen bietet. Nur die besten Sparbücher schaffen es, Zinsen auf dem Niveau guter Tagesgeldkonten zu bieten. Das zeigt auch unser Sparbuch-Vergleich:

Durchschnittszinssatz: 0,37 % p.a. aus 20 Angeboten

- Zinsgutschrift

- jährlich

- Land/ Rating

- Deutschland/ AAA

- Einlagensicherung (gesetzlich)

- 100.000 Euro

- Zinsgutschrift

- vierteljährlich

- Land/ Rating

- Deutschland/ AAA

- Einlagensicherung (gesetzlich)

- 100.000 Euro

Welche Zinsen sind für Sparer noch möglich?

Die seit 2009 andauernde Niedrigzinsphase macht auch vor Sparbüchern nicht halt. Wie niedrig die durchschnittlich aufs Sparbuch gezahlten Zinsen sind, konnten Sie unserem Vergleich weiter oben entnehmen. Wie sich die Sparbuch-Zinsen gegenüber denen aufs Tagesgeldkonto oder 6- bzw. 12 Monats-Festgeld gestalten, haben wir nachfolgend für Sie aufbereitet:

bis zu

12,25% p.a.

Durchschnittszins

8,82% p.a.

von 11 Angeboten

bis zu

3,26% p.a.

Durchschnittszins

2,92% p.a.

von 3 Angeboten

bis zu

3,05% p.a.

Durchschnittszins

2,46% p.a.

von 22 Angeboten

bis zu

3,05% p.a.

Durchschnittszins

2,20% p.a.

von 66 Angeboten

bis zu

2,91% p.a.

Durchschnittszins

2,15% p.a.

von 88 Angeboten

bis zu

2,81% p.a.

Durchschnittszins

2,09% p.a.

von 99 Angeboten

bis zu

2,80% p.a.

Durchschnittszins

1,90% p.a.

von 83 Angeboten

bis zu

2,75% p.a.

Durchschnittszins

2,02% p.a.

von 113 Angeboten

Sparbuch 2020 immer noch beliebte Anlageform

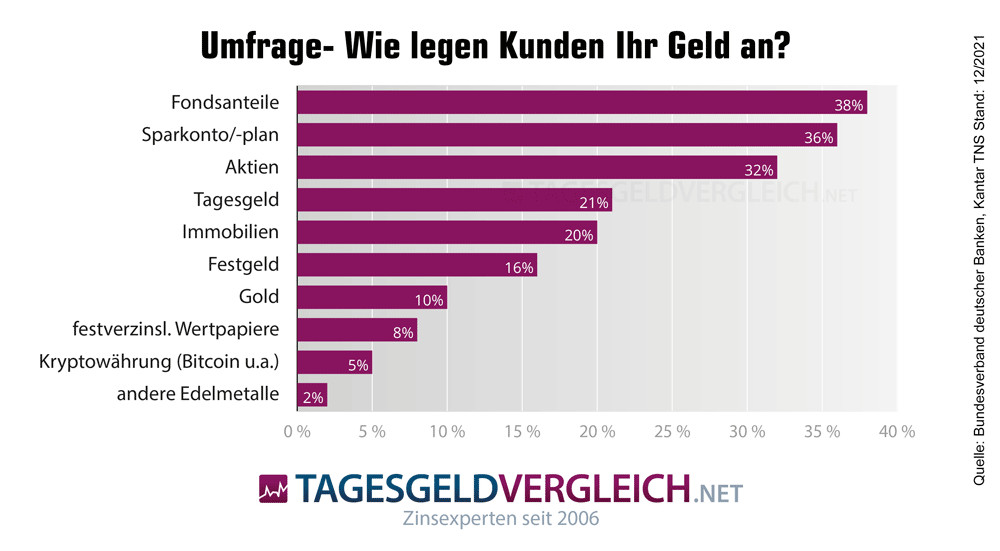

Wie Sie unserer nachfolgenden Infografik entnehmen können, sind Sparkonto bzw. Spareinlagen nach wie vor beliebte Geldanlage deutscher Sparer:

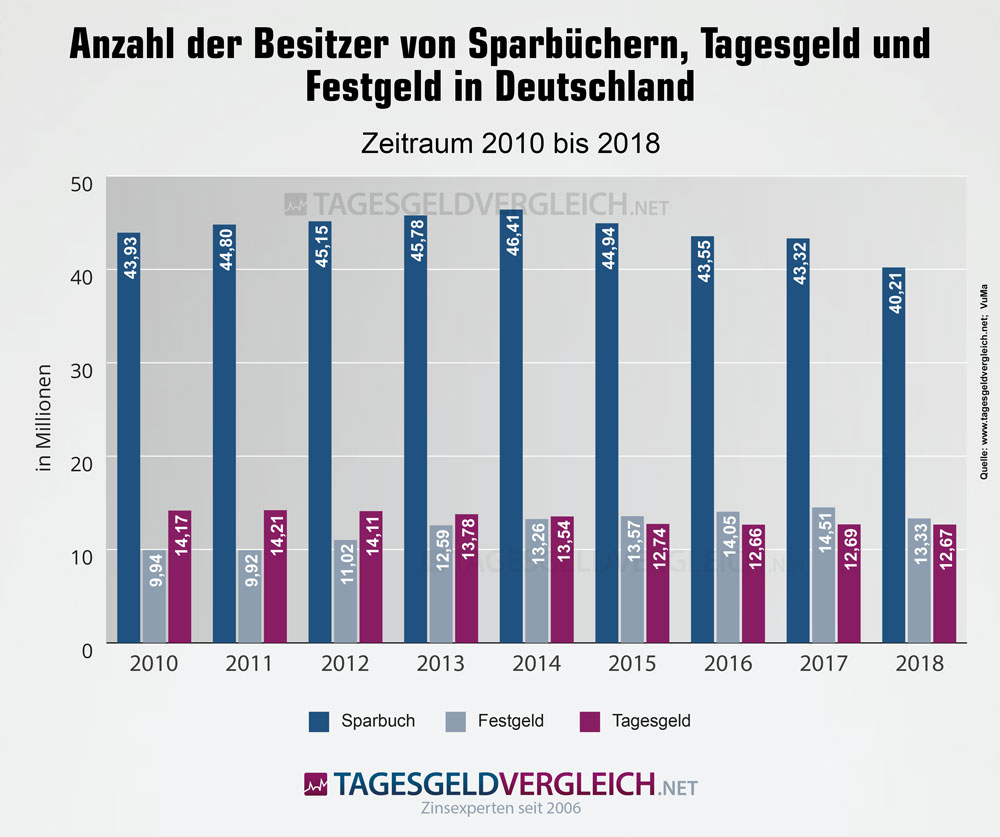

Zudem sind sie auch stark verbreitet. Wie die Zahlen der Verbrauchs- und Medienanalyse (VuMA) Touchpoint belegen, gab es bis 2018 mit 40,21 Millionen rund 8,5 Prozent weniger Besitzer von Sparbüchern. Die Anzahl der Besitzer von Tagesgeldkonten stieg im selben Zeitraum hingegen von 9,94 Millionen um 34 Prozent auf 13,33 Millionen:

Einlagen auf Tagesgeldkonten wachsen deutlich schneller

Wie sehr die Beliebtheit von Tagesgeld gegenüber dem früher dominanten Sparbuch seit 2003 zugenommen hat, zeigt ein Blick auf das Wachstum der Einlagen beider Produkte, welches von der Bundesbank in ihren monatlichen Statistiken als "Neukundengeschäft täglich fälliger Einlagen" (Tagesgeld) und als "Neukundengeschäft von Einlagen mit dreimonatiger Kündigungsfrist" (Sparbuch) ausgewiesen wird:

Sparbuch-Zinsen im Vergleich mit Tagesgeld-Zinsen

Die Verzinsung eines Sparbuches ist in der Regel sehr niedrig. Der effektive Jahreszins beträgt derzeit nach unseren eigenen Berechnungen im Marktdurchschnitt 0,07 Prozent (durchschnittlicher Zinssatz der Sparbuch-Angebote von 54 Banken, Stand: August 2020) und liegt damit deutlich unter der Inflationsrate sowie unter der Verzinsung der auf unseren Seiten vorgestellten Tagesgeldkonten (zum Vergleich: Die mittlere Verzinsung der jeweiligen Top-5-Anbieter in unserem Tagesgeld-Vergleich liegt bei rund 0,44 Prozent effektiver Jahreszins pro Jahr - bei 5.000 Euro Einlage und 1 Monat Anlagedauer, Stand: August 2020, siehe auch Monatsstatistik zur Tagesgeld-Zinsentwicklung).

Sparbuch-Zinsen - Nominal- und Realrendite

Wie sich dieser Unterschied ohne und mit Berücksichtigung der Inflation auf die Realrendite auswirkt, zeigt das folgende Beispiel:

| Sparbuch | Tagesgeldkonto Top-5 | |

|---|---|---|

| Anlagesumme | 10.000 Euro | |

| Anlagedauer | 12 Monate | |

| Durchschnittl. effektiver Jahreszins | 0,07 % | 0,44 % |

| Zinsertrag nach 1 Jahr | 7,00 Euro | 44,00 Euro |

| Realrendite bei einer Inflation von 1,00 Prozent (Ø Stand Juli 2020 ) | - 0,93 % | - 0,56 % |

| Realer Wertzuwachs nach 1 Jahr | - 93,00 Euro | - 56,00 Euro |

| Stand: August 2020 | ||

Tagesgeldkonten deutlich profitabler als Sparbücher

Wie unser Beispiel zeigt, sind moderne Tagesgeldkonten profitabler als klassische Sparbücher. Welche Angebote dabei die höchsten Zinsen bieten, zeigt unser tagesaktueller Vergleich:

Bonus-Sparbuch kann lohnend sein

Mitunter lohnt sich bei der Kontoeröffnung die Nachfrage nach den sogenannten Bonus-Sparbüchern, welche von Sparkassen und Banken angeboten werden. Dabei handelt es sich um die stufenweise Erhöhung der Verzinsung bei steigendem Guthaben oder langfristiger Anlage. Eine Verpflichtung zu regelmäßigem Sparen oder zu einer Mindestanlagesumme ist damit aber meist nicht verbunden. Bonus-Sparen oder Bonus-Sparbücher sind zumindest eine interessante Alternative.

Für Kinder unter zwölf Jahren gibt es zudem spezielle Sparbücher, welche vom ersten Cent an höher als gewöhnlich verzinst werden.

Verfügung über das auf einem Sparbuch angelegte Guthaben

Bis zu einer Summe von 2.000 Euro im Monat kann über die auf einem Sparbuch befindlichen Spareinlagen täglich verfügt werden. Darüber hinausgehende Guthaben unterliegen (beispielsweise bei der Auflösung des Kontos) einer 3-monatigen Kündigungsfrist. Immerhin: Einige Finanzinstitute bieten gegen Abschlagszins (also den Verzicht auf einen Teil der erwirtschafteten Zinsen) auch die sofortige Auszahlung an.

Sichere Geldanlage

Im Allgemeinen wird das Sparbuch als besonders sichere Geldanlage angesehen. Jedoch bezieht sich dies lediglich darauf, dass die Höhe der Geldanlage ohne Abbuchung nicht geringer werden kann. Versteckte Risiken hingegen weist auch das Sparbuch auf. So kann grundsätzlich jeder, der im Besitz eines Sparbuches ist, von diesem Geldbeträge abheben. Bei Zweifeln an der Rechtmäßigkeit liegt es allerdings im Ermessen des Bankangestellten, einen Identitätsnachweis zu fordern. Wer sich darauf lieber nicht verlassen möchte, sollte für sein Sparbuch ein spezifisches Kennwort vereinbaren, welches vor jeder Auszahlung vom entsprechenden Institut abgefordert wird.

Ein aus dem öffentlichen Bewusstsein weitgehend ausgeblendetes Risiko für das Sparbuch stellt die Insolvenz des Finanzinstitutes dar. Deshalb sollten jegliche Geldanlagen ausschließlich bei Banken vorgenommen werden, welche sich in ausreichender Höhe an einem Einlagensicherungsfonds beteiligen. Lediglich Sparkassen weisen als öffentlich-rechtliche Institute ein vernachlässigbares Ausfallrisiko auf und sind darüber hinaus automatisch über den Sicherungsfonds der Sparkassen in unbegrenzter Höhe abgesichert.

Sparbücher gelten als mündelsichere Geldanlage. Das bedeutet, Geld auf einem Sparbuch ist praktisch von Wertverlust ausgeschlossen. Mündelsichere Anlageformen sind im § 1807 BGB definiert.

Sparpläne und alternative Sparanlagen

Die wesentlichen Unterschiede zwischen einem Sparbuch und anderen Spareinlagen bestehen hinsichtlich der Höhe der erzielten Rendite sowie in Bezug auf die Form des Sparens. So ist es bei einem Sparbuch egal, wann und wie oft Sie einen Betrag einzahlen, auch der Betrag selbst kann selbstverständlich in seiner Höhe variieren. Anders ist es bei einem Sparplan: Hier wird zu Beginn ein Sparziel festgelegt, welches dann durch Einzahlungen in regelmäßigen Abständen erreicht werden soll.

Ein Prämiensparbuch ist hingegen eine besondere Form: Bei diesem werden neben den Zinsen auch Prämien gezahlt, wenn der Sparplan eingehalten wird. Hier kann also eine höhere Rendite erzielt werden.

Eine weitere Sonderform ist der Vermögenswirksame Sparplan: Hier kann man mit staatlichen Förderungen rechnen, was eine durchaus reizvolle Option darstellt. Der Sparbrief wiederum ist ein festverzinsliches Anlageprodukt: Der Zinssatz ist im Vorhinein für die gesamte Laufzeit vorgegeben. In der nachstehenden Tabelle sind alle Spareinlagenformen gegenübergestellt.

| Form der Spareinlage | Vorteile | Nachteile |

|---|---|---|

| Sparbuch |

|

|

| Prämiensparbuch |

|

|

| Sparpläne |

|

|

| Vermögenswirksamer (VL-)Sparplan |

|

|

| Sparbrief |

|

|

| Quelle: Tagesgeldvergleich.net | ||

Weitere häufig gestellte Fragen rund ums Sparbuch:

Wie muss ich zur Eröffnung eines Sparbuches vorgehen?

Jeder Verbraucher kennt den Vorgang zur Eröffnung eines herkömmlichen Girokontos und im Rahmen unserer Tagesgeld-Ratgeber haben wir Ihnen bereits ausführlich beschrieben, wie man bei der Eröffnung eines Tagesgeldkontos vorgehen muss. Ganz ähnlich wird die Einrichtung eines Sparbuchs gehandhabt.

Hier stehen dem Bankkunden unterschiedliche Wege offen, die sich vor allem im Aufwand sehr stark voneinander unterscheiden können.

Die wohl einfachste Möglichkeit, wie sich ein Sparkonto eröffnen lässt, ist über das Internet. Einige Anbieter haben für Kunden, die bereits über einen Zugang zum Online-Banking verfügen, den direkten Zugriff auf die entsprechenden Formulare eingerichtet. Für die Authentifizierung wird an dieser Stelle das PIN- /TAN-Verfahren verwendet.

Wer dagegen noch kein Mitglied des betreffenden Kreditinstitutes ist, muss dagegen mit etwas mehr Aufwand rechnen. Anträge und Formulare finden sich zwar in allen Online-Portalen der Banken, mit dem Ausdrucken und Ausfüllen ist es aber noch nicht getan.

Die Identifizierung des Antragstellers erfolgt bei dieser Variante der Sparbucheröffnung mithilfe des PostIdent-Verfahrens. Dazu reicht der Gang zum nächsten Postamt mit dem Personalausweis. Alles Weitere geht anschließend von selbst seinen Gang.

Die dritte und letzte Möglichkeit ist der klassische Besuch in einer Filiale. Hier wird der Antrag zur Eröffnung des Sparkontos in Zusammenarbeit mit den Angestellten der Bank durchgeführt, was den großen Vorteil hat, dass Fragen sofort geklärt werden können. Wer sich für diese Variante entscheidet, sollte aber immer etwas Zeit mitbringen.

Was ist eine Sparurkunde?

Mit dem Ausstellen eines Sparbuches wird zwischen Kreditinstitut und Verbraucher ein Sparvertrag geschlossen. Beim Sparvertrag handelt es sich um einen schuldrechtlichen Vertrag, der mit der Einzahlung der Einlage auf das Sparbuch entsteht. Gesetzlich geregelt ist dieser Vertrag in der Kreditinstituts-Rechnungslegungsverordnung (RechKredV) im § 21 Verbindlichkeiten gegenüber Kunden.. Darin wird folgendes geregelt:

- sie sind durch Ausfertigung einer Urkunde, insbesondere eines Sparbuchs, als Spareinlagen gekennzeichnet;

- sie sind nicht für den Zahlungsverkehr bestimmt;

- sie werden nicht von Kapitalgesellschaften, Genossenschaften, wirtschaftlichen Vereinen, Personenhandelsgesellschaften oder von Unternehmen mit Sitz im Ausland mit vergleichbarer Rechtsform angenommen, es sei denn, diese Unternehmen dienen gemeinnützigen, mildtätigen oder kirchlichen Zwecken oder es handelt sich bei den von diesen Unternehmen angenommenen Geldern um Sicherheiten gemäß § 551 des Bürgerlichen Gesetzbuchs oder § 14 Abs. 4 des Heimgesetzes;

- sie weisen eine Kündigungsfrist von mindestens drei Monaten auf.

Da Kunden beim Sparbuch über bis zu 2.000 Euro pro Sparkonto und Kalendermonat ohne Kündigung verfügen dürfen, werden diese über den § 21 RechKredV explizit als Spareinlage eingeordnet. Der Wortlaut des Gesetzestextes dazu: "Sparbedingungen, die dem Kunden das Recht einräumen, über seine Einlagen mit einer Kündigungsfrist von drei Monaten bis zu einem bestimmten Betrag, der jedoch pro Sparkonto und Kalendermonat 2.000 Euro nicht überschreiten darf, ohne Kündigung zu verfügen, schließen deren Einordnung als Spareinlagen im Sinne dieser Vorschrift nicht aus. Geldbeträge, die auf Grund von Vermögensbildungsgesetzen geleistet werden, gelten als Spareinlagen. Bauspareinlagen gelten nicht als Spareinlagen."

Sicherheit: Arten von Sparbüchern

Wie steht es um die Sicherheit vom Sparbüchern? Um diese Frage beantworten zu können, sollte der Kunde die verschiedenen Formen eines Sparbuches kennen.

Losungssparbuch: Handelt es sich zum Beispiel um ein sogenanntes Losungssparbuch, ist für die Durchführung einer Transaktion ein Losungswort notwendig, mit dem sich der Inhaber eines Sparbuchs vor den Mitarbeitern der Bank eindeutig identifizieren muss. Dies scheint zwar im ersten Moment überholt, ist aber durchaus auch heute noch nützlich.

Namenssparbuch: Bei einem Namenssparbuch muss sich der Inhaber vor einer Abhebung zunächst identifizieren. Mit diesen Maßnahmen soll nicht zuletzt eine hohe Sicherheit für die Spareinlagen gewährleistet werden.

Sparkarte: Was die Sparkarte betrifft, so gelten natürlich ähnliche Regeln wie für den Umgang mit einer girocard (ec-Karte). Die Geheimzahl darf in keinem Fall an einem Ort aufbewahrt werden, der für andere zugänglich ist. Nach dem Einprägen sollte die Mitteilung der Bank stattdessen sofort vernichtet werden, damit bei einem Einbruch die Geheimzahl nicht in falsche Hände geraten kann.

Gelten auch SparCards als Sparurkunde?

Früher wurden Sparbücher generell in Papierform geführt, stellten also gleichzeitig die Sparurkunde dar. Heutzutage gibt es vermehrt Loseblatt-Sammlungen zum Abheften oder elektronische SparCards. Auch diese gelten als Sparurkunde. So haben die Bedingungen für Sparkonten mit SparCard meist eine Klausel in der Form: "Für die Sparurkunde gelten die Bedingungen für Sparkonten (Loseblatt-System) aus den Bedingungen für den Sparverkehr.".

Muss ich beim Sparbuch eine Mindesteinlage leisten?

Bei einem Sparbuch muss keine Mindesteinlage geleistet werden, damit man von der Verzinsung profitieren kann.

Dieses ist ein wesentlicher Unterschied zu vielen Festgeldkonten, bei denen die höhere Verzinsung mit der Leistung einer Mindesteinlage einhergeht. Dieser Umstand macht das Sparen mit einem Sparbuch besonders für "kleine Sparer" attraktiv, die noch nicht über ein gewisses Vermögen verfügen, sondern dieses gerade erst aufbauen möchten.

Allerdings müssen in vielen Fällen geringe Beträge auf dem Sparkonto verbleiben, damit das Konto erhalten werden kann. Die Höhe dieser minimalen Einlage variiert dabei von Kreditinstitut zu Kreditinstitut: Bei dem einen müssen es sieben Euro sein, bei dem anderen fünf Euro und bei dem nächsten wiederum lediglich ein Cent.

Wer kann Geld vom Sparbuch abheben?

Beim Sparbuch unterscheidet man zwei Arten, von denen abhängt, wer Zugriff auf das darauf angelegte Geld hat. Bei einem Namenssparbuch kann nur der Inhaber Geld abheben. Beim Überbringer- oder Inhabersparbuch ist die Sparurkunde nicht an einen Namen gebunden. Vielmehr ist die Bank verpflichtet, an denjenigen Geld auszuzahlen, der das Sparbuch vorlegt. Wenn Sie Ihr Sparbuch vor unberechtigtem Zugriff - etwa nach Diebstahl oder Verlust schützen wollen, können Sie mit ihrer Bank ein Kennwort (sogenanntes Losungswort) oder eine Geheimzahl vereinbaren oder Sie vereinbaren, dass immer auch die Ausweispapiere des Überbringers vorgelegt und mit den in der Sparurkunde hinterlegten Inhaberdaten verglichen werden.

Diebstahl oder Verlust

Das Sparbuch ist eine Urkunde, auf die man gut aufpassen sollte. Verlieren Sie ihr Sparbuch oder Ihre Sparkarte, müssen Sie diesen Verlust umgehend ihrem Kreditinstitut mitteilen.

Dieses kann dann entweder eine Ersatzurkunde ausstellen, wenn eine Verlusterklärung aufgesetzt wird, oder aber es veranlasst, dass die Urkunde gerichtlich für ungültig erklärt wird.

Dieser aufwendigere Weg muss im Rahmen eines so genannten Aufgebotsverfahrens gegangen werden, damit die Rechte, welche mit der Urkunde verbunden sind, wegfallen.

Der Weg einer Verlusterklärung wird in der Regel nur bei kleineren ersparten Summen gegangen, während das Aufgebotsverfahren bei größeren Sparsummen Einsatz findet.

Auf diese Weise kann das Kreditinstitut sicher sein, dass keine Ansprüche mehr gestellt werden, wenn die Urkunde wieder auftaucht, das Geld aber bereits längst auf ein neues Sparbuch transferiert wurde.

An diesem - für Laien doch recht aufwändigen Ablauf - kann man einen der Nachteile von Sparbüchern im Vergleich zu z. B. Tagesgeldkonten erkennen. Beim Tagesgeldkonto gibt es keine Urkunde, welche ein Besitzrecht verbrieft, sondern es gibt Zugangsdaten, die der Inhaber bei Verlust oder Diebstahl wie bei jedem normalen Girokonto ändern lassen kann.

Der umständliche Weg über die Sperrung und Neuausstellung einer Sparurkunde entfällt. Nebenher bieten die meisten Tagesgeldkonten auch noch höhere Zinsen, als dies bei Sparbüchern der Fall ist.

Welche Kündigungsfristen gilt es bei einem Sparbuch zu beachten?

Will man sein Sparbuch auflösen, gilt es genau zu prüfen, welche Bedingungen das Kreditinstitut angesichts einer Kündigungsfrist aufstellt.

Sparbücher weisen dabei in der Regel eine Kündigungsfrist von drei Monaten auf. Zwar ist bereits seit 2002 keine gesetzliche Vorschrift mehr vorhanden, die eine solch lange Kündigungsfrist vorsieht, dennoch wird sie weiterhin häufig als Bedingung von Seiten der Banken und Kassen aufrechterhalten.

Falls man also eine Umschichtung seiner Spareinlagen plant, sollte man die Kündigungsfrist im Auge behalten. Nur bei einer fristgerechten Kündigung wird es ermöglicht, dass das Geld wie geplant für andere Anlagen zur Verfügung steht.

Außerdem sollte man bereits bei der Beantragung eines Sparbuches darauf achten, dass keine zu lange Kündigungsfrist, also weit über drei Monate, eingehalten werden muss. Dieses würde die Flexibilität der ansonsten recht liquiden Anlage zu sehr einschränken.

Rechtlicher Hintergrund - §307 BGB: Keine Gebühren beim Auflösen von Sparbüchern und Girokonten

Wer sein Sparbuch oder Girokonto auflösen bzw. kündigen will, kann dies jederzeit und ohne Kündigungsfristen tun. Eine Bank darf für eine solche Auflösung oder Kündigung auch keine Kosten in Rechnung stellen. Das besagt § 307 des Bürgerlichen Gesetzbuches (BGB).

Anders hingegen sieht es bei Festgeld oder Termingeld bzw. den beliebten Sparbriefen sowie der wirksamen Vereinbarung bestimmter Kündigungsfristen aus.

Wer hier vorzeitig sein Konto auflösen will, muss die Bank für den entgangenen Gewinn entschädigen. Meist geschieht das in Form einer Vorfälligkeitsgebühr und/oder eines Rückfallzinses, also der rückwirkenden Berechnung eines niedrigeren Zinssatzes.

Wer erbt ein Sparbuch?

Zuerst einmal sind Erben Rechtsnachfolger des Verstorbenen (so genannter Erblasser). Damit steht ihnen entsprechend Testament oder gesetzlicher Erbfolge auch das auf einem Sparbuch des Erblassers zu. Bei einem Inhaber- oder Überbringersparbuch könnte der Erbe theoretisch mit dem Sparbuch zur Bank gehen und die Auszahlung des Guthabens veranlassen.

In der Praxis werden Banken und Sparkassen jedoch umgehend vom Tode des Erblassers informiert und verlangen einen Berechtigungsnachweis. Dieser kann in Form der Sterbeurkunde sowie des Testaments inkl. Eröffnungsniederschrift bzw. Erbscheins (wenn kein Testament vorliegt) erfolgen. Darüber hinaus muss sich der Erbe durch Vorlage eines gültigen Personalausweises oder Reisepasses ausweisen.

Gibt es mehrere Erben, so müssen alle gemeinsam zur Bank gehen, sich ausweisen und ihre Ansprüche durch Testament bzw. Erbschein belegen. Ersatzweise können sie auch eine Vollmacht ausstellen, die von dem oder den anwesenden Erben im Original vorgelegt werden muss.

Immer wieder kommt es vor, dass trotz Vorlage von Erbschein bzw. Testament inkl. Eröffnungsniederschrift die Auszahlung des Sparguthabens verweigert wird. Meist ist das der Fall, wenn seit langem keine Ein- oder Auszahlungen auf dem Sparbuch stattgefunden haben. In diesem Fall gibt es mehrere Referenzurteile, auf die sich Erben berufen können:

- Bundesgerichtshof, Urteil vom 07.06.2005 (Az: XI ZR 311/04): Ein Testament mit Eröffnungsniederschrift sind als Nachweis des Anspruches des oder der Erben ausreichend. Ein Erbschein ist in diesem Fall nicht erforderlich. (Mehr zum Urteil...)

- Oberlandesgericht Celle, Urteil vom 18.06.2008 (Az: 3 U 39/08): Auch wenn über 30 Jahre keine Ein- oder Auszahlungen auf einem Sparbuch erfolgten, ist der Sparbetrag an die Erben auszuzahlen. Die Bank argumentierte im verhandelten Fall, dass es Auszahlungen ohne Eintragung ins Sparbuch gegeben hätte. Da sie dies aber nicht nachweisen konnte und eine solche Praxis unüblich ist, musste das im Sparbuch vermerkte Sparguthaben ausgezahlt werden. (Mehr zum Urteil...)

- Oberlandesgericht Frankfurt/Main, Urteil vom 16.02.2011 (Az: 19 U 180/10): Erben haben auch Anspruch auf Auszahlung des Guthabens aus einem so genannten "vergessenen" Sparbuch. In besagtem Fall ging es um ein Sparbuch aus den späten 1950er Jahren. Die Bank zweifelte die Echtheit des Sparbuchs an. Die Richter entschieden zugunsten des Erben, welchem Sparbetrag und Zinsen ausgezahlt werden mussten. (Mehr zum Urteil...)

5.000 Euro Bagatellgrenze beim Fiskus

Wer ein oder mehrere Sparbücher erbt, fragt sich zwangsläufig,ob die Banken dem Fiskus das Vorhandensein dieser Sparbücher anzeigen müssen. Dabei gilt: Kreditinstitute müssen Guthaben auf Konten, Sparbüchern, sonstigen Einlagen oder vorhandene Wertpapiere binnen eines Monats, nachdem sie vom Tod des Kunden erfahren haben, beim Fiskus melden. Dabei gibt es allerdings eine Bagatellgrenze: gemäß § 1 Abs. 2 und § 2 Abs. 2 der Erbschaftsteuerdurchführungsverordnung (ErbStDV) entfällt bei Beträgen von weniger als 5.000 Euro diese Anzeigepflicht (nachzulesen etwa auf Gesetze-im-Internet.de).

Wichtig: Für den Erben bedeutet das aber keineswegs einen Freibrief, um geerbtes Vermögen am Fiskus vorbei zu behalten.

Festgeld mit kurzer Laufzeit als Alternative

Da Sie bei einem Sparbuch nur mit drei Monaten Vorlauf größere Beträge auszahlen lassen können, bietet sich Festgeld mit kurzer Laufzeit von 3 bis 12 Monaten unserer Meinung nach als interessante Alternative an.:

GEFA Bank SparKonto

GEFA Bank SparKonto  Bank im Bistum Essen Tagesgeld

Bank im Bistum Essen Tagesgeld  ABK Allgemeine Beamten Bank Sparbuch

ABK Allgemeine Beamten Bank Sparbuch  KD-Bank VR-Flex-Konto

KD-Bank VR-Flex-Konto  Commerzbank Sparkonto plus SparCard

Commerzbank Sparkonto plus SparCard  Postbank Sparcard Rendite plus direkt

Postbank Sparcard Rendite plus direkt  Kreissparkasse Stade Sparkassenbuch

Kreissparkasse Stade Sparkassenbuch  Sparkasse Hannover KlassikSparen-SB

Sparkasse Hannover KlassikSparen-SB  Berliner Sparkasse Sparkassenbuch Gold

Berliner Sparkasse Sparkassenbuch Gold  Sparkasse Gelsenkirchen Sparkassenbuch

Sparkasse Gelsenkirchen Sparkassenbuch  Sparda-Bank Hamburg SpardaPlus

Sparda-Bank Hamburg SpardaPlus  Sparkasse Bochum Sparkassenbuch

Sparkasse Bochum Sparkassenbuch  Sparkasse Bielefeld Sparkassenbuch

Sparkasse Bielefeld Sparkassenbuch  Sparkasse Gummersbach-Bergneustadt Sparkassenbuch

Sparkasse Gummersbach-Bergneustadt Sparkassenbuch  Sparkasse Hochsauerland SB-Sparkonto

Sparkasse Hochsauerland SB-Sparkonto  Sparkasse Barnim SB-Sparkonto

Sparkasse Barnim SB-Sparkonto  Sparkasse Düsseldorf SB-Sparen

Sparkasse Düsseldorf SB-Sparen  Sparkasse Prignitz Sparkassenbuch

Sparkasse Prignitz Sparkassenbuch  Sparkasse Gera-Greiz Sparkassenbuch

Sparkasse Gera-Greiz Sparkassenbuch