P2P-Kredite - Geld verleihen

P2P-Kredite als Geldanlage

Eine Alternative zu den klassischen Anlageformen bieten seit ein paar Jahren sogenannte P2P-Kredit-Plattformen. Anleger können über diese Plattformen oder Marktplätze ihr Geld in Kredite privater Kreditnehmer investieren – also von privat zu privat (engl: People to People, kurz P2P). Die entsprechenden P2P-Plattformen agieren in dieser Hinsicht als Vermittler und sind für die Zahlungsabwicklung und die Prüfung der Kredite zuständig. In welche Kreditprojekte der Anleger sein Kapital investiert, lässt sich individuell bestimmen. Die Renditeaussichten sind insgesamt sehr gut. Wie immer gilt die Faustregel: Je höher das Risiko, desto höher die potentielle Rendite. Anlagen sind je nach Anbieter bereits ab Beträgen von einem bis 250 Euro möglich.

Marktplätze für P2P-Kredite im Vergleich

| Anbieter | angestrebte Rendite p.a. |

Ø-Rendite p.a. historisch | Bonus für Anleger |

Anlage ab | Anlage bis | Darlehen an | Zum Anbieter |

|---|---|---|---|---|---|---|---|

| Stand: 01.02.2026 - Alle Angaben ohne Gewähr | |||||||

|

mintos |

5,00 bis 20,00% | 8,80% | bis zu 25 Euro Bonus sichern | 50 Euro | Limit individuell | Kreditprojekte überwiegend aus Osteuropa aber auch aus anderen Ländern | Weiter |

|

Bondora |

bis 6,70% | 6,40% | - | 1 Euro | unbegrenzt Euro | Kreditprojekte aus Estland, Spanien und Finnland | Weiter |

|

Estateguru.co |

bis 11,00% | 10,02% | - | 50 Euro | Limit individuell | kurzfristige immobilien-besicherte Kredite | Weiter |

|

VIAINVEST |

9,00 bis 13,00% | 11,00% | - | 10 Euro | Limit individuell | Verbraucher und Unternehmen aus Europa | Weiter |

|

Bondster |

bis 17,00% | 14,40% | - | 5 Euro | Limit individuell | Kredite von Kreditnehmern aus über 15 Ländern, darunter Bulgarien, Estland, Polen, Russland, Spanien und Tschechien | Weiter |

|

Debitum |

bis 12,00% | 9,50% | - | 10 Euro | Limit individuell | Unternehmenskredite aus Europa | Weiter |

|

iuvo |

bis 15,00% | 9,20% | - | 10 Euro | Limit individuell | Verbraucher und Unternehmen aus Osteuropa | Weiter |

|

Robocash |

bis 11,00% | 11,20% | - | 10 Euro | 500.000 Euro | Unternehmen aus Europa und Asien | Weiter |

|

Invesdor |

bis 11,00% | 6,50% | - | 500 Euro | 25.000 Euro | kleine und mittelständische Unternehmen (KMU) | Weiter |

|

Monefit SmartSaver |

bis 10,52% | 7,00% | - | 10 Euro | 500.000 Euro | Verbraucherkredite in Europa | Weiter |

Risikohinweis: Die Investition in P2P-Kredite ist mit erheblichen Risiken verbunden und kann zum vollständigen Verlust des eingesetzten Vermögens führen. Sie sollten keine Gelder einsetzen, deren Verlust Sie im schlimmsten Fall nicht verkraften könnten. Weitere Informationen »

Redaktioneller Test

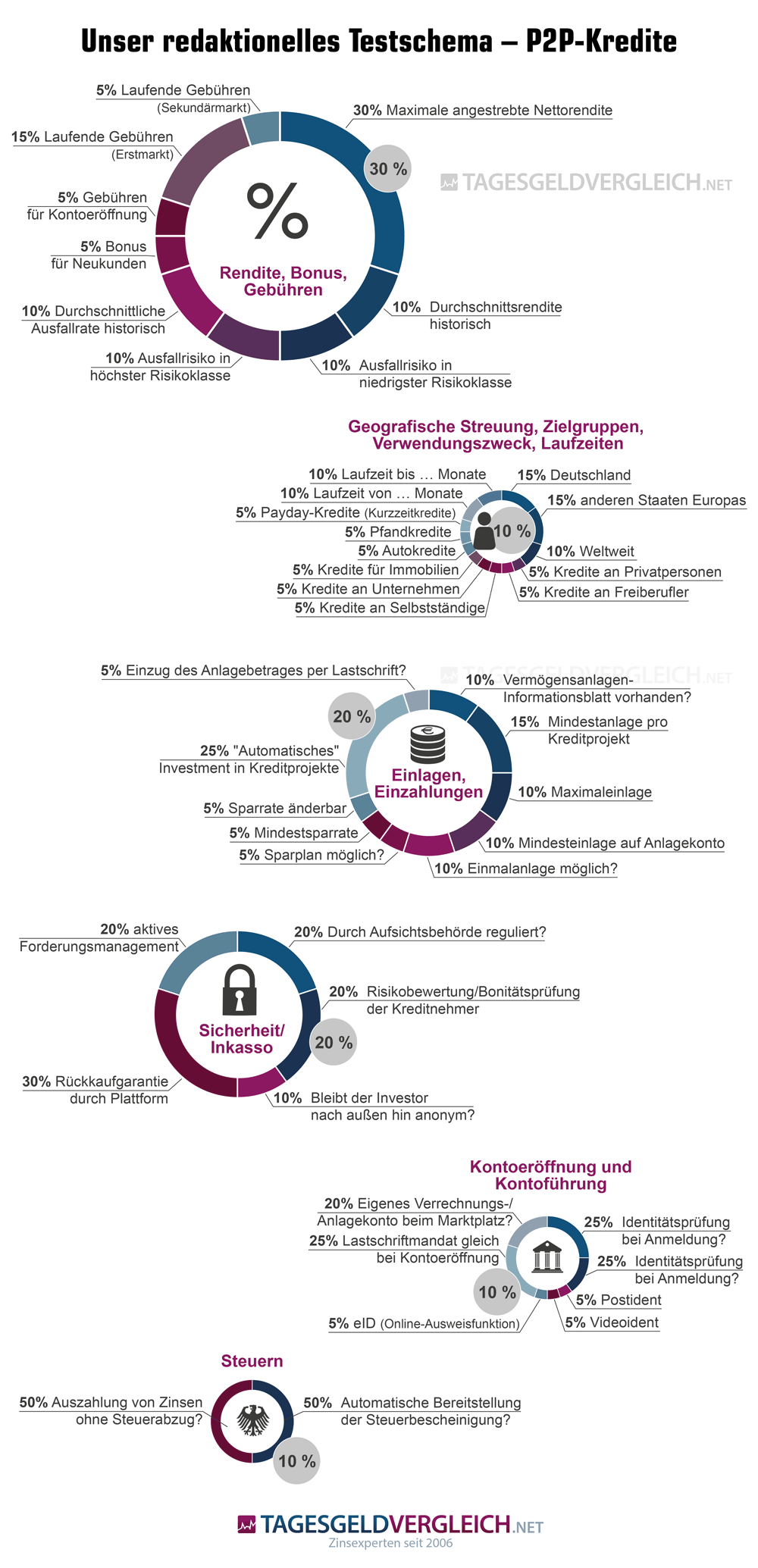

Natürlich haben wir auch die von uns vorgestellten P2P-Kreditplattformen einem redaktionellen Test unterzogen. Dazu haben wir jeden Anbieter in sechs Kategorien und insgesamt 46 Merkmalen getestet. Das Ergebnis unseres Tests sowie Details zu unserem Testschema inklusive Gewichtung der einzelnen Merkmale und Kategorien gibt es nachfolgend:

Risikohinweis: Die Investition in P2P-Kredite ist mit erheblichen Risiken verbunden und kann zum vollständigen Verlust des eingesetzten Vermögens führen. Sie sollten keine Gelder einsetzen, deren Verlust Sie im schlimmsten Fall nicht verkraften könnten. Weitere Informationen »

Unser Testschema

Das von uns entwickelte Testschema hat den Anspruch, von Gebühren über Renditen, Zielgruppen, Sicherheit und Kontoeröffnung bis hin zu steuerlichen Belangen alle Merkmale zu berücksichtigen, die für Anleger wichtig sein könnten. Da es sich beim P2P-Kredit um eine Geldanlage handelt, wurden die Kategorien "Rendite, Bonus und Gebühren" mit 30 Prozent sowie "Sicherheit/Inkasse" sowie "Einlagen, Einzahlungen" mit jeweils 20 Prozent am höchsten gewichtet. Details zu unserem Testschema liefert unsere Infografik:

Wie investiere ich richtig in P2P-Kredite?

Keine Einlagensicherung oder sichere Zinsen

Anders als bei Tages- oder Festgeld unterliegen Investitionen in P2P-Kredite keiner Einlagensicherung und die vereinbarten Kreditzinsen haben nur dann Bestand, wenn die Kredite vereinbarungsgemäß bedient werden. Fällt ein Kredit aus, ist es daher mit der erhofften Rendite schnell vorbei. Damit das Investment nicht zum Flop wird, nachfolgend Tipps unserer Redaktion zur richtigen Geldanlage in P2P-Kredite:

Liquiditätsreserve gehört nicht investiert

Ihre Liquiditätsreserve gehört auf keinen Fall in P2P-Kredite investiert! Erst, wenn der Bedarf für 2-3 Monate auf einem Tagesgeldkonto liegt, sollte über andere Sparformen nachgedacht werden.

P2P-Kredite als Portfolio-Baustein

Innerhalb der sieben Risikoklassen der Geldanlage würden wir P2P-Kredite der Klasse 4 bei deutschen und der Klasse 4-5 bei ausländischen Kreditnehmern bzw. Marktplätzen zuordnen. Im Rahmen einer breit aufgestellten Anlagestrategie eignen sich P2P-Kredite aus unserer Sicht hervorragend, um unabhängig vom Zinsniveau am Geldmarkt und dem Börsengeschehen überdurchschnittliche Renditen zu erzielen - immer vorausgesetzt, Sie halten sich an die folgenden Grundregeln:

Das Geld auf verschiedene Plattformen verteilen

Verteilen Sie ihr Geld auf verschiedene Plattformen. Diese "räumliche" Diversifzierung gleicht der Aufteilung der Geldanlage bei Aktien oder Anleihen in verschiedene Emittenten und Länder.

In möglichst viele Kredite investieren

Auf jeder Plattform sollten Sie in möglichst viele Kredite verschiedener Kreditnehmer investieren. So verteilen Sie das Risiko eines Zahlungsausfalls möglichst breit.

Beispielportfolio

Die Geldanlage in P2P-Kredite an einem Beispiel erklärt:

Sie wollen 5.000 Euro in P2P-Kredite anlegen. Das Geld verteilen Sie zu jeweils 1.000 Euro auf fünf Plattformen - zum Beispiel Bondora, Bondster, viainvest (Kredite an Verbraucher aus europäischen Staaten) sowie Estategruru (kurzfristige, besicherte Immobilienkredite) und Invesdor (Darlehen an kleine und mittelständische Unternehmen).

Bei allen fünf Plattformen wird das Geld gleichmäßig zu je 50 bzw. 100 Euro in verschiedene P2P-Kredite investiert. Für die Berechnung der Durchschnittsrendite des Kreditportfolios legen wir die historischen Renditen zugrunde, die von den Marktplätzen veröffentlicht werden, und berechnen diese einmal ohne Ausfälle und einmal mit einer Ausfallquote von 2,50 bzw. 5,00 Prozent.

Bei der Kreditauswahl lassen Sie die risikoreichsten Klassen außen vor, investieren also in die mittleren Risikoklassen der jeweiligen Plattform. Basierend auf den gerade genannten Daten ergeben sich für unser P2P-Kreditportfolio folgende Szenarien:

| P2P-Plattform | Anlagesumme in Euro | Anlage in x Kredite | Anlagesumme pro Kredit in Euro | Historische Rendite p.a. | Ertrag p.a. in Euro |

|---|---|---|---|---|---|

| Bondora | 1.000,00 | 20 | 50 | 6,40% | 64,00 |

| Bondster | 1.000,00 | 20 | 50 | 14,40% | 144,00 |

| viainvest | 1.000,00 | 20 | 50 | 11,00% | 110,00 | Invesdor | 1.000,00 | 20 | 50 | 6,50% | 65,00 |

| Estateguru | 1.000,00 | 20 | 100 | 10,02% | 100,20 |

| Gesamt | 5.000,00 | 90 | 483,20 | ||

| Rendite vor Steuern ohne Ausfälle | 9,66% | ||||

| 2,5% Ausfallquote | 125,00 | ||||

| 5,0% Ausfallquote | 250,00 | ||||

| Rendite vor Steuern bei 2,5% Ausfallquote | 7,16% | ||||

| Rendite vor Steuern bei 5,0% Ausfallquote | 4,66% | ||||

| Steuerabzug (25% Abgeltungssteuer + 5,5% Solidaritätszuschlag) | 26,375% | ||||

| Rendite nach Steuern ohne Ausfälle | 7,12% | ||||

| Rendite nach Steuern bei 2,5% Ausfallquote | 5,27% | ||||

| Rendite nach Steuern bei 5,0% Ausfallquote | 3,43% | ||||

Die Rendite bei hundertprozentiger Rückzahlung aller Darlehen von 9,66 Prozent ist für die meisten Anleger sicher hochinteressant. Selbst bei der unterstellten 5,00 Prozent Ausfallquote kommen wir noch auf 4,66 Prozent Rendite pro Jahr - vor Steuern versteht sich. Abzüglich Abgeltungssteuer und Solidaritätszuschlag ergeben sich Nettorenditen von 5,27 bzw. 3,43 Prozent pro Jahr.

Die Kreditmarktplätze im Detail

Bondora

Bondora kann bereits einige Erfahrung vorweisen. Die P2P-Plattform wurde 2009 in Tallinn, Estland, gegründet. Privatanleger können in Kreditprojekte aus Estland, Spanien und Finnland investieren. Der Portfolio-Manager streut das eingesetzte Kapital breit auf die verschiedenen Angebote. Er bietet fünf Strategien, bei denen die prognostizierten Renditen in unserem Test zwischen bei etwas über sechs Prozent p.a. lagen.

Die wichtigsten Konditionen für Anleger bei Bondora:

| Konditionen für: | Bondora |

|---|---|

| Produkt | Kredit-Investition in Kreditprojekte aus Estland, Spanien und Finnland |

| Mindestanlage | 1 Euro |

| Maximalanlage | unbegrenzt |

| Angestrebte Rendite | 6,70 % p.a. |

| Rendite im Schnitt | 6,40 % p.a. |

| Laufzeiten | 3 bis 60 Monate, über Sekundärmarkt jederzeit veräußerbar |

| Investitionen | 5 Strategien mit Portfolio-Manager |

| Sicherheit der Anlage | Risikobewertung durch Bondora |

| Gebühren | kostenfrei |

| Zum Test | Bondora im Einzeltest » |

| 01.02.2026 | |

Bondster

Die P2P-Lending Plattform Bondster hat ihren Sitz in Prag. Anleger können ab 5 Euro in Kredite investieren. Die durchschnittliche Rendite beträgt 14,40 Prozent.

Die wichtigsten Konditionen für Anleger bei Bondster:

| Konditionen für: | Bondster |

|---|---|

| Produkt | Kredit-Investition in Kreditprojekte aus über 15 Ländern, darunter Bulgarien, Estland, Polen, Russland, Spanien und Tschechien |

| Mindestanlage | 5 Euro |

| Maximalanlage | - |

| Angestrebte Rendite | bis 17 % p.a. |

| Rendite im Schnitt | 14,40% p.a. |

| Laufzeiten | 12 bis 120 Monate, teilweise vorzeitig veräußerbar |

| Investitionen | individuell und automatisiert |

| Sicherheit der Anlage | Risikobewertung durch Darlehensgeber, größtenteils besicherte Darlehen, teilweise Rückkaufgarantie |

| Gebühren | kostenfrei für Investitionen in EUR |

| Zum Test | Bondster im Einzeltest » |

| 01.02.2026 | |

EstateGuru

EstateGuru wurde 2014 gegründet und hat seinen Hauptsitz in Tallinn, Estland. Auf der P2P-Lending-Plattform finden Anleger Kredite von Kreditnehmern aus Estland, Lettland, Litauen, Finnland und Spanien. Über 150.000 Anleger haben bereits investiert. Mehr als 7.600 Kredite wurden finanziert. Partnerbank ist die LHV Bank.

Die wichtigsten Konditionen für Anleger bei EstateGuru:

| Konditionen für: | EstateGuru |

|---|---|

| Produkt | Kredit von Privat an Privat (P2P-Kredit) |

| Mindestanlage | 50 Euro |

| Maximalanlage | - |

| Angestrebte Rendite | 11,00 % p.a. + ggf. Bonuszinsen |

| Rendite im Schnitt | 10,02 % p.a. |

| Laufzeiten | 12 bis 60 Monate |

| Investitionen | individuell oder automatisiert |

| Sicherheit der Anlage | Risikobewertung durch EstateGuru |

| Gebühren | kostenfrei |

| Zum Test | EstateGuru im Einzeltest » |

| 01.02.2026 | |

Invesdor

Die Crowdlending-Plattform Invesdor Credit gibt es seit 2015. Das Start-up aus Berlin hat sich auf Unternehmenskredite für den deutschen Mittelstand spezialisiert. Nach der kostenfreien Anmeldung über die Homepage können Anleger ab einem Betrag von 100 Euro in eines der Projekte investieren. Steht die Finanzierung, profitieren sie von attraktiven Zinsen bis 11,00 % pro Jahr. Kooperationspartner ist die Fidor Bank AG aus München.

Die wichtigsten Konditionen für Anleger bei Invesdor:

| Konditionen für: | Invesdor |

|---|---|

| Produkt | Investition in Unternehmenskredite für mittelständische deutsche Firmen zwischen 30.000 und 2.500.000 Euro |

| Mindestanlage | 500 Euro |

| Maximalanlage | 25.000 Euro |

| Angestrebte Rendite | 11,00 % p.a. |

| Rendite im Schnitt | 6,50 % p.a. |

| Laufzeiten | 12 bis 60 Monate |

| Investitionen | individuelle Auswahl der Kreditprojekte |

| Sicherheit der Anlage | mehrstufiger Prüfungsprozess durch Invesdor Credit |

| Gebühren | kostenfrei |

| Zum Test | Invesdor im Einzeltest » |

| 01.02.2026 | |

iuvo

Die P2P-Lending-Plattform iuvo hat ihren Hauptsitz in Estland. Anleger erwartet eine durchschnittliche Rendite von 9,2 Prozent p.a. Die maximale Rendite beträgt 15 Prozent p.a. Die Kreditnehmer stammen aus Bulgarien, Rumänien, Polen und Georgien. Neben dem Primärmarkt gibt es einen Sekundärmarkt für den Handel unter Kreditgebern.

Die wichtigsten Konditionen für Anleger bei iuvo:

| Konditionen für: | iuvo |

|---|---|

| Produkt | Kredit-Investition in Kreditprojekte aus Osteuropa |

| Mindestanlage | 10 Euro |

| Maximalanlage | - |

| Angestrebte Rendite | 15,00 % p.a. |

| Rendite im Schnitt | 9,20 % p.a. |

| Laufzeiten | Minimum: 3 Monat, Maximum: 60 Monate |

| Investitionen | Manuell, auf dem Sekundärmarkt oder über Auto Invest |

| Sicherheit der Anlage | Risikobewertung durch Darlehensanbahner/Kreditoriginatoren |

| Gebühren | kostenfrei (Primärmarkt) |

| Zum Test | iuvo im Einzeltest » |

| 01.02.2026 | |

Mintos

Die P2P-Plattform Mintos hat ihren Sitz im lettischen Riga und ist seit Anfang 2015 auf dem Markt aktiv. Die Renditen bewegen sich mit durchschnittlich 10,42 Prozent p.a. auf sehr hohem Niveau. Investiert werden kann beispielsweise in Auto- und Hypothekarkredite. Der Großteil der Kreditnehmer stammt aus Osteuropa. Aber auch Kreditnehmer aus anderen Ländern wie beispielsweise China sind dabei.

Die wichtigsten Konditionen für Anleger bei Mintos:

| Konditionen für: | Mintos |

|---|---|

| Produkt | Kredit-Investition in Kreditprojekte (vorwiegend aus Osteuropa) |

| Mindestanlage | 50 Euro |

| Maximalanlage | - |

| Angestrebte Rendite | 5,00 bis 20,00 % p.a. |

| Rendite im Schnitt | 8,80 % p.a. |

| Laufzeiten | Minimum: 1 Monat, Maximus: 72+ Monate |

| Investitionen | Manuell oder über Auto Invest |

| Sicherheit der Anlage | Risikobewertung durch Darlehensanbahner |

| Gebühren | kostenfrei (Primärmarkt) |

| Zum Test | Mintos im Einzeltest » |

| 01.02.2026 | |

Monefit SmartSaver

SmartSaver ist ein Angebot von Monefit, einer Marke der Creditstar Group. Die Rendite auf Einlagen beträgt im Schnitt etwa 7,00 Prozent p.a. Top: Eine verbindliche Laufzeit gibt es nicht, Geldbeträge können jederzeit abgehoben werden und stehen innerhalb von 10 Tagen zur Verfügung.

Die wichtigsten Konditionen für Anleger bei SmartSaver:

| Konditionen für: | Monefit SmartSaver |

|---|---|

| Produkt | Kredit-Investition in europäische Rahmenkredite (Finnland, Schweden, Estland, Tschechische Republik) ohne feste Laufzeit. Einlagen sind innerhalb von 10 Werktagen verfügbar. |

| Mindestanlage | 10 Euro |

| Maximalanlage | - |

| Angestrebte Rendite | 10,52 % p.a. |

| Rendite im Schnitt | 7,00 % p.a. |

| Laufzeiten | Unbefristet. Einlagen jederzeit verfügbar (innerhalb von 10 Werktagen) |

| Investitionen | automatisiert |

| Sicherheit der Anlage | Risikobewertung durch die Creditstar Group (Muttergesellschaft von Monefit) |

| Gebühren | kostenfrei |

| Zum Test | SmartSaver im Einzeltest » |

| 01.02.2026 | |

Debitum Netzwerk

Die P2P-Lending Plattform Debitum Netzwerk hat ihren Sitz in Riga, Lettland. Eine Investition in Unternehmenskredite ist ab 50 Euro möglich. Die durchschnittliche Rendite beträgt etwa 9,50 Prozent.

Die wichtigsten Konditionen für Anleger bei Debitum:

| Konditionen für: | Debitum Netzwerk |

|---|---|

| Produkt | Investition in Unternehmenskredite in Form von forderungsbesicherten Wertpapieren aus Ländern wie Großbritannien, Estland und Dänemark |

| Mindestanlage | 10 Euro |

| Maximalanlage | - |

| Angestrebte Rendite | 9,50 % p.a. |

| Rendite im Schnitt | 12,00 % p.a. |

| Laufzeiten | 3 bis 24 Monate |

| Investitionen | individuell und automatisiert |

| Sicherheit der Anlage | Risikobewertung durch Kreditanbahner, Due-Diligence-Verfahren durch Debitum Netzwerk, Rückkaufverpflichtung |

| Gebühren | kostenfrei |

| Zum Test | Debitum Netzwerk im Einzeltest » |

| 01.02.2026 | |

Robocash

Robocash ist eine vollautomatisierte Investitions-Plattform, die im Februar 2017 in der kroatischen Hauptstadt Zagreb gestartet wurde. Die Plattform bietet Anlegern aus der gesamten Europäischen Union, der Schweiz und Großbritannien die Möglichkeit, in kurz- und langfristige Darlehen in Europa und Asien zu investieren, die von ihren angeschlossenen Kreditgebern mit einer vollständigen Rückkaufgarantie ausgegeben werden. Die jährliche Rendite kann bis zu 11,00 Prozent betragen

Die wichtigsten Konditionen für Anleger bei Robocash:

| Konditionen für: | Robocash |

|---|---|

| Produkt | Kredit-Investition in Kreditprojekte aus Europa und Asien |

| Mindestanlage | 10 Euro |

| Maximalanlage | - |

| Rendite | bis 11,00 % p.a. |

| Rendite im Schnitt | 11,20 % p.a. |

| Laufzeiten | kurz- und langfristig |

| Investitionen | vollautomatisiert |

| Sicherheit der Anlage | |

| Gebühren | kostenfrei |

| Zum Test | Robocash im Einzeltest » |

| 01.02.2026 | |

Steuerliche Behandlung von Gewinnen und Verlusten

Überblick Versteuerung P2P-Kredite

Wer mittels privater Darlehen investiert, muss die Gewinne im Nachhinein versteuern, da dies nicht automatisch von P2P-Plattformen übernommen wird.

Die Erträge, die aus P2P-Krediten erzielt werden, fallen unter die Kategorie der Zinseinnahmen und unterliegen wie Aktien und anderen Kapitalanlagen der pauschalen Abgeltungssteuer von 25 Prozent, zuzüglich des Solidaritätszuschlags sowie gegebenenfalls der Kirchensteuer. Insgesamt ergibt sich damit eine Steuerlast zwischen 26,38 und 27,9 Prozent. Es besteht auch Anspruch auf den Sparerpauschbetrag von derzeit 1.000 Euro pro Person (bzw. 2.000 Euro für Ehepaare). In der Folge müssen Gewinne aus P2P-Krediten erst versteuert werden, wenn die persönliche Freigrenze mit den gesamten Kapitaleinkünften überschritten wird.

Verluste absetzen in der Vergangenheit

Wie verhält es sich aber bei Einbußen? Vor Kurzem war es noch Praxis, dass Zinsen, die nicht gezahlt wurden, nicht als Verluste geltend gemacht werden konnten. Es fehlte somit an Zinseinnahmen, die man aber nicht beim Finanzamt vorbringen konnte.

Eine Lösung, um Einbußen aus P2P-Krediten doch noch berücksichtigen zu lassen, war der Verkauf notleidend gewordener Kreditbeteiligungen über einen liquiden Zweitmarkt. Die Differenz zwischen dem ursprünglichen Kaufpreis und dem aktuellen Wert konnte dann als Verlust bei den Einkünften aus Kapitalvermögen verbucht werden.

Neue Rechtsprechung

Mit Urteil des Bundesfinanzhofs vom 24.10.2017 (VIII R 13/15, BStBl II 2020, 831) wird der endgültige Ausfall einer privaten Kapitalforderung nun als steuerlich anzuerkennender Verlust bei Einkünften aus Kapitalvermögen nach § 20 Abs. 2 Satz 1 Nr. 7, Satz 2, Abs. 4 EstG berücksichtigt. Die Rechtsprechung hat hier somit eine ausbleibende Rückzahlung mit dem Verlust bei einem Verkauf aus § 20 Abs. 2 Satz 2 EstG gleichgesetzt. Das Gericht begründet seine Entscheidung damit, dass es wirtschaftlich gesehen nichts ändert, ob der Steuerpflichtige die Forderung kurz vor dem Ausfall quasi wertlos verkauft oder ob er sie behält. In beiden Szenarien tritt eine Minderung der wirtschaftlichen Leistungsfähigkeit ein.

Somit können Verluste aus ausbleibenden Forderungen gegen gewinnbringende Einkünfte aus Kapitalvermögen aufgerechnet werden. Auch ein Verlustvortrag ist möglich.

Schwierigkeit des endgültigen Forderungsausfalls

Wichtig ist allerdings, dass endgültig feststeht, dass mit keinen (weiteren) Zahlungen mehr zu rechnen ist. Davon kann nicht automatisch bei Eröffnung eines Insolvenzverfahrens über das Vermögen des Schuldners ausgegangen werden, sondern erst, wenn zusätzlich zur Eröffnung des Insolvenzverfahrens der Insolvenzverwalter gegenüber dem Insolvenzgericht die Masseunzulänglichkeit gemäß § 208 Abs. 1 Satz 1 InsO mitgeteilt hat. Auch der Abschluss eines Insolvenzverfahrens ist ein Indiz für einen endgültigen Forderungsausfall. Laut BFH kann der Verlust ausnahmsweise auch schon früher entstanden sein, wenn bereits zu diesem Zeitpunkt nicht mehr mit Rückzahlungen zu rechnen ist und ausreichende objektive Anhaltspunkte für das Ausbleiben der Forderung erkennbar sind.

Ob realistisch noch mit einer Rückzahlung gerechnet werden kann, ist bei P2P-Krediten also nicht immer zweifelsfrei feststellbar. Erst bei endgültigen Ausfällen können Verluste steuerlich eingebracht werden. Bis ein Insolvenzverfahren abgeschlossen ist, kann es mitunter Jahre dauern. In diesen Fällen, um die Wartezeit zu verkürzen, kann es nach wie vor Sinn machen die Kredite über einen Zweitmarkt zu veräußern und den Verlust aus dem Verkauf dann als Verlust in der Steuererklärung geltend zu machen.

Zahlen und Statistiken zum P2P-Lending

Vermitteltes Kreditvolumen nach Plattform (kumuliert)

Wachstum ausgewählter P2P-Plattformen Jahr zu Jahr

Kreditvolumen-Wachstum allter P2P-Marktplätze im Test

Kreditvolumen P2P-Marktplätze im Test kumuliert

FAQs - Die wichtigesten Fragen zu P2P-Krediten

Wie sicher sind Anlagen in P2P- und P2B-Kredite?

Anleger können die Kreditprojekte, in welche sie investieren, individuell auswählen. Speziell für Einsteiger gibt es mitunter auch automatisierte Anlagevarianten, die das Kapital über mehrere Projekte streuen. Damit das Risiko kalkulierbar bleibt, geben die Online-Plattformen außerdem zahlreiche Hilfestellungen: Die einfachste Orientierungsmethode stellen sogenannte Risikoklassen dar, z. B. die Klassen A, B, C etc. – je höher, desto mehr Risiko. Mit den Klassen wird in der Regel die Ausfallwahrscheinlichkeit* des Kredits beschrieben.

Wie funktionieren Risikoklassen?

Die Zuordnung zu einer Risikoklasse erfolgt auf Basis von zahlreichen Kriterien, die durch den Plattform-Betreiber eingeholt werden. In der Regel überprüfen die Portale die Identität des Kreditnehmers, dessen Bonität per Schufa-Abfrage sowie die allgemeine Kapitaldienstfähigkeit. Weitere Kriterien sind von Anbieter zu Anbieter unterschiedlich. Aus dem Ergebnis all dieser Daten ergibt sich die jeweilige Risikoklasse.

Maßnahmen bei Zahlungsverzug und Anleger-Pools

Im Rahmen der Zahlungsabwicklung sind die Online-Kredit-Plattformen auch für Maßnahmen bei Zahlungsverzug zuständig. Primär liegt der Fokus auf dem Mahnprozess. Wird der offene Betrag weiterhin nicht bezahlt, bleibt immer noch der Weg über den Verkauf des Kredits an ein Inkasso-Unternehmen. Vom Verkaufserlös partizipieren meist auch die Anleger.

Zusätzliche Sicherheit erhalten Anleger z. B. dank sogenannter Anleger-Pools. Anleger-Pools sind nach dem Prinzip der gemeinschaftlichen Absicherung aufgebaut: Einnahmen verschiedener Anleger, die in eine Risikoklasse investiert haben, wandern in einen gemeinsamen Pool. Fällt ein Kredit aus, wird der Verlust über die übrigen Anleger im Pool weitestgehend ausgeglichen.

Müssen Anleger die Zinserträge selbst versteuern?*

Der Großteil der von uns getesteten Anbieter zahlen die Zinsen ohne Abzug der Steuern vollständig aus. Anleger müssen die erzielten Zinserträge also in der Regel in ihrer persönlichen Steuererklärung angeben.

Die Zinsen und Gewinne aus der privaten Kreditvergabe gehören zu den „Einkünften aus Kapitalvermögen“ und sind nach dem deutschen Einkommenssteuergesetz (§20 Absatz 9 EStG) zu versteuern, wenn sie gemeinsam mit anderen Kapitalerträgen den normalen Sparerpauschbetrag von 1.000 EUR (Verheiratete 2.000 EUR) übersteigen.

Zinserträge aus dem P2P-Lending oder Crowdinvesting werden genau wie Erträge aus Anleihen, Aktien und Sparverträgen mit der pauschalen Abgeltungssteuer in Höhe von 25 Prozent zuzüglich Solidaritätszuschlag von 5,5 Prozent versteuert. Es ergibt sich ein Steuersatz von 26,375 Prozent. Abhängig von Bundesland und Kirchenzugehörigkeit wird hierauf noch ein Anteil für die Kirchensteuer berechnet.

* Die Angaben sind ohne Gewähr und stellen keine juristische oder steuerliche Beratung dar. Für weiterführende Informationen zur steuerlichen Behandlung der Zinserträge und etwaiger Kosten wenden sie sich bitte an den jeweiligen Anbieter oder einen Steuerberater.

Risikohinweis: Die Investition in P2P-Kredite ist mit erheblichen Risiken verbunden und kann zum vollständigen Verlust des eingesetzten Vermögens führen. Sie sollten keine Gelder einsetzen, deren Verlust Sie im schlimmsten Fall nicht verkraften könnten.

Tages- und Festgelder als sichere Sparformen

Wenn Sie wissen wollen, welche Renditen sich derzeit mit Tages- oder Festgeldkonten erzielen lassen, nutzen Sie doch einfach unsere Vergleiche: