Crowdinvesting in Immobilien

Gemeinsam besser investieren – das ist die Idee des Crowdinvesting bzw. Crowdfunding. Das Prinzip ist einfach, aber wirksam: Viele Privatanleger beteiligen sich mit kleinen Beträgen an einem gemeinsamen Investment. Ist der notwendige Zielbetrag erreicht, wird das Projekt realisiert und die Anleger erzielen in der Regel eine fixe oder variable Rendite. Ob Firmen-, Immobilien- oder Start-up-Finanzierung – inzwischen gibt es viele gewinnbringende Anlagevarianten für interessierte Anleger. Die Mindestbeträge für eine Micro-Investition liegen im Schnitt zwischen 10 und 1.000 Euro.

Unsere Tipps für Anleger

-

Empfehlung der Redaktion

- Marktführer in Deutschland

- Über 600 finanzierte Projekte

- Über 1,1 Mrd. € vermitteltes Kapital

Tipp: Jetzt 150,00 Euro Bonus beim dt. Marktführer für Immobilien-Investments sichern! So geht's: Einfach als Exporo-Neukunde bei der Anmeldung in das Feld "Empfohlen von" den Registrierungscode "47554" eintragen und beim investieren den Bonuscode "P150EXP" verwenden. Ausgezahlt wird der exklusive Willkommensbonus nach Ablauf der 14-tägigen Widerrufsfrist. Jetzt registrieren »

Warum sind die Renditen so hoch und ist das seriös?

Immer wieder fragen uns Anleger: das kann doch nicht seriös sein, wenn in Zeiten von Negativzinsen beim Crowdinvesting Renditen bzw. Zinsen von sechs oder acht Prozent pro Jahr angeboten werden. Der Hintergrund dazu ist schnell erklärt:

Die Renditen sind beim Crowdinvesting deshalb so hoch, weil die Immobiliengesellschaften häufig nicht über genügend Eigenkapital verfügen, um einen Bankkredit zu bekommen. Üblich sind 20 Prozent Eigenkapital, damit eine Bank ein Projekt finanziert. Die Immobiliengesellschaften selber haben meist nur vier bis fünf Prozent der benötigten Summe als Eigenkapital.

Um an das fehlende Eigenkapital zu gelangen, sammeln sie daher Geld von Anlegern übers Crowdinvesting ein, denn dieses Geld zählt für die Bank zum Eigenkapital der Projektgesellschaft. Damit die Anleger sicher und schnell aktiviert werden, versprechen die Immobiliengesellschaften attraktive Renditen.

Wichtig: Die Bank erkennt die beim Crowdinvesting üblichen Nachrangdarlehen als Eigenmittel der Immobiliengesellschaft an. Sollte die Finanzierung allerdings scheitern, bekommt als erstes die Bank ihr Geld wieder und erst danach die Kleinanleger.

Crowdinvesting-Projekte für Immobilien 02/2026

Risikohinweis: Der Erwerb von Vermögensanlagen über Crowdinvesting ist mit Risiken verbunden und kann zum vollständigen Verlust des eingesetzten Vermögens führen. Der in Aussicht gestellte Ertrag ist nicht gewährleistet und kann auch niedriger ausfallen. Bitte investieren Sie nur in Crowdinvesting-Projekte, wenn Sie bereit sind, ein breit gestreutes Portfolio mit einer Vielzahl an Projekten aufzubauen. Sie sollten keine Gelder einsetzen, deren Verlust Sie im schlimmsten Fall nicht verkraften könnten. Weitere Informationen »

Welche Risiken birgt Crowdinvesting in Immobilien?

Wer Crowdinvesting-Angebote bewirbt, muss folgenden Risikohinweis gut einsehbar veröffentlichen: "Der Erwerb von Vermögensanlagen über Crowdinvesting ist mit Risiken verbunden und kann zum vollständigen Verlust des eingesetzten Vermögens führen. Der in Aussicht gestellte Ertrag ist nicht gewährleistet und kann auch niedriger ausfallen. Bitte investieren Sie nur in Crowdinvesting-Projekte, wenn Sie bereit sind, ein breit gestreutes Portfolio mit einer Vielzahl an Projekten aufzubauen. Sie sollten keine Gelder einsetzen, deren Verlust Sie im schlimmsten Fall nicht verkraften könnten."

Auch beim Crowdinvesting gilt also: keine hohe Rendite ohne ein gewisses Risiko. Darüber muss sich der Anleger bewusst sein. Um das Risiko zu minimieren, gilt der bekannte Grundsatz: Geldanlagen breit streuen. Der Fachbegriff lautet Diversifikation. Darunter wird die Geldanlage in unterschiedliche Anlageformen verstanden.

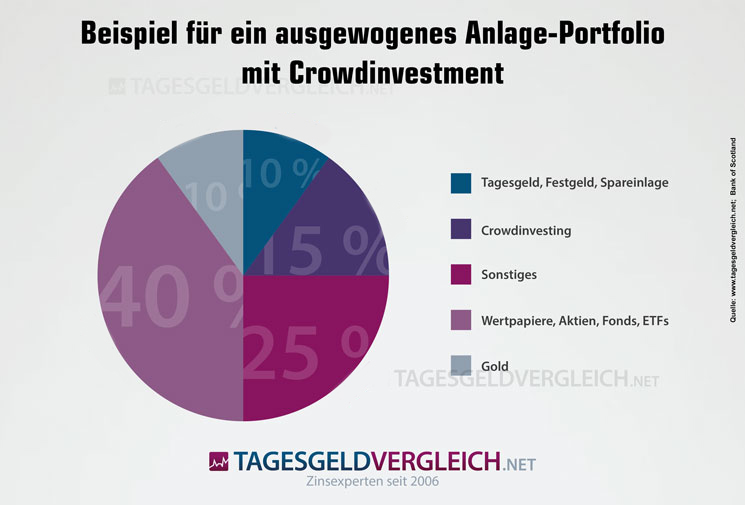

Hinsichtlich des Crowdinvesting bedeutet dies idealerweise, dass Geld nicht nur in ein Einzelprojekt fließt, sondern verschiedene Anlagen bei unterschiedlichen Plattformen getätigt werden. Unser Tipp: Nutzen Sie zwei oder drei Projekte auf unterschiedlichen Plattformen. Je breiter Sie das Kapital streuen, desto sicherer sind ihre Anlagen vor einem Komplettverlust. Da Crowdinvesting bereits mit geringen Beträgen möglich ist, erweist sich diese Art der Verteilung als einfach. Wie das genau funktioniert, zeigen wir weiter unten an einem Musterportfolio auf.

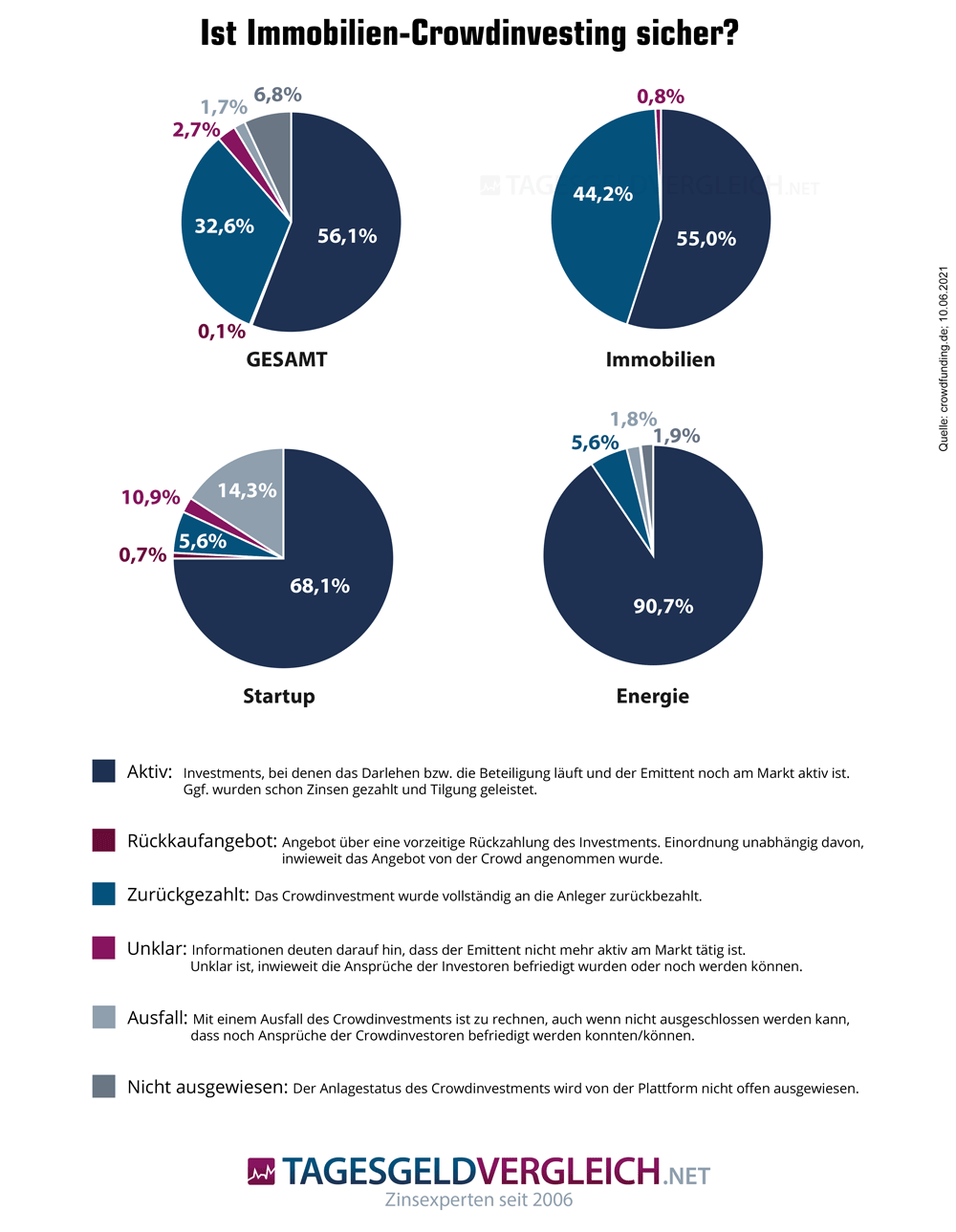

Sicherheit von Immobilien-Crowdinvesting

Wie sicher oder unsicher Immobilien-Crowdinvestings sind, lässt sich am besten an der historischen Ausfallquote ablesen. Für Deutschland liefert der Crowdinvesting-Monitor von Crowdinvest.de einen guten Überblick. Die Ausfallquote aller Crowdinvestings liegt derzeit bei der normaler Kreditportfolios von Banken, also im unteren einstelligen Prozentbereich. Stand Juli 2021 gab es laut Crowdinvest.de bei Immobilien-Crowdinvestings keinen Ausfall. Für 1,1 Prozent aller Investments wurde der Anlagestatus seitens der Plattformen nicht offen ausgewiesen. Das unterstreicht unseren Fokus auf Immobilien als Anlageprojekte für Crowdinvestings. Bei Investitionen in Startups hingegen lag die Ausfallquote bei 16,80 Prozent.

Drei Regeln fürs Crowdinvesting

Drei Regeln sollten Sie beim Crowdinvesting in Immobilien drei Regeln beachten:

- Investieren Sie nur einen Teil ihres Geldes mittels Crowdinvesting (wir raten zu maximal zehn Prozent Anteil am Gesamtportfolio, bei 50.000 Euro Vermögen also maximal 5.000 Euro investieren)

- Verteilen Sie ihr Geld auf verschiedene Plattformen

- Verteilen Sie das Geld innerhalb jeder Plattform auf möglichst viele Projekte

Wie sich diese Regeln in der Praxis umsetzen lassen, erfahren Sie gleich.

Musterportfolio - Wie investiere ich richtig?

Wie lassen sich die weiter oben genannten Regeln fürs Crowdinvesting in Immobilien umsetzen und wie wirken sie sich auf die Rendite auch nach Ausfällen einzelner Projekte aus? Unser Musterportfolio soll genau diese Fragen beantworten. Dabei greifen wir die oben genannte Summe von 5.000 Euro auf, die in verschiedene Projekte investiert werden soll und gehen wie folgt vor:

- In einem ersten Schritt teilen wir die Gesamtsumme auf verschiedene Plattformen auf - und zwar so, dass sie ein Vielfaches der jeweiligen Mindestanlagesumme pro Projekt betragen.

- Innerhalb jeder Plattform investieren wir dann nur die Mindestanlagesumme in einzelne Projekte.

- Bei der Rendite nehmen wir für alle Plattformen einheitliche 6,00 Prozent pro Jahr an.

- Für die Laufzeit der einzelnen Projekte veranschlagen wir einheitliche 24 Monate.

- Für die Ausfallquote greifen wir auf Daten des Erfolgsmonitors von Crowdfunding.de zurück und arbeiten darüber hinaus mit zwei deutlich höheren hypothetischen Ausfallquoten

- Für alle vier Szenarien (komplett ohne Ausfälle, mit aktuell durchschnittlicher Ausfallquote sowie mit deutlich höherer Ausfallquote berechnen wir die Renditen vor und nach Steuern über die gesamte Laufzeit.

Basierend auf diesen Annahmen kommen wir zu folgenden Ergebnissen:

| Crowdinvesting-Plattform | Anlagesumme in Euro | Anlagesumme pro Projekt in Euro | Rendite p.a. | Laufzeit in Monaten | Ertrag |

|---|---|---|---|---|---|

| Bergfürst | 1.000,00 | 200 | 6,00% | 24 | 120,00 EUR |

| dagobertinvest | 500,00 | 250 | 6,00% | 24 | 60,00 EUR |

| Exporo | 1.000,00 | 500 | 6,00% | 24 | 120,00 EUR |

| Engel & Völkers Capital | 500,00 | 250 | 6,00% | 24 | 60,00 EUR |

| Rendity | 500,00 | 500 | 6,00% | 24 | 60,00 EUR |

| Rockets | 500,00 | 250 | 6,00% | 24 | 60,00 EUR |

| Zinsbaustein | 1.000,00 | 500 | 6,00% | 24 | 120,00 EUR |

| Gesamt | 5.000,00 | 600,00 EUR | |||

| Rendite vor Steuern ohne Ausfälle | 12,00% | ||||

| 2,3% Ausfallquote (durchschnittliche Ausfallquote*) | -128,00 EUR | ||||

| 5,0% Ausfallquote = Ausfall eines Projektes mit 250 EUR Anlagesumme + dessen Zinsen | -280,00 EUR | ||||

| 10,0% Ausfallquote = Ausfall eines Projektes mit 500 EUR Anlagesumme + dessen Zinsen | -560,00 EUR | ||||

| Rendite vor Steuern bei 2,3% Ausfallquote (durchschnittliche Ausfallquote*) | 9,42% | ||||

| Rendite vor Steuern bei 5,0% Ausfallquote = Ausfall eines Projektes mit 250 EUR | 6,40% | ||||

| Rendite vor Steuern bei 10,0% Ausfallquote = Ausfall eines Projektes mit 500 EUR | 0,80% | ||||

| Abgeltungssteuer | 25% | ||||

| Solidaritätszuschlag | 5,50% | ||||

| Steuerabzug | 26,375% | ||||

| Rendite nach Steuern ohne Ausfälle | 8,84% | ||||

| Rendite nach Steuern bei 2,3% Ausfallquote (durchschnittliche Ausfallquote*) | 6,94% | ||||

| Rendite nach Steuern bei 5,0% Ausfallquote = Ausfall eines Projektes mit 250 EUR | 4,71% | ||||

| Rendite nach Steuern bei 10,0% Ausfallquote = Ausfall eines Projektes mit 500 EUR | 0,59% | ||||

| * Durchschnittliche Ausfallquote von Crowdinvestings laut Erfolgsmonitor von Crowdinvest.de | |||||

Hinweis zur Berechnung der Ausfälle: in unserem Musterportfolio unterstellen wir, dass der Ausfall eines Projektes auch den Ausfall der Zinsen desselben verursacht. Daher errechnen wir den ausgefallenen Betrag auf Basis der Anlagesumme und der Zinserträge. Beim Ausfall eines Projektes mit 250 Euro Investment fallen also auch die unterstellten 6,00 Prozent Zinsen aus. Die Gesamtrendite wird also um die 250 Euro und die nicht erwirtschafteten Zinserträge (6,00% von 250 Euro = 30 Euro) geschmälert.

Bei durchschnittlicher Ausfallquote von 2,30 Prozent bringt es unser Crowdinvesting-Musterportfolio nach 24 Monaten auf eine Rendite von 9,42 Prozent vor Steuern. Unterstellen wir den Komplettausfall eines Projektes und der darin investierten 250 bzw. 500 Euro, ist die Gesamtrendite des Portfolios selbst im ungünstigsten Fall noch positiv. Die als Diversifizierung bezeichnete Streuung des anzulegenden Geldes auf verschiedene Plattformen und Projekte reduziert also ganz eindeutig das Risiko höherer Verluste.

Crowdfunding vs. Crowdinvesting – wo liegt der Unterschied?

Vielfach werden beide Begriffe synonym verwendet. Crowdfunding dürfte allerdings verbreiteter sein. Im klassischen Sinn wird Crowdfunding mit dem Sammeln von Geld für ein gemeinsames Ziel verbunden. Viele Leute zahlen kleine Beträge, um ein bestimmtes Produkt oder Projekt zu finanzieren – z. B. Filme, Musikalben, Software oder Spiele. Im Gegenzug für das finanzielle Engagement erhält der Geldgeber eine vorab definierte Gegenleistung. Von der symbolischen Namensnennung bis zum fertigen Produkt – diverses ist möglich.

Beim Crowdinvesting handelt es sich um ein gezieltes Investment mit der Absicht, eine Rendite zu erzielen. Die Geldgeber finanzieren Unternehmen oder Immobilienprojekte und erhalten nach Ablauf der vereinbarten Laufzeit ihr Kapital inklusive Zinsen zurück. In der Regel handelt es sich um Beteiligungsdarlehen (partialische Darlehen).

Crowdfunding und Crowdinvesting bezeichnen denselben Vorgang - einmal aus Unternehmenssicht und einmal aus Anlegersicht. Das Unternehmen (die Immobilien-Projektgesellschaft) wirbt mittels Crowdfunding Geld für ein oder mehrere Immobilien-Projekte ein. Die Anleger beteiligen sich an ebendiesen Projekten, was man dann als Crowdinvesting bezeichnet.

Welche Vor- und Nachteile hat Crowdinvesting?

Gemeinsam sind wir stärker – darin liegt der Vorteil für Anleger. Investments in dynamische Start-ups oder Bauprojekte sind meist mit immensen Summen verbunden, die eine Einzelperson nur schwer aufbringt. Mittels Crowdinvesting werden die geringen Beträge gebündelt. Kurzum: Bereits mit wenigen Euro kann sich der Privatanleger an einem gewinnbringenden Projekt beteiligen. Ebenfalls für Crowdinvesting spricht die Chance auf eine starke Rendite.

Immer wenn es um hohe Renditeaussichten geht, dürfen wir nicht verschweigen, dass es selbstverständlich gewisse Risiken gibt. Bei einer Pleite des Projekts, in welches investiert wurde, kann es zu Verlusten kommen.

Häufig handelt es sich bei den Investments um Nachrangdarlehen, d. h. im Fall der Fälle werden zunächst alle anderen Gläubiger bedient und erst nachrangig die Anleger des Schwarms – vorausgesetzt es ist noch ausreichend Geld vorhanden.

Hinsichtlich des Mitspracherechts oder einem vorzeitigen Ausstieg sind die Aussichten ähnlich trüb: Beides ist beim Crowdinvesting nicht unbedingt vorgesehen.

Wie lässt sich das Geld mit Crowdinvesting sicher anlegen?

Richtig investieren bedeutet, das Risiko zu streuen. Crowdfunding bzw. Crowdinvesting sollte nur ein Standbein der Investitionsstrategie sein. Als Basis wird in der Regel ein Tagesgeldkonto empfohlen. Zwar sind die Zinsen hier inzwischen niedrig, aber es dient auch eher der individuellen Liquidität. Zwischen zwei und drei Monatseinkommen sollten auf Tagesgeld parken – als notwendige Reserve, z. B. für eine Reparatur oder dringende Anschaffungen. Darüber hinaus bieten sich diverse Optionen: Aktien, Anleihen, Fonds- und ETF-Sparpläne, klassische Investmentfonds, Festgeld und Rohstoffe (z. B. Silber oder Gold). Crowdfunding kann hier als clevere Ergänzung dienen. Vor allem die soliden Rendite-Aussichten machen diese Anlage attraktiv.

Statistiken

Volumen der von Privatanlegern eingeworbenen Gelder

Wachstum des Volumens eingeworbener Gelder auf Jahresbasis

Wo siedelt sich Crowdfunding bzw. Crowdinvesting in der Risikobetrachtung an?

Wir werfen an dieser Stelle einen Blick auf unser Risiko-Rendite-Profil. Sicherlich handelt es sich hierbei nicht um eine exakte Wissenschaft, weshalb wir die Verortung nur grob vornehmen. Prinzipiell sind die Aussichten bei einem stabilen Crowdinvestment-Projekt nicht schlechter als bei Aktienfonds oder Aktien aus Deutschland. Die Renditechancen sind sogar teilweise etwas besser. Beides hat aber Vor- und Nachteile.

Wie integriert man Crowdinvesting in ein Anlageportfolio?

Wie erwähnt, sollten Anleger über eine gewisse Reserve an liquiden Mitteln verfügen, z. B. als Tagesgeld. Darüber hinaus gibt es diverse Möglichkeiten, sein Geld gewinnbringend anzulegen. Wichtig ist, sich seine eigene Risikobereitschaft und die Renditechancen zu vergegenwärtigen. Alles auf eine Karte zu setzen, ist generell kein guter Ratschlag.

Potentiell sinnvoll für kurz- und mittelfristig freie Geldmittel kann ein Festgeld sein. Wir empfehlen Laufzeiten von 12 bis 36 Monate. Derzeit gibt es die besten Zinsen im europäischen Ausland. Entsprechend gilt es, die Einlagensicherung im Blick zu behalten. Bis maximal 100.000 Euro lassen sich absolut sicher anlegen.

Vergleichbar, allerdings mit etwas mehr Risiko behaftet sind festverzinsliche Anlagen in die Crowdfunding-Projekte auf dieser Seite. Hierbei wird ebenfalls eine feste Laufzeit, eine Mindesteinlage und eine sichere Verzinsung versprochen. Im Gegensatz zum Festgeld handelt es sich aber um Nachrangdarlehen, die mit etwas mehr Risiko verbunden sind.

Mehr Anlagen für das Portfolio

Ein weiteres Standbein jeder soliden Anlage sollten Wertpapiere darstellen. Keine andere Anlage bietet langfristig bessere Renditechancen. Da Einzeltitel (Aktien) ein hohes Risiko bergen, sind gegebenenfalls Aktienfonds oder ETFs (Exchange Traded Funds) eine akzeptable Variante. Letzteres sind Indexfonds, welche die Wertentwicklung bestimmter Indizes (bspw. des DAX oder EuroStoxx 50) nachbilden. Sie punkten durch niedrige Kosten und sind vielfach als Sparplan abschließbar.

Tipp für Einsteiger: Fonds und ETFs auf Basis des MSCI World Index. Dieser Index gilt als Benchmark für viele Anleger und bildet die Wertentwicklung von mehr als 1.600 Unternehmen in 23 Industrieländern ab.

Ein Wort zu Anleihen: In diesen Papieren wird ein Rückzahlungsanspruch inklusive Zinszahlung für die Überlassung von Kapital über einen vorab definierten Zeitraum verbrieft. Prinzipiell eine sichere Sache. Herausgegeben werden sie von Staaten, Kommunen und Unternehmen. Je nach Risiko und Dauer der Anlage, sind die Renditeaussichten besser oder schlechter. Ein Blick auf die Renditen von Staatsanleihen in Europa bieten wir hier.

In Gold oder Edelmetalle zu investieren ist momentan sehr beliebt und gilt als sehr wertbeständig und sicher, wirft aber keine Rendite ab. Ob in physischer Form oder in Form von Wertpapieren bleibt dem Anleger überlassen. Wir empfehlen indes, nicht mehr als 10 Prozent des eigenen Anlagekapitals in Gold zu parken. Auch ein Sparplan mit Gold oder anderen Edelmetallen ist möglich.

Tagesgeld als täglich verfügbare Alternative?

Wenn Sie sich lieber über täglich verfügbares Tagesgeld informieren wollen, helfen Ihnen unser Tagesgeldkonto-Vergleich und unser Tagesgeld-Rechner weiter: