ETF-Sparplan-Vergleich

ETFs sind eine besondere Art von Fonds, sogenannte Exchange Traded Funds. Anders als bei aktiv gemanagte Fonds gibt es bei ihnen keinen Fondsmanager, der versucht, die Entwicklung des Fonds zu steuern. Stattdessen bilden ETFs passiv einen Index nach. Das macht sie sehr kostengünstig, weshalb sie sich besonders gut für Sparpläne eignen.

Ihre Vorteile bei ETF-Sparplänen

- Regelmäßig sparen - bereits ab 1,- Euro im Monat

- Chance auf hohe Rendite

- Geringe Kosten im Vergleich zu Fonds

- Cost-Average-Effekt

ETF-Sparpläne - Konditionen im Vergleich

| Anbieter | Kosten je Sparbetrag | Mindest- sparrate |

Anzahl ETFs |

Sparintervalle (Monate) |

Bonus | zum Angebot |

|---|---|---|---|---|---|---|

|

2.50 € | 50 € | 1841 | 1, 2, 3, 6 | Alle Deka und UBS ETFs und 50 DWS ETFs ohne Orderentgelt. | weiter |

|

2.50 € | 50 € | 107 | 1, 2, 3, 6, 12 | Bis zu 5.000 Euro bei Depotwechsel. | weiter |

|

1.50 € | 10 € | 1948 | 1, 2, 3, 6 | Über 560 ETFs gebührenfrei handelbar. | weiter |

|

1.50 € | 25 € | 1891 | 1, 2, 3, 6, 12 | 470 ETFs ab 0,00 Euro je Ausführung. | weiter |

|

1.50 € | 25 € | 1297 | 1 | 170 Sparpläne für 1 Jahr ohne Ausführungsgebühr + 3 Jahre keine Depotgebühren. | weiter |

|

1.50 € | 1 € | 1996 | 1, 2, 3 | 12 Monate kostenlos mit Depotsparplan sparen. | weiter |

|

1.25 € | 50 € | 391 | 1, 2, 3, 6, 12 | Keine Ordergebühren bis 250 Euro je Sparrate. | weiter |

|

0.80 € | 1 € | 1620 | 1, 2, 3 | Alle ETFs komplett kostenlos besparen. | weiter |

| 0.20 € | 10 € | 1492 | 1, 3, 6, 12 | weiter | ||

|

0.00 € | 20 € | 955 | 1, 3 | 100 Euro Bonus + Alle ETF-Sparpläne kostenfrei! | weiter |

|

0.00 € | 1 € | 1529 | 1, 3 | Alle Sparpläne gebührenfrei. | weiter |

| 0.00 € | 1 € | 2700 | 1 | Alle Sparpläne gebührenfrei und bereits ab 1 Euro Sparrate. | weiter | |

| 0.00 € | 1 € | 1149 | 1, 2, 3 | Alle ETF-Sparpläne mit reduzierter Ordergebühr (ab 0 Euro). | weiter | |

|

0.00 € | 1 € | 2651 | 1 | Alle ETFs kostenlos besparen. | weiter |

|

0.00 € | 25 € | 159 | 1 | Alle Sparpläne ohne Orderprovision. | weiter |

Stand der Daten: 04.02.2026

Wie investiere ich in einen ETF-Sparplan?

Schritt 1: Ein Depot muss her!

ETFs sind Wertpapiere. Wie bei anderen Wertpapieren auch, brauchen Sie ein Depot, bevor sie einen Sparplan einrichten können. Broker, die mit guten Konditionen für ETF-Sparpläne, finden Sie in unserem Vergleich oben. Ein Klick auf „weiter“ hinter Ihrem gewünschten Anbieter, führt Sie zum Depotantrag. Sind Sie den Anweisungen gefolgt und haben alle Voraussetzungen erfüllt, steht Ihnen Ihr neues Depot offen.

Schritt 2: Das Verrechnungskonto will gefüllt sein

Haben Sie noch kein anderes Konto bei dem Broker, wird mit dem Depot ein Verrechnungskonto eröffnet. Hierauf können Sie das Geld einzahlen, das künftig in den Sparplan fließen soll. Dort liegt es sicher. Der Sparplan startet erst, wenn Sie Ihn nach Ihren Wünschen eingerichtet haben.

Schritt 3: Welcher ETF soll es sein?

ETFs sind beliebte Wertpapiere. Darum wundert es nicht, dass Ihre Zahl stetig zunimmt. Unser Vergleich zeigt, bei welchem Anbieter Sie für wie viele ETFs Sparpläne einrichten können. Auf den Seiten des jeweiligen Anbieters finden Sie dann mehr Informationen zum Angebot. Lassen Sie sich bei der Auswahl Zeit. Der ETF-Sparplan soll zu Ihren Wünschen und Zielen passen.

Schritt 4: Der Sparplan nach den eigenen Vorstellungen

Im letzten Schritt richten Sie den Sparplan nach Ihren Wünschen ein. Das ist mit wenigen Klicks erledigt. Sie bestimmen das Intervall und die Höhe der Rate. Außerdem setzen Sie einen Zeitpunkt fest, zu dem es losgehen soll – auch ein Termin, an dem zum letzten Mal in den Sparplan eingezahlt werden soll, kann gewählt werden. Der Auftrag wird zumeist mit einer TAN bestätigt. Dann geht es los.

Welche ETFs per Sparplan kaufen?

Mit zwei ETFs weltweit in Aktien und Anleihen investieren

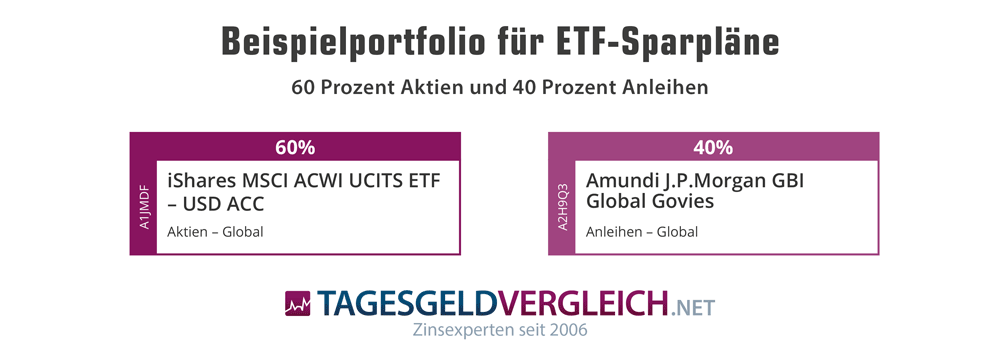

Variante 1

60 Prozent Aktien und 40 Prozent Anleihen – aus diesen beiden Komponenten besteht unsere einfachste Lösung für Langfristanleger. Der Aktienanteil wird dabei über den SPDR MSCI All Country World Index (ACWI) ETF abgedeckt, der Zugang zu Aktien aus 23 Industrie- und 26 Schwellenländern bietet. Den Anleiheanteil deckt der AMUNDI INDEX J.P. MORGAN GBI GLOBAL GOVIES ETF ab, mit dem Anleger in Staatsanleihen aus 13 Industrieländern investieren können. Die laufenden Kosten betragen dabei nur 0,20 Prozent pro Jahr, die Rendite hingegen betrug in den letzten fünf Jahren +39,37 Prozent (Stand 26.05.2024).

Wo ETFs kaufen?

Als Einmalanlage können die beiden ETFs über jeden Broker oder auch die Hausbank direkt an der Börse gekauft werden. Sollen hingegen regelmäßig Anteile per Sparplan gekauft werden, geht das unter anderem bei folgenden Brokern:

| ETF | iShares MSCI ACWI UCITS ETF – USD ACC | Amundi J.P.Morgan GBI Global Govies |

|---|---|---|

| WKN / ISIN | A1JMDF / IE00B6R52259 | A2H9Q3 / LU1737653631 |

| Gewichtung | 60 Prozent | 40 Prozent |

| Laufende Kosten (TER) | 0,20% | 0,20% |

| Rendite 1 Jahr | +22,02% | -3,53% |

| Rendite 3 Jahre | +32,69% | -14,43% |

| Rendite 5 Jahre | +77,31% | -17,53% |

| Rendite Portfolio | +11,80% / +13,84% / +39,37% (1/3/5 Jahre) | |

| Sparplanfähig unter anderem bei: | ||

| Broker | Mindest-Sparrate | Kosten pro Ausführung und ETF |

Zum Broker » |

1 EUR, gebührenfrei |

1 EUR, gebührenfrei |

Zum Broker » |

1 EUR, gebührenfrei |

1 EUR, gebührenfrei |

Zum Broker » |

1 EUR, gebührenfrei |

1 EUR, gebührenfrei |

Stand: 28.05.2024 |

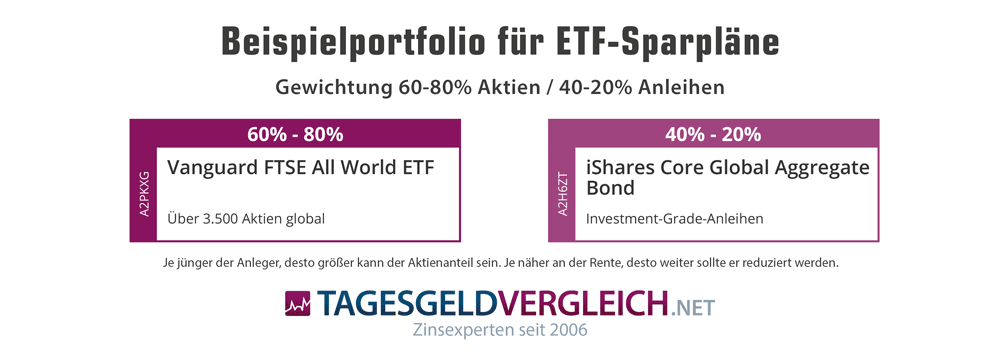

Variante 2

Eine weitere Möglichkeit, mit nur zwei ETFs per Sparplan weltweit in Aktien und Anleihen zu investieren, stellen wir Ihnen nachfolgend mit dem Vanguard FTSE All World ETF und dem iShares Core Global Aggregate Bond vor. Der Vanguard FTSE All World ETF umfasst mehr als 3.500 Unternehmen (zum Vergleich: der MSCI World bildet nur rund 1.600 Unternehmen ab). Anleger investieren hier quasi in die Welt-AG. Über den iShares Core Global Aggregate Bond decken Anleger Anleihen aus derzeit 44 Ländern ab. Beide ETFs sind thesaurierend, behalten innerhalb des ETFs angefallene Dividenden also ein und legen sie automatisch wieder in dieselben Fondsanteile an. Für Anleger bedeutet das: einfacheres Handling, da ausgeschüttete Dividenden nicht manuell wieder angelegt werden müssen. Bei der Gewichtung empfehlen wir: je jünger der Anleger, desto höher der Aktienanteil und umgekehrt.

Wo kaufen?

Als Einmalanlage können die beiden ETFs über jeden Broker oder auch die Hausbank direkt an der Börse gekauft werden. Sollen hingegen regelmäßig Anteile per Sparplan gekauft werden, geht das unter anderem bei folgenden Brokern:| ETF | Vanguard FTSE All-World | iShares Core Global Aggregate Bond |

|---|---|---|

| WKN / ISIN | A2PKXG / IE00BK5BQT80 | A2H6ZT / IE00BDBRDM35 |

| Gewichtung | 60 Prozent | 40 Prozent |

| Art des ETFs | thesaurierend (Dividenden werden einhebalten und automatisch wieder in Anteile desselben ETFs angelegt) | |

| Laufende Kosten (TER) | 0,22% | 0,10% |

| Rendite 1 Jahr | +21,68% | +2,41% |

| Rendite 3 Jahre | +32,07% | -10,79% |

| Rendite Portfolio | +8,60% / +11,57% (1/3/ Jahre) | |

| Sparplanfähig unter anderem bei: | ||

| Broker | Mindest-Sparrate und Kosten pro Ausführung und ETF | |

Zum Broker » |

1 EUR, gebührenfrei |

1 EUR, gebührenfrei |

Zum Broker » |

1 EUR, gebührenfrei |

1 EUR, gebührenfrei |

Zum Broker » |

1 EUR, gebührenfrei |

1 EUR, gebührenfrei |

Stand: 28.05.2024 |

Wie setze ich den Vorschlag um?

Das Einrichten der oben beschriebenen Sparpläne ist relativ einfach:

- Depot zum Beispiel bei ING, Trade Republic oder Scalable Capital eröffnen

- Für Einmalanlage die gewünschte Anlagesumme überweisen und die beiden ETFs im gewünschten Verhältnis direkt an der Börse kaufen (bei 10.000 EUR Einmalanlage für 60 Prozent Aktien und 40 Prozent Anleihen 10.000 EUR also 6.000 EUR in den iShares MSCI ACW EFT und 4.000 EUR in den Amundi J.P.Morgan GBI Global Govies investieren.

- Für Sparplan: im Kundenbereich des Brokers für die ETFs jeweils einen Sparplan mit der gewünschten Rate eröffnen, das dafür benötigte Geld wird dann in der Regel direkt vom Girokonto eingezogen

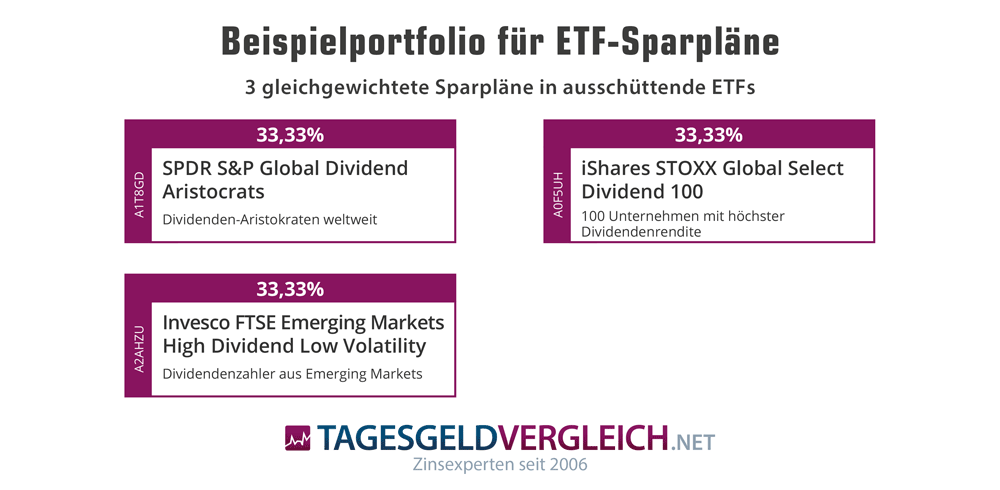

5,17 Prozent Dividendenrendite und jeden Monat Dividende mit nur drei ETFs

Wer abseits mager verzinster Sparkonten eine Möglichkeit sucht, die ihm regelmäßige Ausschüttungen beschert, der sollte sich für unsere Idee begeistern, mit nur drei ETFs ein Portfolio aufzubauen, welches jeden Monat Dividenden ausschüttet. Dazu greifen wir auf drei Dividenden-ETFs mit jeweils vierteljährlicher Ausschüttung zurück, deren Auszahlungen jeweils einen Monat versetzt erfolgen. Somit würden Sie jeden Monat eine kleine Finanzspritze (je nach Anlagehöhe) ausbezahlt bekommen.

Der iShares STOXX Global Select Dividend 100 schüttet im Januar, April, Juli und Oktober aus, der SPDR S&P Global Dividend Aristocrats im Februar, Mai, August und November, und der Invesco FTSE Emerging Markets High Dividend Low Volatility im März, Juni, September und Dezember.

Die Ausschüttungsrendite beträgt derzeit 5,17 Prozent pro Jahr. Bei Wiederanlage der Dividenden kommt das Portfolio in der Rückrechnung bis 2014 auf etwas mehr als sieben Prozent Rendite pro Jahr.

Wo kaufen?

Als Einmalanlage können die drei ETFs über jeden Broker oder auch die Hausbank direkt an der Börse gekauft werden. Sollen hingegen regelmäßig Anteile per Sparplan gekauft werden, geht das unter anderem bei den folgenden Brokern:

Wie setze ich den Vorschlag um?

Das Einrichten der oben beschriebenen Sparpläne ist relativ einfach:

- Depot bei Scalable Capital oder Trade Republic eröffnen

- Für Einmalanlage die gewünschte Anlagesumme überweisen und die drei ETFs direkt an der Börse kaufen

- Für Sparplan: im Kundenbereich des Brokers für die ETFs jeweils einen Sparplan mit der gewünschten Rate eröffnen, das dafür benötigte Geld wird dann in der Regel direkt vom Girokonto eingezogen

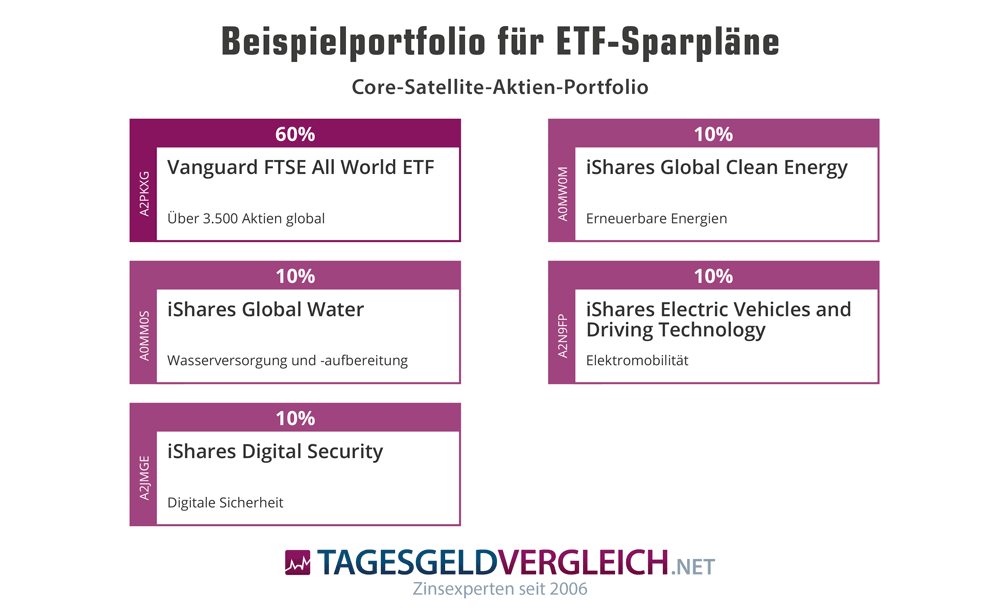

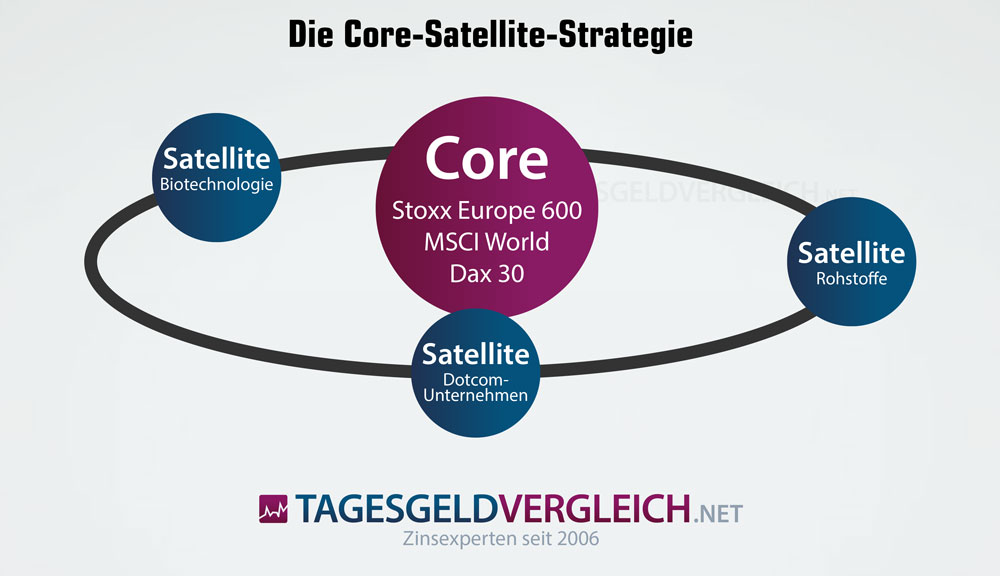

Zukunftstrends mit einem Core-Satellite-Portfolio abdecken

Megatrends bzw. Zukunftstrends sind Trends, die uns die nächsten Jahre und Jahrzehnte begleiten werden. Unser nachfolgender Vorschlag richtet sich an Anleger, die in Unternehmen investieren wollen, die solche Themen bzw. Trends bedienen. Da hohe Chancen immer auch mit höherem Risiko einhergehen, bauen wir ein Core-Satellite-Portfolio aus fünft ETFs auf. Den Kern (Core) bildet dabei mit 60 Prozent Gewichtung einmal mehrVanguard FTSE All World ETF. Er umfasst mehr als 3.500 Unternehmen, also quasi die Welt-AG. Um diesen Kern herum bauen wir vier Satelliten aus Themen auf, die wir als zukunftsträchtig erachten. Das wären:

- Erneuerbare Energien, abgedeckt über den iShares Global Clean Energy ETF (WKN: A0MW0M),

- Wasserversorgung und -aufbereitung, abgedeckt über den iShares Global Water ETF (WKN: A0MM0S),

- Elektromobilität, abgedeckt über den iShares Electric Vehicles and Driving Technology (WKN: A2N9FP) und

- Digitale Sicherheit, abgedeckt über den iShares Digital Security (WKN: A2JMGE)

Alle vier Satelliten werden mit jeweils zehn Prozent gewichtet. Eine monatliche Sparrate von 100 Euro würde also wie folgt verteilt werden:

- 60 Euro Vanguard FTSE All World ETF

- 10 Euro iShares Global Clean Energy

- 10 Euro iShares Global Water

- 10 Euro iShares Electric Vehicles and Driving Technology

- 10 Euro iShares Digital Security

Wo kaufen?

Als Einmalanlage können die fünf ETFs über jeden Broker oder auch die Hausbank direkt an der Börse gekauft werden. Sollen hingegen regelmäßig Anteile per Sparplan gekauft werden, geht das unter anderem bei den folgenden Brokern:

| ETF | WKN / ISIN | Gewichtung | Laufende Kosten | Rendite 1 Jahr | Rendite 3 Jahre |

|---|---|---|---|---|---|

| Vanguard FTSE All World | A2PKXG / IE00BK5BQT80 | 60% | 0,22% | 22,28% | 32,19% |

| iShares Global Clean Energy | A0MW0M / IE00B1XNHC34 | 10% | 0,65% | -18,44% | -23,72% |

| iShares Global Water | A0MM0S /IE00B1TXK627 | 10% | 0,65% | 19,73% | 27,42% |

| iShares Electric Vehicles and Driving Technology | A2N9FP /IE00BGL86Z12 | 10% | 0,40% | 10,57% | 12,62% |

| iShares Digital Security | A2JMGE / IE00BG0J4C88 | 10% | 0,40% | 19,57% | 19,77% |

| Gesamt: | 100% | 0,34% | 16,51% | 22,92% | |

| Sparplanfähig unter anderem bei: | |||||

| Broker | Mindest-Sparrate und Kosten pro Ausführung und ETF | ||||

Zum Broker » |

1 EUR, gebührenfrei |

||||

Zum Broker » |

1 EUR, gebührenfrei |

||||

Zum Broker » |

1 EUR, gebührenfrei |

Stand: 28.05.2024 | |||

Wie setze ich den Vorschlag um?

Das Einrichten der oben beschriebenen Sparpläne ist relativ einfach:

- Depot bei ING, Scalable Capital oder Trade Republic eröffnen

- Für Einmalanlage die gewünschte Anlagesumme überweisen und die fünf ETFs direkt an der Börse kaufen

- Für Sparplan: im Kundenbereich des Brokers für die ETFs jeweils einen Sparplan mit der gewünschten Rate eröffnen, das dafür benötigte Geld wird dann in der Regel direkt vom Girokonto eingezogen

Robo Advisor nehmen Ihnen die Auswahl der ETFs ab

Bei den oben genannten Schritten zur Eröffnung eines ETF-Sparplanes ist die Auswahl des oder der Fonds der schwierigste Part für viele Anleger. Welche ETFs soll ich kaufen? Welche ETFs passen zu meiner Anlagestrategie? Wie sieht meine Anlagestrategie überhaupt aus? Wer diese Fragen nicht selber beantworten möchte oder kann, dem empfehlen wir ein Depot bei einem Robo Advisor. Diese Online-Anlageberater stellen Ihnen anhand weniger Fragen geeignete Portfolios aus ETFs und/oder aktiv gemanagten Fonds vor, in die Sie dann investieren können - auch als Sparplan und meist auch mit aktivem Risikomanagement. Welche Anbieter es am deutschen Markt gibt, zeigt unser Vergleich:

Wie funktioniert ein ETF

Funktionsweise am Beispiel eines ETFs zum DAX

Ein DAX-30-ETF zum bildet den Deutschen Aktien Index DAX nach. Fällt der Kurs des zugrundeliegenden Index, fällt der Kurs des ETF mit ihm. Steigt der Kurs, steigt der Kurs des ETF mit ihm. Durch die Investition in den Index wird das Vermögen auf die 30 Unternehmen im DAX gestreut. Ein ETF auf den MSCI World spiegelt sogar die Entwicklung von Aktien aus 23 Ländern wider. Die Streuung senkt das Risiko, sollte sich eine der Aktien negativ entwickeln.

Worauf sollte ich bei einem ETF-Sparplan achten?

Kosten rund um ETF-Sparpläne

Zunächst können bei ETFs Kosten für das Depot entstehen. Manche Anbieter verzichten darauf, bei anderen wird eine geringe monatliche Gebühr fällig. Des Weiteren gibt es mit jedem Kauf Ordergebühren. Dabei kann es sich um einen Fixpreis handeln oder eine prozentuale Gebühr. Wie hoch die Kosten für Sparraten von 50, 100, 250 und 500 Euro sind, erfahren Sie mit einem Klick auf das jeweilige Feld in unserer Tabelle.

Zuletzt gibt es auch noch regelmäßige Kosten für die Verwaltung des ETF. Da es bei ETFs keinen Fondsmanager gibt, fallen diese im Vergleich jedoch sehr gering aus. Achten Sie bei der Auswahl des ETF dennoch auf die Höhe der Gesamtkostenquote, auch Total Expense Ratio (TER) genannt. Je höher sie ist, desto stärker drückt sie die Rendite.

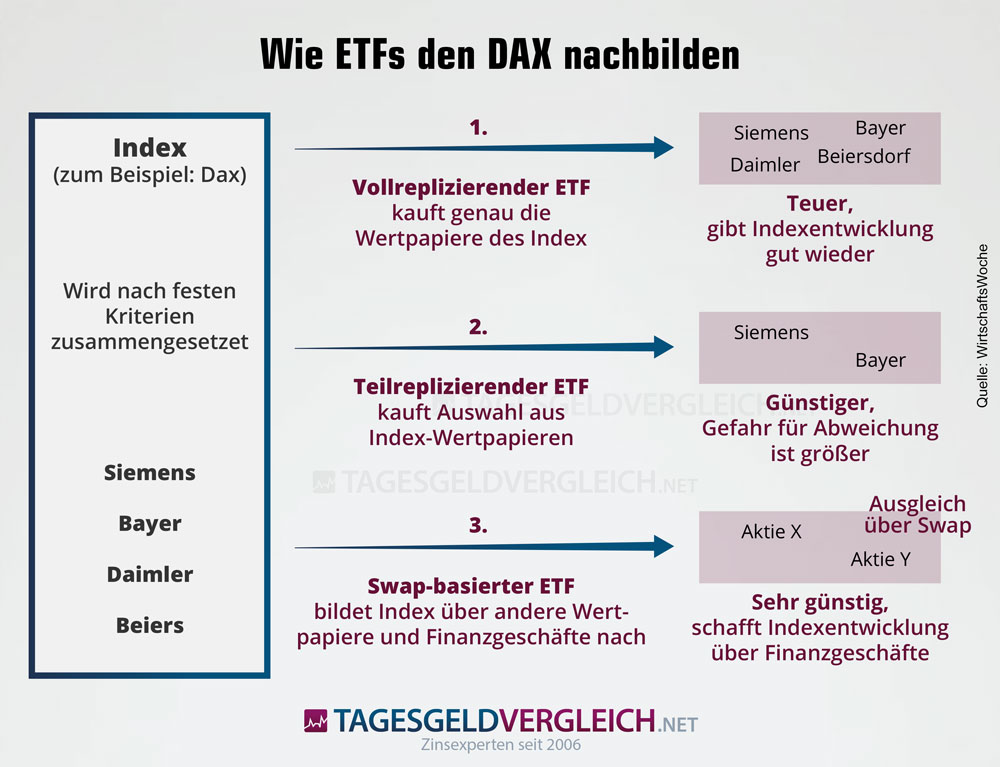

Voll replizierende und synthetische ETFs

Außerdem gibt es verschieden Arten von ETFs: vollreplizierende, teilreplizierende und synthetische bzw. Swap-basierte ETFs. Erstere versuchen, den zugrundeliegenden Index exakt zu kopieren. Das heißt, es wird in genau die Werte investiert, die im Index vorhanden sind.

Teilreplizierende ETFs beschränken sich auf eine Auswahl der Wertpapiere im Index.

Synthetische bzw. Swap-basierte ETFs bilden einen Index hingegen indirekt nach. Das Geld wird in einen Wertpapierkorb investiert, in dem sich auch andere Werte befinden als im Index. Alle Methoden haben ihre Vorzüge, es lässt sich kein allgemeines Urteil fällen, welche die bessere ist.

Die Core-Satellite-Strategie

Bei Anlegern, die in mehrere ETFs investieren, ist die Core-Satellite-Strategie beliebt. Dabei wird im Kern in risikoarme ETFs wie den DAX oder den MSCI World investiert. Um den Kern kreisen kleinere und riskantere Satelliten beispielsweise aus dem Bereich Biotechnologie. So ergibt sich eine renditestarke und zugleich gut abgesicherte Mischung.

Welche Vorteile haben ETF-Sparpläne?

Geringe Kosten für Anleger

ETFs bilden einen Index wie den DAX nach. Aufgrund dieser passiven Methode, benötigen sie keinen Fondsmanager, der sie aktiv verwaltet. Das spart Verwaltungskosten. Darum sind ETFs im Vergleich zu klassischen Fonds deutlich günstiger.

Hohe Renditen

Die geringen Kosten sind ein Grund – wenn auch nicht der einzige – für die guten Renditen, die mit ETFs erzielt werden können. Einige Experten vertreten den Standpunkt, dass kein Fondsmanager auf Dauer den Markt schlagen kann. Stimmt das, spricht es für die ETFs. Denn sie versuchen den Markt nicht zu schlagen, sondern abzubilden und so hohe Rendite zu erzielen.

Weltweite Investitionen möglich

Mit ETF-Sparplänen investieren Sie nie nur in einen einzelnen Wert, sondern immer in ein Portfolio mit mehreren Werten. Ein ETF auf den MSCI World legt beispielsweise in Firmen auf der ganzen Welt an. Das sorgt für breite Streuung. Und eine breite Streuung vermindert des Risiko von Verlusten für Anleger.

Womöglich sind ETFs auch darum so beliebt bei Anlegern. Folgendes Chart zeigt das ETF-Anlagevolumen von Privatanlegern in Deutschland:

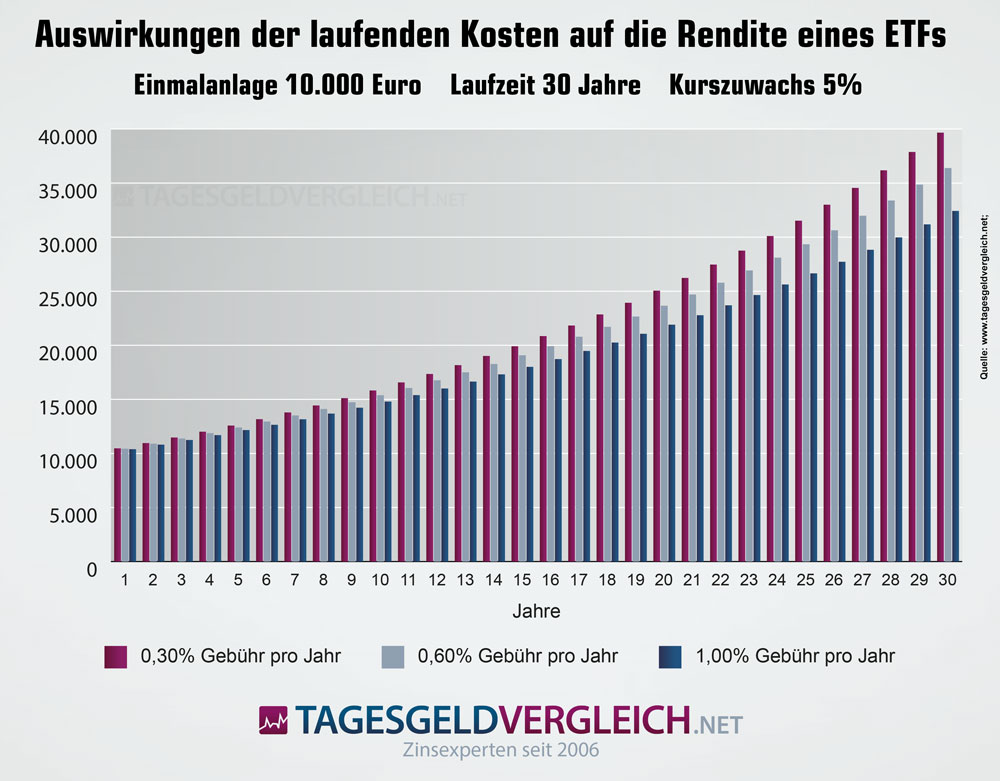

Welchen Einfluss haben laufende Kosten auf die Nettorendite?

Die laufenden Kosten einer Kapitalanlage werden oft unterschätzt. Wer bei der Wahl seines Brokers auf die Ordergebühren achten, um dann beim günstigsten Broker z.B. ETFs mit hohen laufenden Kosten zu kaufen, tut sich selbst keinen Gefallen.

Das zeigt unser nachfolgendes Beispiel für drei ETFs mit identischem angenommenen Kurszuwachs pro Jahr. Über 3.000 Euro Mehrertrag hätte ein ETF mit nur 0,30 Prozent laufenden Kosten pro Jahr gegenüber einem ETF mit 0,60 Prozent laufenden Kosten pro Jahr. Gegenüber einem ETF mit 1,00 Prozent laufenden Kosten beträgt der Vorsprung bei der Nettorendite nach 30 Jahren sogar mehr als 7.000 Euro. Dagegen fallen fünf oder zehn Euro höhere Ordergebühren nicht wirklich ins Gewicht.

Auswirkungen der laufenden Kosten auf die Rendite eines ETFs

Annahmen:

- 10.000 Euro Einmalanlage

- 30 Jahre Laufzeit

- 5,00 Prozent Kurszuwachs pro Jahr

Nettorendite nach laufenden Kosten:

| Jahr | Kurszuwachs pro Jahr | ETF A | ETF B | ETF C |

|---|---|---|---|---|

| 0,30% Gebühren pro Jahr | 0,60% Gebühren pro Jahr | 1,00% Gebühren pro Jahr | ||

| 1 | 5,00% | 10.470,00 | 10.440,00 | 10.400,00 |

| 2 | 5,00% | 10.962,09 | 10.899,36 | 10.816,00 |

| 3 | 5,00% | 11.477,31 | 11.378,93 | 11.248,64 |

| 4 | 5,00% | 12.016,74 | 11.879,60 | 11.698,59 |

| 5 | 5,00% | 12.581,53 | 12.402,31 | 12.166,53 |

| 6 | 5,00% | 13.172,86 | 12.948,01 | 12.653,19 |

| 7 | 5,00% | 13.791,98 | 13.517,72 | 13.159,32 |

| 8 | 5,00% | 14.440,21 | 14.112,50 | 13.685,69 |

| 9 | 5,00% | 15.118,90 | 14.733,45 | 14.233,12 |

| 10 | 5,00% | 15.829,49 | 15.381,72 | 14.802,44 |

| 11 | 5,00% | 16.573,47 | 16.058,52 | 15.394,54 |

| 12 | 5,00% | 17.352,43 | 16.765,09 | 16.010,32 |

| 13 | 5,00% | 18.167,99 | 17.502,76 | 16.650,74 |

| 14 | 5,00% | 19.021,88 | 18.272,88 | 17.316,76 |

| 15 | 5,00% | 19.915,91 | 19.076,89 | 18.009,44 |

| 16 | 5,00% | 20.851,96 | 19.916,27 | 18.729,81 |

| 17 | 5,00% | 21.832,00 | 20.792,58 | 19.479,00 |

| 18 | 5,00% | 22.858,11 | 21.707,46 | 20.258,17 |

| 19 | 5,00% | 23.932,44 | 22.662,59 | 21.068,49 |

| 20 | 5,00% | 25.057,26 | 23.659,74 | 21.911,23 |

| 21 | 5,00% | 26.234,95 | 24.700,77 | 22.787,68 |

| 22 | 5,00% | 27.468,00 | 25.787,60 | 23.699,19 |

| 23 | 5,00% | 28.758,99 | 26.922,26 | 24.647,16 |

| 24 | 5,00% | 30.110,67 | 28.106,84 | 25.633,04 |

| 25 | 5,00% | 31.525,87 | 29.343,54 | 26.658,36 |

| 26 | 5,00% | 33.007,58 | 30.634,65 | 27.724,70 |

| 27 | 5,00% | 34.558,94 | 31.982,58 | 28.833,69 |

| 28 | 5,00% | 36.183,21 | 33.389,81 | 29.987,03 |

| 29 | 5,00% | 37.883,82 | 34.858,96 | 31.186,51 |

| 30 | 5,00% | 39.664,36 | 36.392,76 | 32.433,98 |

| Mehrrendite gegenüber ETF mit höchsten laufenden Kosten | 7.230,38 | 3.958,78 | ||

| 22,29% | 12,21% | |||

Achten Sie als Anleger daher nicht nur auf die Ordergebühren ihres Brokers, sondern vor allem auf die laufenden Kosten ihrer ETFs!

Kaum Arbeit für Anleger

Ein ETF-Sparplan ist schnell angelegt. Haben Sie sich entschieden, wie hoch die Rate sein und in welchem Intervall sie angelegt werden soll, haben Sie keine Arbeit mehr mit dem ETF-Sparplan. Nach der Einrichtung wird er automatisch ausgeführt.

Jederzeit kündbar

ETF-Sparpläne sind außerdem jederzeit kündbar. Das macht sie im Vergleich zu Festgeldkonten sehr flexibel.

Der Cost-Average-Effekt bei ETF-Sparplänen

Bei ETF-Sparplänen tritt ein Cost-Average-Effekt auf. Aufgrund der Kursschwankungen des ETF werden dessen Anteile zu einem Mittelwert gekauft. Das kann zur Folge haben, dass die Anteile zu einem günstigeren Preis erworben werden als bei einer Einmalanlage.

Welchen ETF kaufen?

ETF ist nicht gleich ETF. Wer sich beispielweise für einen ETF entschieden hat, der den MSCI World nachbildet, für den bleibt weiterhin die Frage, für wechen ETF er sich entscheiden soll. Einen ETF auf den MSCI World gibt es von iShares, db X-trackers, UBS – um nur einige Anbieter zu nennen. Die folgenden Punkte sollen eine Hilfestellung bei der Auswahl geben:

Wie viel Vermögen verwaltet der ETF?

Gerade, wer in einen breit gestreuten ETF wie den MSCI World mit vielen Werten investieren will, sollte auf das Volumen des ETFs achten. Mindestens 500 Millionen Dollar sollten es schon sein. Je kleiner der ETF, desto stärker fallen die Kosten, die dem Anbieter beim Kauf der Werte entstehen, ins Gewicht. Auch Fixkosten und beispielsweise Gebühren für das Verwahren der Wertpapiere können große ETFs besser kompensieren als kleine.

Kleine ETFs greifen darum zum Teil auf das Mittel zurück, nur eine Auswahl der im ETF enthaltenen Werte zu kaufen. Dadurch steigt das Risiko, dass der ETF von der Entwicklung des zugrundeliegenden Index abweicht.

Werden die Wertpapiere verliehen?

Wertpapiere zu verleihen, ist bei ETFs nicht unüblich. ETF verleihen dabei die von ihnen erworbenen Wertpapiere an Dritte. Für die ETFs ist das eine zusätzliche Einnahmequelle, denn sie erhalten Geld von denjenigen, an die sie die Wertpapiere geliehen haben. Dadurch senken sich die Kosten des ETFs, was gut für die Rendite ist.

Das Verleihen von Wertpapieren steht jedoch in der Kritik, weil…

- es dafür genutzt wird, auf fallende Kurse zu setzen.

- die Erträge nur teilweise an die Anleger weitergegeben werden.

- die Gefahr besteht, dass der Verleiher die Wertpapiere nicht zurückerhält.

Aus diesen Gründen gibt es auch ETFs, die auf das Verleihen von Wertpapieren verzichten. Dadurch steigen für die Anleger wiederum die Kosten.

Wie hoch sind die Transaktionsgebühren?

Je höher die Transaktionskosten eines ETFs, desto mehr leidet die Rendite. Transaktionskosten fallen an, wenn Werte im zugrundeliegenden Index ausgetauscht wurden und darum auch im ETF ausgetauscht werden müssen. Sie fallen aber beispielweise auch an, wenn eine Dividende ausgeschüttet wurde und diese auf Positionen im Index verteilt werden muss.

Welche Gesamtkosten fallen an?

Die Transaktionskosten sind in der Total Expense Ratio eines ETFs nicht enthalten. Auch Steuern tauchen dort nicht auf. Darum genügt ein Blick auf die TER beim Vergleich verschiedener ETFs nicht. Es sollte in jedem Fall auch die Wertentwicklung des ETFs betrachtet werden. Dort sind alle Kosten enthalten und die Chancen stehen gut, dass ein ETF, dessen Wertentwicklung die des zugrundeliegenden Index gut nachbildet, die Wertentwicklung auch in Zukunft gut nachbilden wird.

Zum Vergleich kann der Börsenkurs genommen werden oder der Nettoinventarwert. Ein Vergleich der Nettoinventarwerte ist akkurater, aber auch aufwändiger, da die Daten von den jeweiligen Seiten der Anbieter besorgt werden müssen.

Welche Rabatte gibt es?

Zusätzlich sparen können Anleger, wenn sie auf Rabattaktionen achten. Manche Broker bieten eine Auswahl an ETFs an, die sich im Sparplan besonders günstig erwerben lassen. Teils entstehen beim Kauf gar keine Kosten.