Tagesgeldkonto

Vorteile eines Tagesgeldkontos:

Ein Tagesgeldkonto eignet sich für sicherheitsbewusste Sparer - etwa zum Aufbau einer Liquiditätsreserve oder als Alternative zum meist zinslosen Guthaben auf dem Girokonto. Die Merkmale und den Weg zum besten Tagesgeldkonto sowie einen Vergleich von rund 100 Banken haben wir auf dieser Seite für Sie zusammengetragen. Die wichtigsten Vorteile gibt es nachfolgend auf einen Blick:

- hohe Sicherheit dank Einlagensicherung

- Ein-/Auszahlungen jederzeit möglich

- kostenlose Kontoeröffnung und Kontoführung

Was ist ein Tagesgeldkonto?

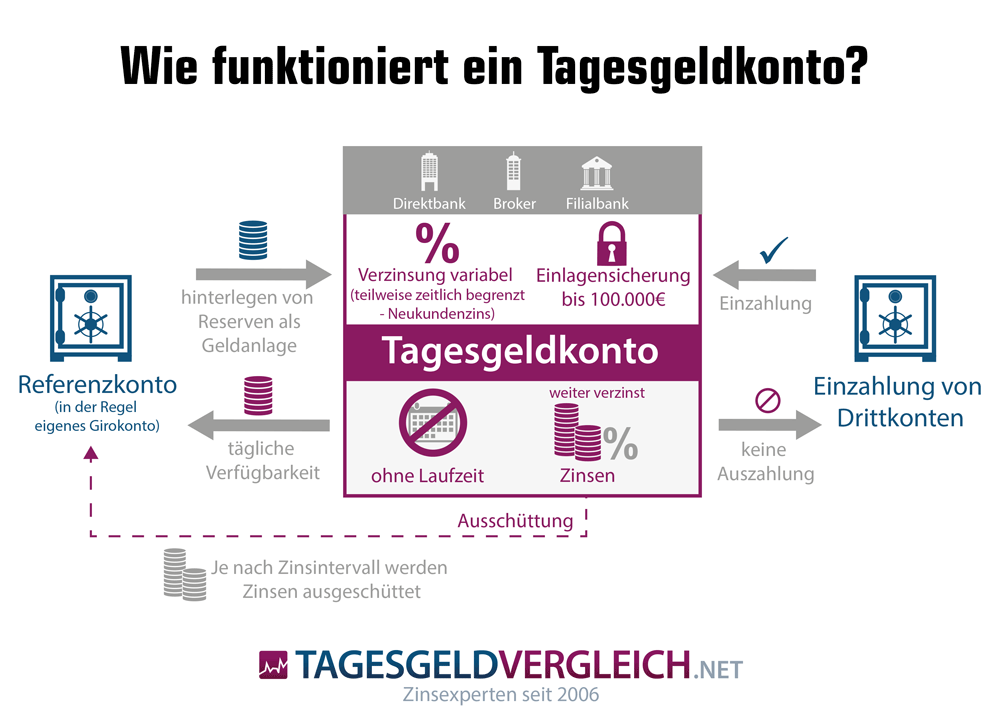

Ein Tagesgeldkonto ist ein Sparkonto mit täglicher Verfügbarkeit. Auf ihm können Sparer Einlagen zu einem meist variablen Zinssatz anlegen.

Der wesentliche Unterschied zwischen Tagesgeldkonto und Girokonto besteht in der fehlenden Zahlungsfunktion: mit einem Tagesgeldkonto können keine bargeldlosen Zahlungen oder Abhebungen am Geldautomaten getätigt werden und auch Überweisungen sind nur aufs hinterlegte Referenzkonto möglich.

Welche Banken bieten die besten Zinsen aufs Tagesgeldkonto?

Da Banken die Zinsen aufs Tagesgeldkonto täglich ändern können, zeigen wir Ihnen nachfolgend tagesaktuell, wo Sie die besten Zinsen bekommen - und zwar getrennt nach Angeboten aus Ländern mit einem Rating von mindestens AA sowie aus allen Ländern:

Einen vollständigen Überblick über alle von uns getesteten Tagesgeldkonten finden Sie in unserem Vergleich:

Eigenschaften eines Tagesgeldkontos

Die wichtigsten Eigenschaften von Tagesgeldkonten haben wir nachfolgend zusammengefasst:

| Eigenschaft | Erläuterung |

|---|---|

| Zielgruppe | |

| Für wen eignet sich ein Tagesgeldkonto? | Ein Tagesgeldkonto eignet sich als Sparform für sicherheitsorientierte Sparer, denen die Sicherheit des angelegten Geldes wichtiger ist als ein - im Vergleich zu anderen Anlageformen - niedrigerer Zins. Es eignet sich aber auch für Anleger zum Vermögensaufbau als unterste Stufe der Vermögenspyramide, der so genannten Liquiditätsreserve. |

| Welche Anlageziele lassen sich verfolgen? | Geld parken: Mit einem Tagesgeldkonto können Sie Geld "parken", welches ansonsten unverzinst auf dem Girokonto liegen würde. Liquiditätsreserve: Sie können es aber auch zum Aufbau einer so genannten Liquiditätsreserve verwenden. Hier empfehlen wir, zwei bis drei Nettomonatsgehälter anzulegen, um bei unvorhergesehen Ausgaben nicht etwa ETFs, Fonds oder Aktien verkaufen zu müssen. Zwecksparen: auch auf eine geplante Anschaffung lässt sich mit einem Tagesgeldkonto hinsparen. |

| Zinsen | |

| Höhe | Die Zinsen von Tagesgeldkonten liegen derzeit im Bereich von bis zu 0,50 Prozent und damit über denen von Sparbüchern aber unter denen von Festgeldangeboten mit Laufzeiten von etwa 6 oder 12 Monaten. Wichtig für Sparer: der Zinssatz kann sich beim Tagesgeldkonto jederzeit ändern - vom Zeitraum einer Zinsgarantie abgesehen, mit denen einige Banken um Neukunden werben (welche Banken das sind, können Sie in unserem Rechner weiter oben auf dieser Seite über den Filter "nur Angebote mit Zinsgarantie" herausfinden.. |

| Gutschrift | Bei der Gutschrift der Zinsen gibt es mehrere Möglichkeiten: die Zinsen können jährlich zum 31.12., quartalsweise zum Ende eines jeden Quartals, zum Monatsende oder vierzehntägig jeweils zum 1. und 15. eines Monats gutgeschrieben werden. Bei Auflösung des Kontos werden die Zinsen - unabhängig vom eigentlichen Intervall der Gutschrift - seitens der Bank taggenau ermittelt ausgezahlt. |

| Verfügbarkeit und Kündigung | |

| Verfügbarkeit | Über das auf ihrem Tagesgeldkonto angelegte Geld können Sie täglich verfügen. Einige Banken haben Tageslimits für Auszahlungen, die sich allerdings auf Antrag beliebig hochsetzen lassen. Die Auszahlungen können nur auf das beim Kreditinstitut hinterlegte Referenzkonto erfolgen. Für Auszahlungen in Euro innerhalb des Europäischen Wirtschaftsraumes (EWR) darf die Überweisung nicht länger als einen Bankarbeitstag dauern. Ihr Geld ist also binnen eines Werktages verfügbar. |

| Kündigung | Ein Tagesgeldkonto kann jederzeit gekündigt werden. Aufgelaufene Zinsen werden dabei taggenau abgerechnet und bei Auflösung des Kontos das noch vorhandene Guthaben sowie besagte Zinsen auf Ihr Referenzkonto ausgezahlt. |

| Kosten | |

| Kontoeröffnung | Die Eröffnung eines Tagesgeldkontos ist für den Sparer in der Regel absolut kostenlos. Selbst das Porto für den Versand des Postident-Coupons bei Wahl dieses Identifizierungsverfahrens übernimmt die Bank. |

| Kontoführung | Auch die Kontoführung ist in der Regel kostenlos. Einige Banken erheben jedoch Gebühren für den postalischen Versand von Kontoauszügen oder Zweitschriften der Jahressteuerbescheinigung/Erträgnisaufstellung. |

| Einlagen | |

| gesetzliche Einlagensicherung | Bis zur Grenze der gesetzlichen Einlagensicherung des Landes, in welchem das Tagesgeldkonto geführt wird, sind Einlagen bis 100.000 Euro pro Sparer und Bank mit einem rechtlich durchsetzbaren Entschädigungsanspruch gesetzlich abgesichert. In einigen Ländern wie Großbritannien, Norwegen oder Schweden z.B. erfolgt die Absicherung in lokaler Währung (Britisches Pfund, Norwegische oder Schwedische Krone). Hier können die gesetzlichen Sicherungsgrenzen abweichen. Eine Übersicht für alle wichtigen Länder finden Sie hier: Sicherungsgrenzen der gesetzlichen Einlagensicherung. |

| freiwillige (erweiterte) Einlagensicherung | Die freiwilligen oder erweiterten Sicherungssysteme schützen Einlagen oberhalb der gesetzlichen Sicherungsgrenzen. Sie sind aber - wie der Name schon sagt - freiwillig. Es besteht also kein Rechtsanspruch auf Entschädigung. Daher empfehlen wir, maximal so viel Geld pro Bank anzulegen, wie gesetzlich abgesichert ist. |

| Risiken | |

| Ausfallrisiko | Das Ausfallrisiko einer Tagesgeldanlage - also die Wahrscheinlichkeit eines Teil- oder Totalverlustes - ist im Rahmen der gesetzlichen Einlagensicherung bis zu einer Grenze von in der Regel 100.000 Euro pro Kunde und Bank rein theoretischer Natur. Bis zu dieser Sicherungsgrenze besteht ein Rechtsanspruch auf Entschädigung. Zwar sind auch Einlagen oberhalb von 100.000 Euro bei vielen Banken in Deutschland über freiwillige Sicherungssysteme abgesichert, jedoch besteht hier kein einklagbarer Rechtsanspruch auf Entschädigung. |

| Liquiditätsrisiko | Ein Liquiditätsrisiko besteht beim Tagesgeldkonto nicht, da Verfügungen über das angelegte Geld jederzeit - also täglich - möglich sind. |

| Marktpreisrisiko | Das Marktpreisrisiko gibt an, ob der Marktpreis eines Anlageinstrumentes temporär oder dauerhaft fallen kann. Bei Tagesgeldkonten in einheimischer Währung (Euro für die Eurozone) ist dieses Risiko ausgeschlossen. Bei Fremdwährungs-Tagesgeld - etwa in US-Dollar - hingegen ist es in Form von Wechselkursänderungen vorhanden. |

| Zinsänderungsrisiko | Das Zinsänderungsrisiko gibt an, ob sich die Zinsen eines Anlageinstrumentes während seiner Laufzeit ändern können. Diesem Risiko unterliegen Tagesgeldkonten, da das kontoführende Kreditinstitut im Grunde täglich den Zins anpassen kann. Einige Banken bieten Neukunden für einen begrenzten Zeitraum und meist auch eine begrenzte Anlagesumme eine Zinsgarantie, nach deren Ablauf das Angebot dann allerdings auch wieder dem Zinsänderungsrisiko unterliegt. Das ist quasi der Preis für die tägliche Verfügbarkeit des dort angelegten Geldes. |

| Steuern | |

| Abgeltungsteuer | Die aufs Tagesgeldkonto erzielten Zinserträge unterliegen der Abgeltungsteuer in Höhe von 25 Prozent. Um den vorhandenen Freibetrag (Sparerpauschbetrag) zu nutzen, können Sie bei Ihrer Bank einen Freistellungsauftrag stellen. Das geht natürlich auch bei mehreren Banken, nur die Summe aller (Teil-)Freistellungsaufträge darf den Sparerpauschbetrag von derzeit 1.000 Euro pro Jahr und Person nicht übersteigen. |

| Solidaritätszuschlag | Auf die Abgeltungsteuer wird der Solidaritätszuschlag in Höhe von 5,5 Prozent erhoben. Auch hier gilt natürlich: liegen die Zinserträge im Rahmen des Sparerpauschbetrages und wurde ein entsprechender Freistellungsauftrag gestellt, werden keine Abgeltungsteuer und damit auch kein Solidaritätszuschlag einbehalten. |

| Quellensteuer | Einige Länder erheben eine so genannte Quellensteuer auf die Zinsereträge ausländischer Anleger. Entsprechende Angaben zu deren Höhe und Umfang finden Sie in unseren redaktionellen Tests der betreffenden Angebote. |

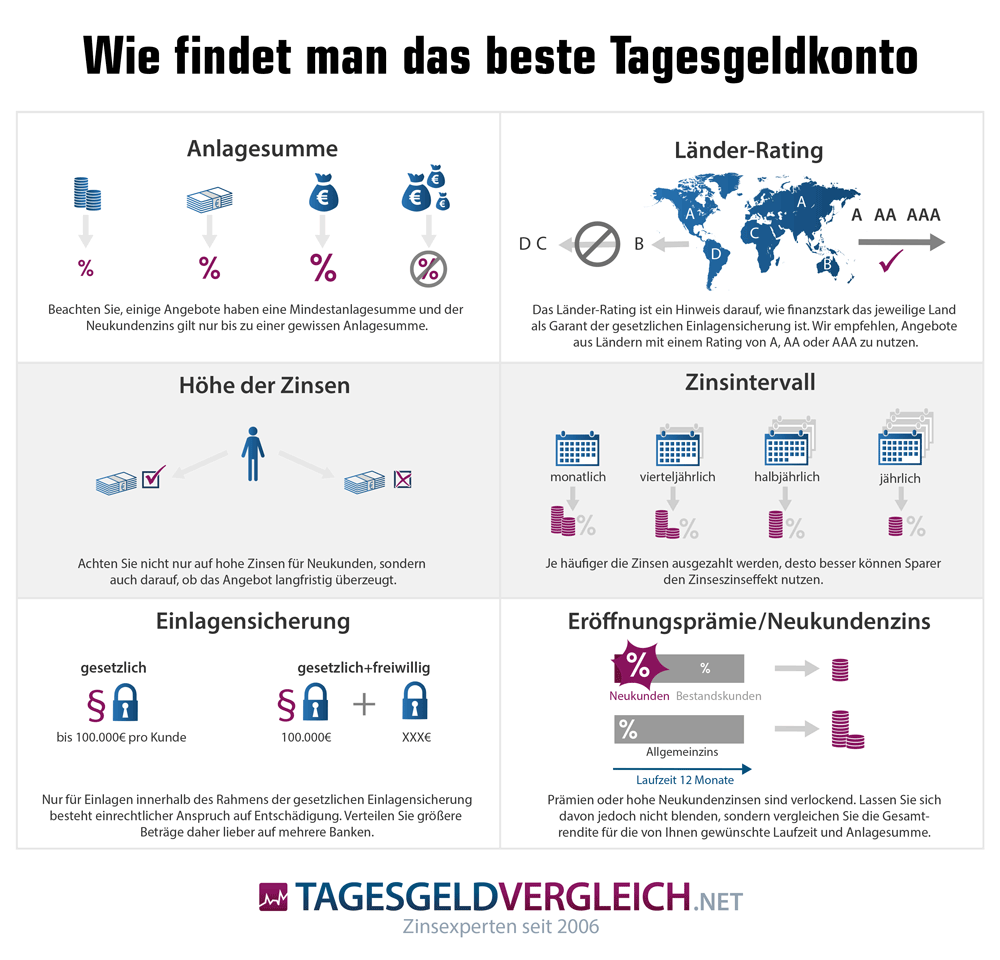

So finden Sie das beste Tagesgeldkonto

Bei der Suche nach dem besten Tagesgeldkonto kommt es natürlich auf die Höhe der Zinsen an - aber eben nicht nur. Wir haben alles, was wir für die Auswahl geeigneter Angebote als wichtig erachten, in einer Infografik zusammengefasst:

Angaben zu Zinsen, Zinsintervall, Einlagensicherung, Bonus und Länder-Rating finden Sie in unserem Tagesgeldrechner, mit dem Sie alle von uns verglichenen Angebote auch entsprechend filtern können:

Wichtige Fragen zum Tagesgeldkonto:

Für wen ist ein Tagesgeldkonto sinnvoll?

Ein Tagesgeldkonto ist ideal, wenn Geld auf die Seite gelegt werden kann – z. B. als einmalige Reserve oder als regelmäßige Sparanlage. Im Gegensatz zum Sparbuch bleibt der gesamte Anlagebetrag beim Tagesgeld jederzeit verfügbar. Darüber hinaus erzielt der Tagesgeldsparer in der Regel deutlich bessere Zinsen. Kurzum: Das Tagesgeldkonto eignet sich praktisch für alle Bankkunden.

Übrigens: Tagesgeldkonten gibt es auch für Unternehmen – hier geht es zum Vergleich.

Was bringt mir ein Tagesgeldkonto?

Ein Tagesgeldkonto bringt Ihnen gegenüber dem Girokonto den Vorteil, dass Ihr Guthaben weiterhin täglich verfügbar ist und Sie darauf Zinsen erhalten. Auf dem Girokonto wird Guthaben in der Regel nicht verzinst und bei mehr als 1.500 Milliarden Euro, die Verbraucher in Deutschland in Form täglich verfügbarer Einlagen bei ihren Banken haben, bringt jeder 0,10-Prozent-Schritt 1,5 Millionen Euro mehr an Zinserträgen.

Was ist der Unterschied zwischen Girokonto und Tagesgeldkonto?

Der wesentliche Unterschied zwischen Girokonto und Tagesgeldkonto liegt darin, dass Sie mit einem Girokonto am Zahlungsverkehr teilnehmen können - indem Sie etwa Überweisungen an Dritte tätigen. Bei einem Tagesgeldkonto sind nur Einzahlungen - in der Regel von jedem beliebigen anderen Konto - und Auszahlungen auf ein festgelegtes Referenzkonto möglich. Es handelt sich also um ein Anlagekonto mit täglicher Verfügbarkeit. Der zweite Unterschied gerade in der Niedrigzinsphase: bei kaum einem Girokonto gibt es noch Zinsen aufs Guthaben, wohingegen Sie bei einem Tagesgeldkonto immer noch Zinsen bekommen

Ist ein Tagesgeldkonto kostenlos?

Tagesgeldkonten sind prinzipiell kostenlos. Kontoführungsgebühren entfallen. Allerdings benötigt der Kunde meist ein Referenzkonto für Ein- bzw. Auszahlungen. Üblicherweise lässt sich ein bestehendes Girokonto verwenden. Für das Girokonto können gegebenenfalls Gebühren anfallen.

Wie viel Geld lässt sich auf das Tagesgeldkonto packen?

Das ist abhängig vom Finanzinstitut. Im Grunde sind Tagesgeldkonten nicht unbedingt begrenzt, jedoch wird der beste Zinssatz häufig nur bis zu einem bestimmten Betrag gewährt. Über dieser Grenze erhält der Sparer weniger oder keine Zinsen mehr. Experten-Tipp: Wenn das Tagesgeld als Liquiditätsreserve dienen soll, sind ca. drei Monatsgehälter angemessen.

Kann ich jederzeit Geld vom Tagesgeldkonto abheben?

Ja: Sie können täglich einen Teil oder das gesamte auf dem Tagesgeldkonto angelegte Guthaben auf das hinterlegte Referenzkonto auszahlen. Einige wenige Banken haben aus Sicherheitsgründen Tageslimits, die sich aber meist im Onlinebanking oder nach Rücksprache mit dem Kundenservice anheben lassen.

Was sind Neukundenzinsen und Zinsgarantien?

Einige Banken bieten für Neukunden einen besonders attraktiven Zins, der für eine bestimmte Dauer garantiert wird. Die Zinsgarantie kann mehrere Monate bis ca. ein Jahr umfassen – je nach Anbieter. In diesem garantierten Zeitfenster kann der Zinssatz nicht sinken. Das bringt Stabilität und Planungssicherheit. Als Neukunde werden Kunden bezeichnet, die nie oder über einen bestimmten Zeitraum kein (Tagesgeld-)Konto bei der entsprechenden Bank besessen haben.

Ist ein Tagesgeldkonto sicher?

Tagesgeld gehört zu den sichersten Anlagen. Einlagen von Sparern sind generell bis zu einer Höhe von 100.000 Euro pro Kunde und Bank abgesichert. Das garantiert die gesetzliche Einlagensicherung. Gewährleistet wird diese Absicherung einheitlich in sämtlichen Staaten der Europäischen Union (EU). Rechtliche Grundlage der Einlagensicherung sind die EG-Richtlinien 94/19/EG und 97/9/EG. Gemeinschaftskonten sind bis zu 200.000 Euro (2 x 100.000 Euro) abgesichert. Soll mehr Geld angelegt werden, empfiehlt sich, die erweiterte Einlagensicherung bzw. die Institutssicherung zu beachten.

Mehr Infos zur Einlagensicherung finden sich hier.

Wann bekomme ich Zinsen auf ein Tagesgeldkonto?

In der Regel erfolgen die Zinsgutschriften jährlich zum 31.12. direkt auf das Tagesgeldkonto. Alternativ bieten einige Banken kürzere Zinsintervalle, z. B. halbjährlich, vierteljährlich oder monatlich. Hinsichtlich des Zinseszinseffekts sind kürzere Zinsintervalle von Vorteil.

Muss ich einen Freistellungsauftrag für das Tagesgeldkonto stellen?

Es empfiehlt sich zumindest, da sonst das Finanzamt an den Zinserträgen partizipiert. Kapitalerträge sind ohne Freistellungsauftrag zu versteuern (25 Prozent Abgeltungssteuer plus Solidaritätszuschlag und evtl. Kirchensteuer). Die Abführung erfolgt automatisch über die Bank. Um den steuerlichen Freibetrag (Sparerpauschbetrag: 1.000,00 Euro) zu nutzen, muss der Kunde den Freistellungsauftrag an das Finanzinstitut senden. Die Formulare sind direkt bei der Bank zu beziehen. Mehr Details zum Freistellungsauftrag für Kapitalerträge haben wir an dieser Stelle ausgearbeitet.

Wie lässt sich ein Tagesgeldkonto kündigen?

Tagesgeldkonten sind vergleichsweise einfach zu kündigen. Kündigungen sind schriftlich auszuführen. Das Formular erhalten Kunden bei ihrer Bank oder finden ein Musterschreiben in unserem Downloadbereich. Die Kündigung eines Tagesgelds ist kostenlos.

Kann ein Tagesgeldkonto als Mietkautionskonto dienen?

Das ist eher die Ausnahme. Wie wir in unserem Ratgeber zur Mietkaution erklären, sind Tagesgeldkonten als Mietkautionskonto nicht sehr verbreitet. Auf Nachfrage ist es manchmal aber möglich.

Sonstige Kosten und Verfügung bei Tagesgeldkonten

In der Regel ist ein Tagesgeldkonto gebührenfrei und eigentlich alle Kreditinstitute garantieren mittlerweile die Zinsen ab dem ersten Euro, der sich auf dem Konto befindet. über das auf dem Tagesgeldkonto eingezahlte Geld kann täglich verfügt werden.

Auch beim Tagesgeld gilt ebenso wie bei einem Girokonto: Oftmals ist die Eröffnung eines Online-Tagesgeldkontos am günstigsten, da Ihnen Direktbanken oder Online-Banken bessere Zinsen als Ihre Hausbank anbieten.

Wie kann ich ein Tagesgeldkonto eröffnen?

Die Eröffnung eines Tagesgeldkontos ist relativ einfach: Bei Ihrer Hausbank reicht dafür ein gültiger Personalausweis oder ein Reisepass mit amtlicher Meldebescheinigung. Bei einem Online-Tagesgeldkonto müssen Sie zur Identitätsfeststellung mit Eröffnungsunterlagen und Personalausweis zur nächsten Postfiliale und dort mittels Postident-Verfahren ihre Identität bestätigen lassen oder Sie nutzen Videoident und legitimieren Sich bequem über Ihr Smartphone. Danach wird bei dem von Ihnen gewählten Kreditinstitut binnen weniger Tage Ihr gewünschtes Tagesgeldkonto online eröffnet.

Welche Banken derzeit besonders hohe Zinsen aufs Tagesgeld bieten, zeigt unser Tagesgeld-Vergleich:

Als nächsten befassen wir uns ausführlich mit den auf einem Tagesgeldkonto erzielbaren Zinsen und den Besonderheiten bei der Verzinsung eines Tagesgeldkontos.