Die Insolvenz der Greensill Bank

Was droht deutschen Sparern und wie geht es weiter mit der Greensill Bank?

In den vergangenen Tagen verdichten sich die Zeichen, dass der australisch-britische Finanzkonzern Greensill Capital deutlich in wirtschaftliche Schieflage geraten ist. Laut Medienberichten droht die Pleite und die Greensill Gruppe plant, in Australien Insolvenz anzumelden. Dort hat die Holding Greensill Capital Pty Limited ihren Sitz. In Europa bündelt die Greensill Capital UK mit Hauptsitz in London das Geschäft. In Deutschland ist die Finanzgruppe mit der Greensill Bank vertreten. Mittlerweile läuft das Insolvenzverfahren. [UPDATE: 17.03.2021]

Was passiert mit den Einlagen von deutschen Sparern bei dem Bremer Institut? Eine Zusammenfassung.

Inhaltsverzeichnis

Was bedeutet die aktuelle Entwicklung für Kunden der Greensill Bank in Deutschland?

Inzwischen ist bekannt, dass die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) reagiert hat. Am 16. März 2021 reichte jene einen Insolvenzantrag für die Greensill Bank beim Amtsgericht Bremen ein. [8] Zum Insolvenzverwalter wurde Michael Frege von CMS Hasche Sigle bestellt.

Für Sparer hierzulande ist der Umstand insofern bedenklich, da die in Bremen angesiedelte Greensill Bank lange Zeit mit vergleichsweise hohen Tagesgeld- und Festgeldzinsen Einlagen für den Finanzkonzern einsammelte. Die aus der Nordfinanz Bank AG (bis 2014) hervorgegangene Bank verzehnfachte ihre Bilanzsumme seit ihrer Übernahme durch den Greensill-Konzern auf ca. 3,8 Milliarden Euro (Stand: 2019). Ein immenser Teil stammt von deutschen Privatanlegern. Mit diesem Geld wurden – davon gehen zahlreiche Spezialisten aus – die Geschäfte der Greensill Capital finanziert und Garantien abgesichert. Aus einem Bericht der Rating-Agentur Scope aus Berlin geht hervor, dass die Greensill Bank "vollständig von Greensill [Capital; die Redaktion] abhängig ist, um Geschäfte zu betreiben und ihr Kreditrisiko abzusichern." [1] Kurz: Fällt der Mutterkonzern, wird auch der Geschäftszweck der Bremer Bank obsolet.

Was passiert mit der Greensill Bank?

Das zu erwartende Moratorium der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) wurde Anfang März 2021 verhängt, d. h. die Konten der Greensill Bank wurden eingefroren, Ein- und Auszahlungen gestoppt (siehe Berichterstattung im Handelsblatt [6]). Begründet wurde die Maßnahme mit drohender Überschuldung. Wie Finanz-Szene berichtete [2], hatten sich zuvor bereits Vertreter der deutschen Einlagensicherung in Berlin getroffen, um gegebenenfalls entstehende Verpflichtungen aus einer Insolvenz der Greensill Bank zu sondieren. Nähere Details gab es hierzu indes nicht.

In letzter Instanz wird es darauf hinauslaufen, dass die deutsche Einlagensicherung und die Entschädigungseinrichtung des Bankenverbands für die Einlagen von Sparern einspringen müssen. Bis 100.000 Euro sind die Einlagen zu 100 Prozent abgesichert. Für Kunden mit höheren Einlagen greift ggf. die freiwillige Einlagensicherung über die Mitgliedschaft der Greensill Bank im Sicherungsfonds des Bundesverbandes deutscher Banken.

Was tun bei einer Bankenpleite? So laufen Entschädigungsfälle ab

Ist das Geld verloren? Nein. In der Regel greifen die gesetzlichen und freiwilligen Schutzmaßnahmen und sichern das Ersparte der Kunden ab. Wie ein solcher Entschädigungsfall abläuft und was der Bankkunde der Pleitebank tun muss, klärt unser Ratgeber "Ablauf von Entschädigungsfällen" und gibt verschiedene Beispiele.

Kompakt: Im Falle einer Insolvenz einer Bank werden die Sparer von der Entschädigungseinrichtung deutscher Banken (EdB) direkt benachrichtigt. Diese verschickt ein entsprechendes Formular zur Anmeldung der Ansprüche auf Entschädigung. Die Ansprüche müssen innerhalb eines Jahres schriftlich angemeldet werden. Nach Feststellung des Entschädigungsfalls werden ordnungsgemäß angemelde Ansprüche innerhalb von 20 Tagen erfüllt.

Was ist drin im Topf der Einlagensicherung?

Im Fall der Greensill Bank gehen Experten von rund 3,1 Milliarden Euro an Kontoeinlagen aus, für die in die Töpfe der Einlagensicherung gegriffen werden muss. Aber wie viel ist dort überhaupt drin und wie hoch ist die Deckungsquote? Alle wichtigen Details und Hintergründe erklären wir hier.

Welche Kommunen und Bundesländer sind betroffen?

Kommunen

Während Einlagen der Sparer bis 100.000 Euro im Rahmen der gesetzlichen Einlagensicherung abgesichert sind, sieht es für höhere Einlagen anders aus. Hier haben einige Kommunen und städtische Unternehmen Millionen Euro im Feuer, um die sie nun bangen, denn seit dem 1. Oktober 2017 sind ihre Einlagen nicht mehr von der freiwilligen Einlagensicherung des Bundesverbandes Deutscher Banken geschützt.

| Land / Kommune | Bundesland | Anlagesumme | Schaden pro Kopf | |||

|---|---|---|---|---|---|---|

| Land Thüringen | Thüringen | 50.000.000 EUR | 22,00 EUR | |||

| Monheim | Nordrhein-Westfalen | 38.000.000 EUR | 882,00 EUR | |||

| Eschborn | Hessen | 35.000.000 EUR | 1.688,00 EUR | |||

| Wiesbaden | Hessen | 20.000.000 EUR | 72,00 EUR | |||

| Schwalbach (Main-Taunus) | Hessen | 19.000.000 EUR | 1.297,00 EUR | |||

| Amt Mitteldithmarschen | Schleswig-Holstein | 17.000.000 EUR | 666,00 EUR | |||

| Weissach | Baden-Württemberg | 16.000.000 EUR | 2.119,00 EUR | |||

| Kölner Bühnen | Nordrhein-Westfalen | 15.000.000 EUR | 14,00 EUR | |||

| Osnabrück | Niedersachsen | 14.000.000 EUR | 85,00 EUR | |||

| Nordenham | Niedersachsen | 13.500.000 EUR | 495,00 EUR | |||

| Bötzingen | Baden-Württemberg | 13.200.000 EUR | 2.511,00 EUR | |||

| Gießen | Hessen | 10.000.000 EUR | 120,00 EUR | |||

| Garbsen | Niedersachsen | 8.500.000 EUR | 135,00 EUR | |||

| Diez | Rheinland-Pfalz | 7.000.000 EUR | 648,00 EUR | |||

| Emmerich | Nordrhein-Westfalen | 6.000.000 EUR | 203,00 EUR | |||

| Vaterstetten | Bayern | 5.500.000 EUR | 253,00 EUR | |||

| Neckarsulm | Baden-Württemberg | 5.000.000 EUR | 186,00 EUR | |||

| Pöcking | Bayern | 5.000.000 EUR | 884,00 EUR | |||

| Erzgebirgskreis | Sachsen | 5.000.000 EUR | 15,00 EUR | |||

| Oberschleißheim | Bayern | 5.000.000 EUR | 423,00 EUR | |||

| Altenkirchen (Abfallwirtschaftsbetrieb (AWB)) | Rheinland-Pfalz | 3.600.000 EUR | 596,00 EUR | |||

| Sachsenheim | Baden-Württemberg | 3.000.000 EUR | 172,00 EUR | |||

| Hüfingen | Baden-Württemberg | 3.000.000 EUR | 387,00 EUR | |||

| Wahlstedt | Schleswig-Holstein | 3.000.000 EUR | 320,00 EUR | |||

| Mengen | Baden-Württemberg | 3.000.000 EUR | 298,00 EUR | |||

| Heidenheim | Baden-Württemberg | 3.000.000 EUR | 61,00 EUR | |||

| Friedrichshafen | Baden-Württemberg | 3.000.000 EUR | 50,00 EUR | |||

| Marsberg | Nordrhein-Westfalen | 2.500.000 EUR | 125,00 EUR | |||

| Coswig | Sachsen | 2.500.000 EUR | 120,00 EUR | |||

| Pirmasens-Land | Rheinland-Pfalz | 2.000.000 EUR | 166,00 EUR | |||

| Eichsfeldkreis | Thüringen | 2.000.000 EUR | 20,00 EUR | |||

| Bad Dürrheim | Baden-Württemberg | 2.000.000 EUR | 155,00 EUR | |||

| Puchheim | Bayern | 2.000.000 EUR | 103,00 EUR | |||

| Hanau | Hessen | 2.000.000 EUR | 20,00 EUR | |||

| Denkendorf | Bayern | 1.000.000 EUR | 195,00 EUR | |||

| Schauenburg | Hessen | 1.000.000 EUR | 98,00 EUR | |||

| Verbandsgemeinde Baumholder | Rheinland-Pfalz | 750.000 EUR | 79,00 EUR | |||

| Brotterode-Trusetal | Thüringen | 500.000 EUR | 82,00 EUR | |||

| Landshut | Bayern | 400.000 EUR | 6,00 EUR | |||

| Lappersdorf | Bayern | 100.000 EUR | 8,00 EUR | |||

| Gesamtsumme | 348,050.000 EUR | |||||

| Quellen: eigene Recherchen | ||||||

Bundesländer

Nachfolgend noch die Summen, welche die Kommunen bzw. bei Thüringen das Land und die Kommunen insgesamt bei der Greensill Bank im Feuer haben:

| Bundesland | betroffene Einlagen |

|---|---|

| Hessen | 87.000.000 EUR |

| Nordrhein-Westfalen | 61.500.000 EUR |

| Thüringen | 52.500.000 EUR |

| Baden-Württemberg | 51.200.000 EUR |

| Niedersachsen | 36.000.000 EUR |

| Schleswig-Holstein | 20.000.000 EUR |

| Bayern | 18.900.000 EUR |

| Rheinland-Pfalz | 13.350.000 EUR |

| Sachsen | 7.500.000 EUR |

| Quellen: eigene Recherchen | |

Warum sind die Kommunen besonders betroffen?

Auch Privatanleger und Unternehmen sowie einzelne Anstalten des Öffentlichen Rundfunks haben Geld bei der Greensill Bank angelegt. Deren Einlagen sind jedoch durch die gesetzliche Einlagensicherung bis 100.000 Euro mit Rechtsanspruch auf Entschädigung und darüber hinaus durch die erweiterte Einlagensicherung über den Sicherungsfonds des Bundesverbandes Deutscher Banken abgesichert.

Anders sieht es bei den Kommunen aus: seit der Änderung des Status der Entschädigungseinrichtung des Bundesverbandes Deutscher Banken vom 1. Oktober 2017 sind Einlagen von Kommunen und städtischen Unternehmen nicht mehr durch dessen freiwillige Einlagensicherung abgesichert.

Kämmerer haben fahrlässig gehandelt

Anders als Privatanleger sollten Kämmerer Profis sein, sich also mit den Risiken auskennen, die bei der Anlage freier Mittel ihrer Kommunen auftreten.

Dass Kämmerer Millionenbeträge bei einem Kreditinstitut teilweise über mehrere Jahre fest angelegt haben, bei dem sie nach kurzer Recherche wissen müssten, dass die Einlagen nicht abgesichert sind, kann man daher nur als fahrlässig bezeichnen. Und mit Nichtwissen kann sich niemand herausreden, denn sowohl der Bundesverband deutscher Banken als auch die Fachpresse für Kämmerer hatte laut BaFin Monatsbericht März 2021 "die Nachricht und deren mögliche Folgen damals aufgegriffen." [7].

Defizite bei Kämmerern und Finanzministerien

Wie sehr sowohl Kommunen als auch einzelne Staatskanzleien ihre Prüfmechanismen zur Auswahl von Banken noch nachjustieren müssen, zeigen die folgenden Beispiele: auf unsere Frage, wie es sein kann, dass das Land Thüringen Geld bei einer Bank anlegt, bei dem selbiges nicht durch die Einlagensicherung abgesichert ist, antwortet uns die Thürninger Finanzministerin Heike Taubert am 18. März 2021 auf Twitter: "Zum Zeitpunkt unserer Anlagen 09/2019 + 03/2020 wurden unsere strengen Anforderungen an eine Geldanlage erfüllt. Dazu gehört vielfältiges Bewertungssystem wie auch Rating im A-Bereich.". Nun, wir schlagen vor, das "vielfältige Bewertungssystem" dahingehend zu ergänzen, dass das Vorhandensein einer vollumfänglichen Einlagensicherung Bestandteil wird.

Zum Zeitpunkt unserer Anlagen 09/2019 + 03/2020 wurden unsere strengen Anforderungen an eine Geldanlage erfüllt. Dazu gehört vielfältiges Bewertungssystem wie auch Rating im A-Bereich. https://t.co/DYzAjr16tQ

— Heike Taubert (@HeikeTaubert) March 18, 2021

Nicht besser sieht es in Wiesbaden aus. Als Reaktion auf die Kritik äußert sich Kämmerer Axel Imholz in der FAZ: "Er werde seinen Frankfurter Kämmerer-Kollegen nach einem Anlagetipp für „zumindest 0 Prozent Zinsen“ fragen." [11]

Marsberg, dessen Kämmerer und Bürgermeister 2,5 Mio. EUR bei der Greensill Bank angelegt haben, zeigt ebenfalls, dass auf das Vorhandensein einer Einlagensicherung gar kein Gedanke verschwendet wurde. In einem Artikel im Sauerlandkurier wird der Anlageprozess wie folgt skizziert: "Einen Tag später erfolgte die Ausschreibung an vier Finanzdienstleister (vorgeschrieben seien drei) und drei Hausbanken...Einziges Auswahlkriterium war das Mindestgebot. Das entspreche der Dienstanweisung... Dies wurde dokumentiert und eine mündliche Zusage an den entsprechenden Finanzdienstleister erteilt". Wenn nur das Mindestgebot, also die Höhe der Zinsen, Auswahlkriterium war, zeigt sich auch hier die Schwäche des Vergabeprozesses im Fehlen der Prüfen auf das Vorhandensein einer Einlagensicherung. [12]

Auch in Bad Dürrheim gibt der Bürgermeister Jonathan Berggötz im Interview mit dem Schwarzwälder Boten [13] etwas zu Protokoll, was zu denken gibt: "Eine Einlagensicherung für Kommunen besteht seit dem 1. Oktober 2017 nicht mehr, was der Stadtverwaltung Bad Dürrheim bekannt war. Dies bedeutet, dass die Kommunen ab diesem Zeitpunkt als professionelle Anleger, wie etwa Fonds behandelt werden.". Auch hier wurde also das Nichtvorhandensein der Einlagensicherung bewusst zur Kenntnis genommen und ignoriert. Man verließ sich primär auf das Rating, was ebenfalls im Interview zur Sprache kommt: "Die Bank hatte bei der Anlage ein Rating von BBB+, was nach Angaben unterschiedlichster Ratingagenturen noch als solide Anlagenqualität gilt (im Schulnotenvergleich etwa 2-3)".

Die unräumliche Rolle von Scope

Entlastet sind die betroffenen Kommunen hingegen bei der Prüfung des Ratings der Bank, denn die Rating-Agentur Scope hatte der Greensill Bank am 19. September 2019, also bereits nach dem Auftauchen erster kritischer Fragen zum Wachstum von Bilanz und Einlagen, ein Rating von A- erteilt, was bei den meisten kommunalen Bewertungssystemen für eine positive Investitionsentscheidung ausreichte. Erst am 17. September 2020 senkte Scope dieses Rating auf BBB+, was immer noch Investmentgrade bedeutete. Zum Vergleich: die Deutsche Bank wird von Scope ebenfalls mit einem Rating von A- und die Commerzbank gar nur mit BBB+ bedacht. Von dieser Herabstufung bis zum Antrag auf Eröffnung des Insolvenzverfahrens am 15. März 2021 vergingen keine sechs Monate mehr.

Weitere Banken und Institutionen mit Anlagen bei der Greensill Bank

Neben den zahlreichen Kommunen, die ihr Geld bei der Greensill Bank geparkt haben, betrifft die Insolvenz auch andere Institutionen bzw. Gesellschaften. Nachfolgend listen wir jene auf.

| Institutionen | betroffene Einlagen | Schutz über Einlagensicherung |

|---|---|---|

| Hypo Real Estate (HRE) | 75.000.000 EUR | Nein |

| Südwestrundfunk (SWR) | 69.000.000 EUR | Ja |

| Norddeutscher Rundfunk (NDR) | 24.000.000 EUR | Ja |

| Saarländischer Rundfunk (SR) | 12.000.000 EUR | Ja |

| Klinikum Dortmund | 11.000.000 EUR | Ja |

| EDG Dortmund | 9.000.000 EUR | Ja |

| MVA Hamm | 5.000.000 EUR | Ja |

| Versorgungsausgleichskasse der Kommunalverbände in Schleswig-Holstein (VAK) | 5.000.000 EUR | Ja |

| Susanne und Dr. Klaus Reger Stiftung – Quelle: https://www.shz.de/32396377 ©2021 | 950.000 EUR | Ja |

| Kreis Herzogtum Lauenburg (Stiftung) | 350.000 EUR | Ja |

| Stiftung Fähre Siebeneichen | 350.000 EUR | Ja |

| Stockelsdorfer Hilgendorf-Jugendstiftung | 150.000 EUR | Ja |

| Quellen: eigene Recherchen | ||

Besonders bemerkenswert ist der Umstand, dass die verstaatlichte Hypo Real Estate einen immensen Betrag bei der Bremer Bank anlegte. Laut Informationen der Welt landeten dort exakt 75.244.907,64 Euro. [10]

Sind die Einlagen von Körperschaften und Anstalten des öffentlichen Rechts abgesichert?

Da uns diese Frage bereits mehrfach gestellt wurden, verweisen wir zu ihrer Beantwortung auf die FAQ des Bundesverbandes deutscher Banken. Ja, sie sind abgesichert, wie der BdB schreibt:

Frage: "Unterfallen Körperschaften / Anstalten des öffentlichen Rechts dem Ausschluss staatlicher Stellen?"

Antwort: Nein. Ausgeschlossen werden nur Gebietskörperschaften, d.h. Bund, Länder und Gemeinden. Körperschaften / Anstalten des öffentlichen Rechts und privatrechtlich verfasste Unternehmen in staatlichem Eigentum (Stadtwerke) werden geschützt.

Strafzinsen als Treiber für diese Handlung

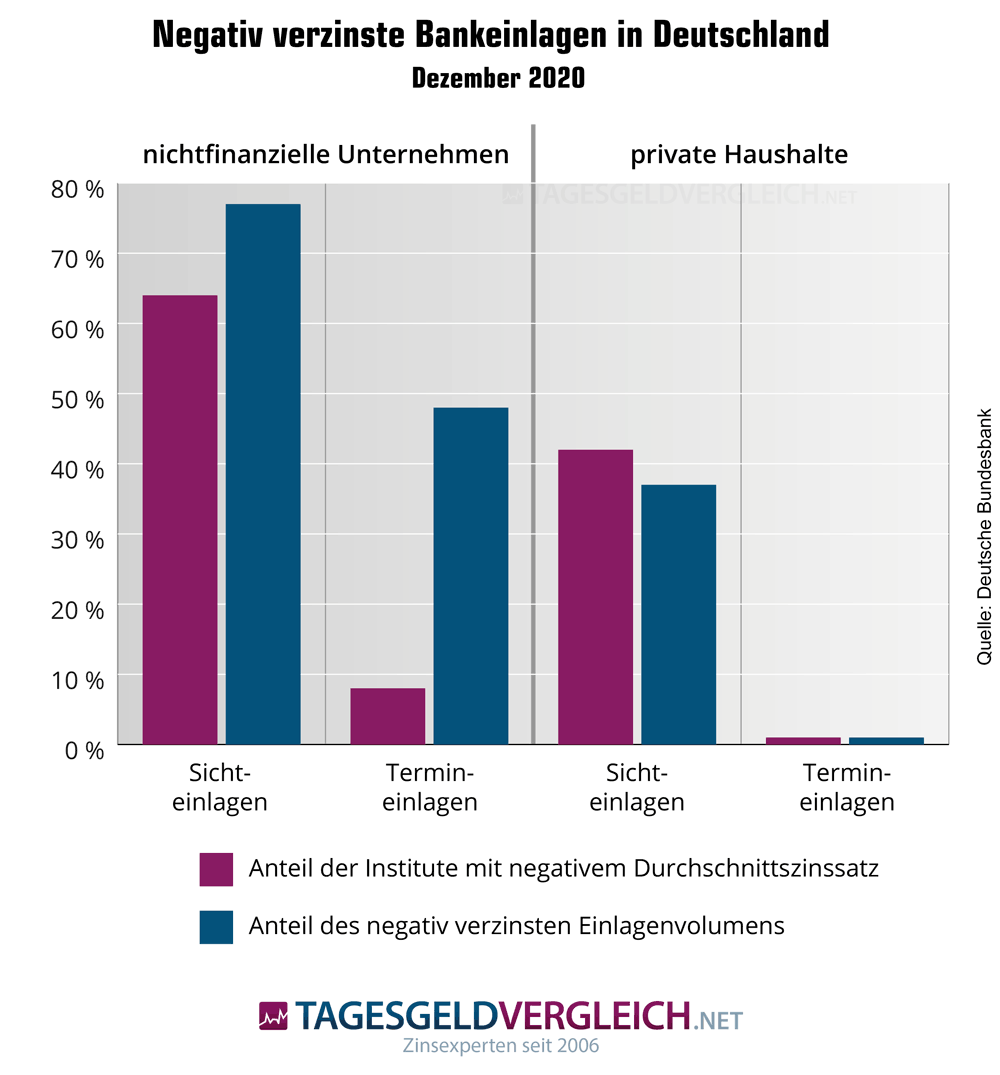

„Dass laut Monatsbericht der Deutschen Bundesbank inzwischen 77 Prozent der täglich fälligen Einlagen aller nichtfinanziellen Unternehmen von Strafzinsen betroffen sind, wird ein Treiber gewesen sein, Geld bei der Greensill Bank anzulegen. Das entschuldigt aber nicht die fehlende Prüfung der Sicherheit der getätigten Anlage

Wie geht es weiter bei der Greensill Bank bzw. Greensill Capital?

Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) entsendete Anfang März 2021 einen Sonderbeauftragten zur Greensill Bank AG. Wie die Finacial Times [3] berichtete, gab es seitens der Aufsichtsbehörde Zweifel an der Qualität diverser Forderungen in der Bilanz. Eine offizielle Stellungnahme wurde allerdings nicht gegeben.

Wie aus weiteren Presseberichten zu entnehmen [4], stand Greensill Capital in Verhandlungen mit einem großen US-Finanzinvestor (Apollo Global Management). Jener sollte große Teile des Geschäftsbereichs sowie des verwalteten Vermögens übernehmen. Es wäre praktisch gleichbedeutend mit einem Verkauf des Finanzkonzerns gewesen. Die Verhandlungen stockten aber und sind zwischenzeitlich gescheitert.

Parallel zog sich der Schweizer Assetmanager GAM aus der Kooperation mit Greensill Capital zurück. "Die Schließung des Supply Chain Finance Fonds markiert das Ende der Geschäftsbeziehung zwischen GAM und Greensill, die bis ins Jahr 2016 zurückreicht", wird der Vermögensverwalter zitiert [5]. Die Credit Suisse kündigte an, den Handel mit vier Lieferketten-Fonds (Anlagevermögen: rund 10 Milliarden US-Dollar) auszusetzen. Die Fonds investieren ausschließlich in festverzinsliche Wertpapiere verschiedener Gesellschaften, hinter denen Greensill steht.

Die japanische Softbank, die im Mai 2019 rund 800 Millionen Dollar in Greensill Capital investierte und in mehrere Greensill Finanzierungen involviert war, schrieb bereits Ende 2020 die eigene Greensill-Beteiligung (ca. 1,5 Mrd. US-Dollar) ab. Inzwischen soll jene auf Null sinken. [9]

Weshalb findet sich das Tagesgeld und das Festgeld der Greensill Bank nicht mehr?

Unter Berücksichtigung des schwer kalkulierbaren Risikos für Verbraucher, hat Tagesgeldvergleich.net beide Angebote aus seinen Vergleichen entfernt. Die Angebote waren in Deutschland vorwiegend über Zinsbroker wie Weltsparen und Zinspilot abschließbar. Gleiches gilt für die Banca Romana de Credite si Investitii (BRCI), die mit der Greensill Bank in Verbindung stand.

Folge der Pleite: Beiträge der Banken zur Einlagensicherung werden steigen

Eine direkte Folge der Pleite der Greensill Bank und der 1,1 Milliarden Euro gezahlter Entschädigung: die Beiträge der Banken zur Einlagensicherung werden steigen. Nach Schätzungen der Nachrichtenagentur Bloomberg um mehr als 50 Prozent auf jeweils rund 275 Millionen Euro in den Jahren 2022 bis 2025. Zum Vergleich: 2020 zahlten die Banken 483 Millionen Euro in die gesetzliche Einlagensicherung der deutschen Privatbanken ein. Hintergrund der Anhebung der Beiträge: bis 2024 müssen auch die Sicherungssysteme in Deutschland den Zielbetrag von 0,80 Prozent der abgesicherten Einlagen als Deckungsstock erreicht haben. Momentan liegen sie noch deutlich darunter:

Quellen:

[1] Scope Greensill Bank AG Issuer Rating Report

[2] Finanz-Szene.de: Greensill, die Bremer Bank, die Bafin und die Rolle der Fintechs - 3.3.2021

[3] Financial Times: Credit Suisse lent $160m to Greensill on top of fund exposure / Paywall

[4] Finanzbusiness.de: Greensill Capital steht offenbar vor Verkauf - 3.3.2021

[5] Spiegel.de: Das Drama um die Bremer Greensill Bank - 3.3.2021

[6] Handelsblatt: Finanzaufsicht Bafin verhängt Moratorium gegen Bremer Greensill Bank - 3.3.2021

[7] BaFin-Monatsbericht März 2021 - 15.3.2021

[8] Handelsblatt: Bafin leitet Insolvenz von Bremer Greensill Bank ein - 16.3.2021

[9] Manager Magazin: Wer ist wer im Greensill-Drama? - 4.3.2021

[10] Welt: Der brisante Streit über das 75-Millionen-Euro-Loch der Hypo Real Estate - 4.3.2021

[11] FAZ: Flucht vor Strafzinsen ist zu Ende - 20.3.2021

[12] Dauerlandkurier: Greensill Bank-Pleite könnte Marsberg teuer zu stehen kommen - 20.3.2021

Unsere aktuellen Empfehlungen

-

Empfehlung der Redaktion

- 3,40% p.a. bis 1.000.000 Euro

- 3 Monate Zinsgarantie

- Erweiterte Einlagensicherung

-

Empfehlung der Redaktion

- 3,00% p.a. bis 250.000 Euro

- 4 Monate Zinsgarantie

- Erweiterte Einlagensicherung

-

Empfehlung der Redaktion

- 2,75% p.a. bis 100.000 Euro

- 6 Monate Zinsgarantie

- Erweiterte Einlagensicherung