IBL Banca Festgeld im Test

Solide Zinsen für eine feste Laufzeit – das gibt es bei der IBL Banca aus Rom. Deutschen Sparern bietet das bekannte Institut (gegründet 1927) aktuell einer Verzinsung bis zu 2,55 Prozent. Als Anlagezeiträume stehen 3 bis 60 Monate zur Verfügung, wobei lediglich die kurzen und mittleren Laufzeiten empfehlenswert sind. Sparer, die ihr Geld bei der IBL Banca parken möchten, können dies ab 5.000 Euro Mindestanlage tun. Wie gewohnt liegt das Limit bei 100.000 Euro.

Unser Test zeigt, was bei einer IBL Banca-Anlage beachtet werden muss und wie es um die Sicherheit bestellt ist.

Über die IBL Banca

Die italienische IBL Banca wurde bereits 1927 als Istituto Nazionale di Credito agli Impiegati in Rom gegründet. 2004 erfolgte die Umwandlung in eine Bank, 2008 in eine Bankengruppe. Derzeit beschäftigt die IBL Banca rund 800 Mitarbeiter in über 50 Filialen. Kerngeschäft sind Privatkredite. Darüber hinaus agiert die Bank seit einiger Zeit im Einlagengeschäft.

Ihre Vorteile beim IBL Banca Festgeld

- Tipp: 2,21% Zinsen für 3 Monate Laufzeit

- Bis zu 2,55% Zinsen möglich

- Zinssatz für die gesamte Laufzeit garantiert

- Mindesteinlage: 5.000 Euro

- Maximaleinlage: 100.000 Euro

- Keine Quellensteuer in Italien

- bis 100.000 Euro pro Kunde über die Einlagensicherung in Italien abgesichert

Stand: 02.03.2026

IBL Banca Festgeld - Konditionen und Zinsen

| Anbieter- und Produktdaten | |||

|---|---|---|---|

| Anbieter | Raisin | ||

| Bezeichnung | IBL Banca Festgeld | ||

| Typ | Festgeldkonto | ||

| Zinssätze | |||

| Laufzeit | Zinssatz | Anlagesumme | |

| 3 Monate | 2,21% p.a. | 5.000 bis 100.000 Euro | |

| 6 Monate | 2,26% p.a. | 5.000 bis 100.000 Euro | |

| 12 Monate | 2,25% p.a. | 5.000 bis 100.000 Euro | |

| 18 Monate | 2,31% p.a. | 5.000 bis 100.000 Euro | |

| 24 Monate | 2,45% p.a. | 5.000 bis 100.000 Euro | |

| 36 Monate | 2,45% p.a. | 5.000 bis 100.000 Euro | |

| 48 Monate | 0,10% p.a. | 5.000 bis 100.000 Euro | |

| 60 Monate | 0,10% p.a. | 5.000 bis 100.000 Euro | |

| Mindest- und Maximaleinlage | |||

| Mindesteinlage | 5.000 Euro | ||

| Maximaleinlage | 100.000 Euro | ||

| Zinsgutschrift | |||

| Zinsgutschrift | zum Laufzeitende | ||

| Einlagensicherung | |||

| gesetzliche Einlagensicherung | bis 100.000 Euro über die Einlagensicherung Italiens, Fondo Interbancario di Tutela dei Depositi (FITD)) | ||

| erweiterte Einlagensicherung | keine | ||

| Gebühren | |||

| Kontoeröffnung | kostenlos | ||

| Kontoführung | kostenlos | ||

| Kontoauflösung | kostenlos | ||

| Kontoführung | |||

| schriftlich | nein | ||

| Telefon-Banking | nein | ||

| Online-Banking | ja | ||

| Zugangsverfahren zum Online-Banking | |||

| Login/PW | ja | ||

| TAN | nein | ||

| iTAN | nein | ||

| mTAN | ja | ||

| QR-TAN | nein | ||

| HBCI-Banking mit Chipkarte | nein | ||

| Sonstiges | |||

| Steuerliche Besonderheiten | Auf eine Anlage bei der Bank in Italien fällt keine Quellensteuer an | ||

| Vorzeitige Kündigung | Nicht möglich. | ||

| Nutzung als Einzel-/Gemeinschaftskonto sowie für Minderjährige möglich? | |||

| Einzelkonto | ja | ||

| Gemeinschaftskonto | nein | ||

| Für Minderjährige | nein | ||

| Link zum Angebot | IBL Banca Festgeld - Hier eröffnen » | ||

| Stand: 02.03.2026 | |||

Wie funktioniert die Geldanlage über Raisin?

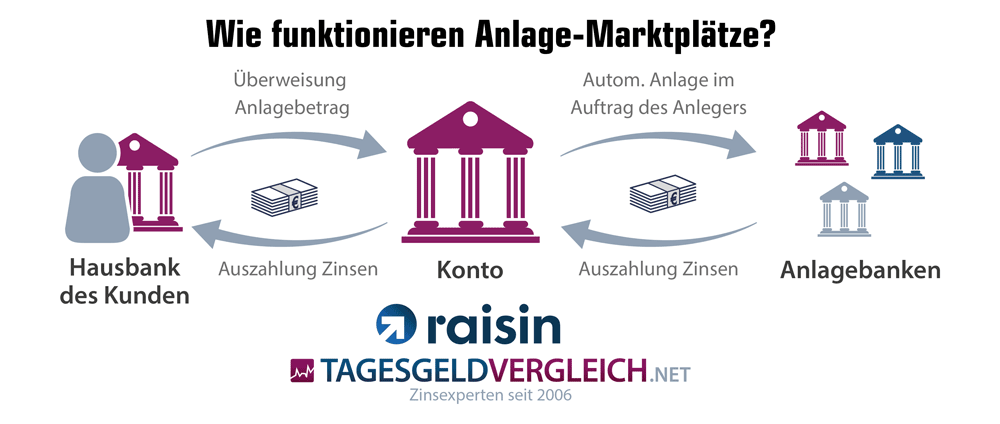

Das IBL Banca Festgeld lässt sich exklusiv über den Online-Marktplatz Raisin abschließen. Raisin bietet Festgelder im europäischen Ausland an, d. h. die Plattform agiert als Vermittler zwischen den Sparern und der entsprechenden Bank.

Und so funktioniert's: Die Einlagen des Kunden werden vom Girokonto der Hausbank über das Raisin-Konto (Referenzkonto bei der Raisin Bank AG) auf das Anlagekonto transferiert. Die Auszahlung der Zinsen bzw. die Rückzahlung des Anlagebetrags am Ende der Anlagedauer erfolgt umgekehrt ebenfalls auf das Raisin-Konto. Danach kann der Sparer entweder a) sein Geld erneut bei einer Raisin-Partnerbank anlegen oder b) auf das Girokonto bei der privaten Hausbank überweisen. Eine Verlängerung des Festgelds kann zwischen 28 und 5 Kalendertagen vor Fälligkeit im Online-Banking aktiviert werden.

IBL Banca Festgeld im Test

Zinsen und Konditionen

Neu- und Bestandskundenzins

Zwischen Neu- und Bestandskunden wird bei der IBL Banca nicht unterschieden. Entsprechend erhalten alle Sparer aktuell bis zu 2,55 Prozent Zinsen pro Jahr. Als Laufzeiten stehen 3 bis 60 Monate zur Verfügung. Empfehlenswert sind insbesondere die mittleren Anlagezeiträume von einem bis drei Jahren.

Zinsintervall

Die Zinsen werden am Ende der Laufzeit ausgezahlt. Ein Zinseszinseffekt entfällt.

Zinsgarantie

Wie gewohnt, werden die Zinsen zu Beginn der Laufzeit festgeschrieben und über die gesamte Anlagedauer garantiert.

Mindestanlagesumme

Mit 5.000 Euro Mindestanlage gehört die IBL Banca nicht zu den Instituten mit den höchsten Voraussetzungen. Allerdings auch nicht zu den Banken mit niedrigen Hürden. Für eine Anlage im europäischen Ausland ist die Anforderung indes akzeptabel.

Maximalanlagesumme

Maximal lassen sich bis zu 100.000 Euro bei der IBL Banca als Festgeld parken. Das entspricht der Höhe der gesetzlichen Einlagensicherung in Italien. Insofern: Alles im grünen Bereich.

Währungsrisiko

Die Festgeldanlage der IBL Banca wird in Euro geführt. Ein Währungsrisiko besteht nicht.

Einlagensicherung bei der IBL Banca

Einlagen bei der IBL Banca sind über die gesetzliche Einlagensicherung Italiens geschützt, sodass wir für Anlagen bis 100.000 Euro praktisch kein Risiko sehen. Wie es um den Schutz über diese Absicherung hinaus bestellt ist, zeigt unser Blick auf die erweiterte Einlagensicherung und die Hintergründe der Bank.

Gesetzliche Einlagensicherung

Über die italienische Einlagensicherung (siehe Fondo Interbancario di Tutela dei Depositi (FITD)) sind Einlagen privater Kunden bis zu einer Höhe von 100.000 Euro zu 100 Prozent geschützt. Mehr Geld lässt sich auf dem Festgeldkonto der IBL Banca zudem gar nicht parken.

Italien ist EU-Mitgliedsstaat seit dem 1. Januar 1958. Die Mindestanforderungen der Einlagensicherungen in EU-Staaten lässt sich in den Richtlinien 94/19/EG, 2009/14/EG und 2014/49/EU nachlesen.

Die Mindesteinlage ist – wie bereits erwähnt auf 100.000 Euro gedeckelt. Wir halten diese Absicherung deshalb für ausreichend.

Ratings als Bewertungstool für den Sicherheitsgrad

Generell gilt: In letzter Instanz muss der Staat für eine Pleitebank in die Bresche springen. Insofern macht es Sinn, die Bonität des Landes, in welchem die Bank ihren Hauptsitz hat, unter die Lupe zu nehmen. Wir betrachten die Ratings der vier wichtigsten Ratingagenturen DBRS, Fitch, Moody’s und Standard & Poor’s. Im Fall von Italien vermelden jene allerdings nur mittelprächtige Bewertungen (BBB). Mehr Details zu den Ratings finden sich in unserem Ratgeber.

| Länderrating für Italien | |||

| Ratingagentur | Short term credit rating | Long term credit rating | Stand |

| S&P | A-2 | BBB+ | Sep 25 |

| Moody‘s | P-3 | Baa3 | Sep 25 |

| Fitch | F2 | BBB | Sep 25 |

| DBRS | R-1 (low) | BBB (high) | Sep 25 |

| Hier finden Sie die Länderratings | |||

Ein separates Rating für die IBL Banca liegt uns nicht vor. Laut Raisin gibt es einzig ein offizielles Rating durch die europäische Agentur Scope. Die IBL Banca erhielt ein solides BBB-Rating (Investment Grade), das 2021 bestätigt wurde.

An dieser Stelle schauen wir zusätzlich in die letzten Geschäftsberichte der IBL Banca: Demnach lagen die Eigenmittel 2021 bei 399,9 Millionen Euro, das Eigenkapital bei 439,7 Millionen Euro und die Kernkapitalquote bei 16,25 Prozent. Die Bilanzsumme lag knapp über sieben Milliarden Euro. Trotz schwierigem Marktumfeld finden sich kaum größere Baustellen bei der IBL Banca.

Erweiterte Einlagensicherung

Eine erweiterte Einlagensicherung gibt es für Kunden der IBL Banca nicht.

Wie wird das Festgeld der IBL Banca steuerlich behandelt?

Hinsichtlich der Steuern gibt es bei der IBL Banca wenig zu beachten. Eine Quellensteuer in Italien wird nicht berechnet, sodass der Zinsertrag am Ende der Laufzeit komplett ausbezahlt wird. Im Rahmen der Einkommenssteuererklärung muss die Anlage KAP/Einkünfte aus Kapitalvermögen ausgefüllt werden. Hierzulande fällt die Abgeltungssteuersatz von 25 Prozent plus Solidaritätszuschlag sowie ggf. Kirchensteuer an.

Freistellungsauftrag und Nichtveranlagungsbescheinigung

Beides lässt sich leider nicht einreichen.

Kontoeröffnung

Wir beginnen den Antragsprozess, wie gewohnt, mit einem Klock auf einen der Links auf dieser Seite. Damit landen wir direkt beim entsprechenden Produkt bei Raisin. Passenderweise finden sich dort noch einmal alle relevanten Angaben, darunter Verzinsung, Mindest- und Maximalanlage sowie Details zur Einlagensicherung. Ein zweiter Klick bringt uns zur Registrierung bzw. der eigentlichen Antragsstrecke.

Im ersten Schritt wird eine E-Mail-Adresse abgefragt. Hinweis: Die Anmeldung zum Newsletter ist nicht unbedingt notwendig und wir ziehen hierfür Punkte ab. Der zweite Schritt führt zur Eingabe von Kontaktdaten, z. N. Name, Adresse und Mobilfunknummer. Bis zum letzten Punkt des Antrags dauert es ca. zwei bis drei Minuten. Leider fehlt uns eine Plausibilitäts- oder Fehlerprüfung.

Abschließend legen wir ein persönliches Passwort fest und bestätigen unsere Identität – entweder per Post- oder VideoIdent-System.

Fazit: Der Antragsprozess von Raisin ist durchweg einfach gestaltet und prinzipiell gut durchführbar. Einzig die mehrfache Nachfrage bezüglich Werbe-Zusendungen halten wir für überflüssig.

Einzug des Anlagebetrags möglich?

Nein. Anlagebeträge lassen sich nicht automatisch einziehen. Sparer müssen den Betrag eigenständig auf das Raisin-Konto transferieren.

VideoIdent möglich?

Ja. Raisin bietet auch ein VideoIdent-System an. Voraussetzung ist ein Tablet oder Smartphone bzw. ein PC mit Webcam.

Kontoführung

Die Kontoeröffnung und Kontoführung sind generell kostenfrei.

Das kontoführende Institut ist die Raisin Bank AG aus Frankfurt am Main, eine 100-prozentige Tochter der Raisin GmbH, dem Betreiber von Raisin. Die Raisin Bank AG verfügt über eine deutsche Banklizenz und unterliegt der Regulierung durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin). Sämtliche Einlagen bei der Raisin Bank AG sind bis zu einer Höhe von 100.000 Euro über die deutsche Einlagensicherung zu 100 Prozent geschützt.

Vorzeitig Festgeld kündigen?

Eine vorzeitige Kündigung ist nicht vorgesehen. Der Gesetzgeber sieht an dieser Stelle nur wenige Ausnahmen vor (siehe Paragraph 314 Bürgerliches Gesetzbuch (BGB).

Wege der Kontoführung (Post, Telefon, Internet)

Die Kontoführung ist nur online möglich. Andere Eingaben, z. B. telefonisch und schriftlich, sind nicht möglich.

Zugangsverfahren zum Onlinebanking

Wie bei Raisin üblich, benötigt der Kunde seine Kundennummer und eine PIN. Darüber hinaus lassen sich Geldbeträge nur zwischen dem hinterlegten Konto und dem Anlagekonto transferieren. Seit einiger Zeit verwendet Raisin zudem für Transaktionen eine Transaktionsnummer (mobileTAN/mTAN). Wir vergeben deshalb die volle Punktzahl.

Auch als Festgeldkonto für Minderjährige nutzbar?

Nein. Das IBL Banca Festgeld ist nicht für Minderjährige abschließbar.

Auch als Gemeinschaftskonto nutzbar?

Nein. Das Festgeldkonto lässt sich auch nicht als Gemeinschaftskonto verwenden.

Service

Kontaktmöglichkeiten (Mail, Telefon, Chat)

Italienisch müssen Sparer, die ein IBL Banca Festgeldkonto eröffnen, nicht sprechen. Raisin bietet einen deutschsprachigen Service unter der Telefonnummer 030/770 191 291, welcher jedoch nur von Montag bis Freitag zwischen 8:30 bis 16:30 Uhr erreichbar ist. Wir finden: Ein sehr knappes Zeitfenster. Alternativ lassen sich Anfragen per E-Mail an kundenservice@raisin.com stellen. Ein Chat fehlt leider.

Informationsgehalt des Online-Auftrittes

Der Online-Auftritt von Raisin ist solide bis gut. Die Darstellung ist schlicht und prägnant – wie nicht anders zu erwwarten. Die Navigation erweist sich als einfach. Im FAQ-Bereich finden wir die meisten Antworten auf unsere Fragen umgehend. Außerdem gibt es das obligatorische Produktinformationsblatt zum Download (als PDF).

Zusammenfassung und redaktionelle Bewertung

Fazit

Für Sparer, die eine solide Anlage für einen mittelfristigen Zeitraum suchen, ist das Angebot der IBL Banca einen Blick wert. Derzeit sind Zinsen von bis zu 2,55 Prozent drin. Als Laufzeiten werden 3 bis 60 Monate gelistet, wobei die längeren Laufzeiten kaum verzinst werden. Wir empfehlen derzeit die Anlagezeiträume von drei bis 12 Monaten. Einzige Hürde: Die Mindestanlage von 5.000 Euro. Dafür gibt es aber eine gesetzliche Einlagensicherung bis 100.000 Euro und keine Quellensteuer in Italien. Der Aufwand hält sich also in Grenzen.

Alternative: Tagesgeld im Vergleich

Berechnen Sie die Zinsen beim Tagesgeld mit unserem Tagesgeldrechner

Festgeldkonten: Mehr als 80 Banken im Vergleich

Sie wollen ihr Geld anderweitig bei einer Bank fest anlegen? Nutzen Sie unseren Festgeldrechner.