Inflation - Definition und Statistiken

Was ist Inflation?

Die Inflation gibt im Finanzsektor an, um welchen Prozentsatz sich das Preisniveau verschiedener Bereiche einer Volkswirtschaft im Zeitverlauf ändert. Da man bei einer Preissteigerung von einer Teuerung spricht, hat sich auch der Begriff der Teuerungsrate eingebürgert. Der Begriff "Inflation" an sich stammt vom lateinischen Wort "inflatio" ab, welches ins Deutsche übersetzt "aufblähen" bedeutet.

Außerhalb des Finanzsektors bezeichnet er also die Zunahme einer Grundmenge (Personen, Gegenstände etc.). Hier auf dieser Seite geht es uns um die Inflation als Erhöhung der Güter- und/oder Vermögenspreise einer Volkswirtschaft.

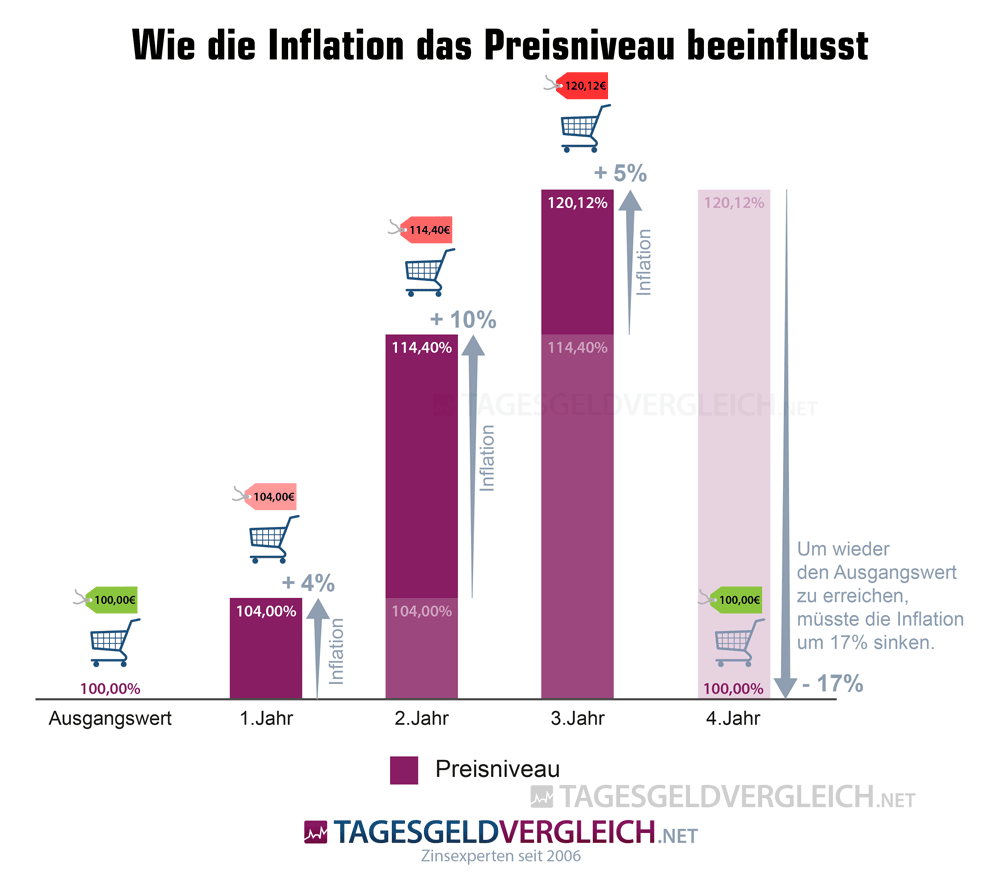

Inflation ist kumulativ

Ein Fakt, der in der Berichterstattungs zur Inflation immer wieder zu kurz kommt: die Inflation ist kumulativ. Jeder Wert > 0 führt dazu, dass die Preise steigen. Der Vergleich zu Vormonat oder Vorjahresmonat sagt nur aus, wie sich das Tempo dieser Preissteigerung verändert hat.

Beträgt die Inflationsrate in einem Monat 5,00 Prozent nach 10,00 Prozent im Vorjahresmonat und 4,00 Prozent zwei Jahre zuvor, so sind die Preise im Vergleich letzten Jahr nicht etwa gesunken, sondern nur weniger stark gestiegen. Gegenüber dem Monat drei Jahre zuvor würden sie in unserem Beispiel um (100 Prozent x 1,04 x 1,10 x 1,05) - 100 = 20,12 Prozent höher liegen.

Inflation oder Deflation

Die Inflation an sich hat immer einen positiven Wert. Sinkt ihr Wert unter Null, spricht man von Deflation, ist ihr Wert gleich Null, spricht man von Preisstabilität oder Nullinflation:

- Hat die Inflationsrate einen Wert größer 0, spricht man von Inflation – die Preise steigen.

- Hat die Inflationsrate einen Wert kleiner 0, spricht man von Deflation – die Preise sinken.

- Hat die Inflationsrate einen Wert von 0, spricht man von Preisstabilität.

Aktuelle Situation

Die EZB konzentriert sich bei ihren geldpolitischen Entscheidungen auf den als Inflationskennziffer dienenden Harmonisierten Verbraucherpreisindex (HVPI) sowie die Kerninflationsrate, bei welcher der HVPI um Preise für Lebensmittel und Energie bereinigt wurde. Dabei hat sie einen Zielkorridor von zwei knapp unter oder nahe zwei Prozent definiert. Sowohl Inflation als auch Kerninflation liegen jedoch seit Jahren deutlich unter diesem Zielkorridor, was die EZB an ihrer ultralockeren Geldpolitik festhalten lässt.

Wie falsch sie damit liegt, zeigen unsere Berechnungen der wahren Inflation - auch als echte Inflation nach Friedman bezeichnet. Die Werte für die wahre Inflation für Deutschland und die Eurozone liegen schon seit Langem über der Zielmarke von zwei Prozent. Würde sich die Europäische Zentralbank daran orientieren, hätte sie schon längst einen Grund, ihre ultralockere Geldpolitik zu beenden und eine Zinswende einzuleiten. Stattdessen wird die niedrige Kerninflation als Arugment genutzt, an der Niedrigzinspolitik festzuhalten. Das zeigt, wie verfehlt die Politik der EZB im Hinblick auf geldpolitische Stabilität derzeit ist.

Inflation in den Ländern der Eurozone

Wie unterschiedlich die Inflation in den einzelnen Ländern der Eurozone ausfällt, zeigt ein Blick auf unsere erste Zeitreihe.

Inflationserwartungen laut Ifo Economic Experts Survey

Das ifo Institut befragt vierteljährlich 1.340 Ökonomen aus 121 Ländern nach ihren Erwartungen für die Inflation der kommenden drei Jahr. In der letzten Umfrage kamen diese zu folgenden Einschätzungen:

| Inflationserwartungen laut ifo Economic Experts Survey | |||

|---|---|---|---|

| Gebiet | 2025 | 2026 | 2028 |

| Welt | |||

| Welt (Gesamt) | 4,0 | 3,9 | 3,7 |

| Asien | |||

| Zentralasien | 11,3 | 10,9 | 9,6 |

| Ostasien | 4,3 | 3,9 | 3,5 |

| Westasien | 8,0 | 7,0 | 6,1 |

| Südostasien | 3,3 | 3,4 | 3,6 |

| Südasien | 10,7 | 8,6 | 6,7 |

| Afrika | |||

| Nordafrika | 40,8 | 36,4 | 23,6 |

| Ostafrika | 22,9 | 23,1 | 20,5 |

| Mittelafrika | 14,8 | 11,8 | 11,0 |

| Westafrika | 7,8 | 8,1 | 8,3 |

| Südafrika | 4,4 | 5,0 | 5,2 |

| Amerika | |||

| Nordamerika | 2,7 | 3,0 | 2,7 |

| Zentralamerika und Karibik | 3,0 | 3,3 | 3,3 |

| Südamerika | 9,8 | 8,1 | 5,9 |

| Europa | |||

| Nordeuropa | 3,1 | 2,8 | 2,6 |

| Osteuropa | 7,6 | 7,1 | 5,5 |

| Westeuropa | 1,8 | 1,8 | 1,9 |

| Südeuropa | 3,2 | 3,0 | 3,1 |

| Australien | |||

| Australien | 2,7 | 2,6 | 2,7 |

| Quelle: ifo Economic Experts Survey August 2025 | |||

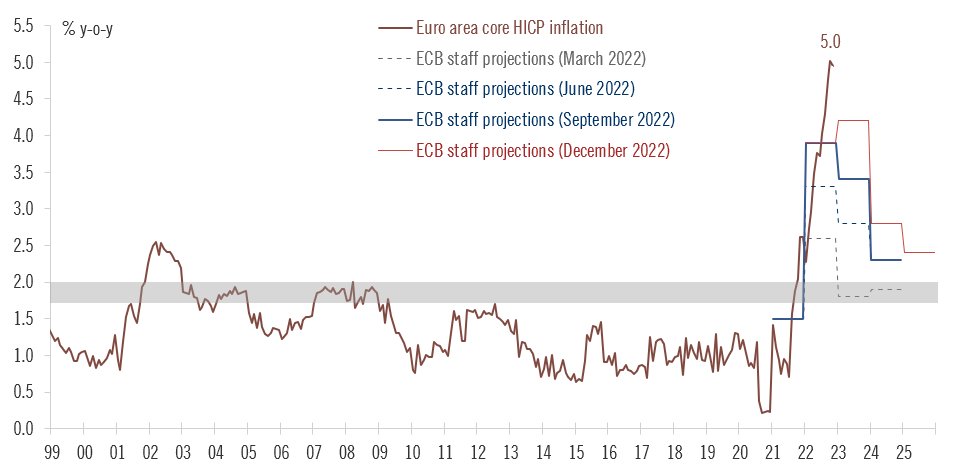

Inflationserwartungen der EZB

Die EZB hat ihre Prognose sowohl für Kerinflation als auch die Inflation für 2023 bis 2025 massiv erhöht und geht aktuell von 4,20 Prozent in 2023 und 2,40 Prozent in 2025 aus:

Quelle: EZB

Inflationserwartungen der Federal Reserve für die USA

Für die USA lassen sich die Inflationserwartungen an der so genannten 5-Year, 5-Year Forward Inflation Expectation Rate ablesen, die börsentäglich von der Federal Reserve Bank of St. Louis veröffentlicht wird. Die Daten geben an, wie hoch die Inflation ab in fünf Jahren beginnend bis in zehn Jahren erwartet wird. Für 2024 beantwortet die Kurve also die Frage, wie hoch die Inflation in den USA, ab 2029 beginnend, bis 2034 erwartet wird:

EZB definiert positive Inflationsrate als Wunschzustand

Interessant ist an dieser Stelle, dass die Europäische Zentralbank (EZB) bei einer Inflationsrate von 2,00 Prozent von Preisstabilität spricht. Für sie ist also eine leichte Inflation der Normzustand, den zu erhalten es gilt.

Dazu sollte man aber wissen: Für ihre Inflationserwartung bezieht sich die EZB in der Regel auf sogenannte Inflations-Swaps mit einer Laufzeit von fünf Jahren. Mit solchen Sowas sichern sich Anleger gegen Inflationsrisiken ab. Aus ihnen kann die EZB also die Inflationserwartungen der Marktteilnehmer herauslesen.

Gegenüber der Betrachtung aktueller Inflationsraten haben diese Swap-basierten Inflationserwartungen den Vorteil, dass Schwankungen einzelner Preise wie Öl oder Lebensmittel kaum durchschlagen. Die EZB bezeichnet die Inflationserwartungen daher als verankert.

USA verändert 2020 ihr Inflationsziel

Im August 2020 verkündete der Präsident der Federal Reserve Jerome Powell in einer Grundsatzrede, dass die US-Notenbank künftig ein neues Inflationsziel anpeilt. Die US-Notenbank zielt zwar weiterhin auf die 2,0-Prozent-Marke, aber nicht mehr als präzisen Wert. Stattdessen strebt die FED einen entsprechenden Durchschnittswert über einen längeren Zeitraum an, d. h. die Inflation kann kurzfristig auch über oder unter der 2,0-Prozent-Zielmarke liegen. Kurzum: Ein durchschnittliches Inflationsziel ersetzt die starre Variante. Dieses „average inflation targeting“ spiegelt sich auch in der Geldpolitik der FED wider. Laut Jerome Powell wird u. a. der Blick auf den Arbeitsmarkt ein stärkeres Gewicht erhalten.

Mehr zum Price-Level-Targeting findet sich in unserem Lexikon.

Entwicklung der Inflationsrate

Die Entwicklung der Inflationsraten für Deutschland, die Eurozone und die USA zeigen unsere nachfolgenden Diagramme auf Monatsbasis.

Verbraucherpreisindex (VPI) für Deutschland und die USA- lange Zeitreihe ab 1956

Inflation und Kerninflation (ohne Energie und Lebensmittel) - Deutschland

Inflation und Kerninflation (ohne Energie und Lebensmittel) - Eurozone

Entwicklung der Inflationsrate in den USA

Kumulierte Inflation

Dass Inflation kumulativ ist, die aktuelle Inflationsrate also immer auf dem Wert der Vorperiode (meist des Vorjahresmonats) aufsetzt, haben wir bereits eingangs beschrieben. Richtig anschaulich wird das aber, wenn man die Inflation einzelner Länder oder Wirtschaftsräume über einen längeren Zeitraum kumuliert.

Kumulierte Inflation seit 1999

Kumulierte Inflation seit 1950

Schon die Zeitreihen der kumulierten Inflation seit 1999 sieht spannend aus. Richtig interessant wird es aber, wenn wir den Betrachtungszeitraum noch weiter ausdehnen:

Veränderung der Inflation zum Vorjahresmonat

Die kurzfristige Dynamik der Inflation lässt sich auch an der Veränderung der Teuerungsrate gegenüber dem Vormonat ablesen. Wir haben diese Veränderung für Deutschland und die Eurozone berechnet:

Deutschland

Eurozone

USA

Veränderung der Inflation zum Vormonat

Ob sich die Dynamik der Inflation eines Wirtschaftsraumes abschwächt oder steigert lässt sich am besten anhand der Veränderungen zu Vorperioden betrachten. Aus diesem Grund haben wir nachfolgend die Veränderungen der Inflationsraten von Deutschland und den USA gegenüber den jeweiligen Vorjahresmonaten aufbereitet:

Deutschland

Eurozone

24-Monats-Werte für Deutschland, Eurozone und USA

Die nach dem abrupten Rückgang der Rohölpreise, der temporären Senkung der Mehrwertsteuer und weiteren Effekten der Coronakrise sowie der zur Abwendung ihrer wirtschaftlichen Folgen ergriffenen Maßnahmen sprunghaft gestiegenen Inflationsraten im 2. Halbjahr 2021 haben bei uns die Frage aufgeworfen, wie hoch die Inflation ohne die Coronakrise gewesen wäre. Um diese Frage zumindest näherungsweise zu beantworten, haben wir die Inflation für Deutschland und die Eurozone nicht im Vergleich zum Vorjahresmonat sondern im Vergleich zum selben Monat zwei Jahre zuvor berechnet (24-Monats-Werte). Dabei ermitteln wir für jeden Wirtschafsraum erst einmal die Inflationsrate über besagte 24 Monate und rechnen diese dann auf die Werte pro Jahr:

24-Monats-Inflation p.a. - Deutschland

24-Monats-Inflation p.a. - Eurozone

24-Monats-Inflation p.a. - USA

Ölpreis als Inflationstreiber

Vom Tiefpunkt der Coronakrise 2020 bei rund 25 US-Dollar hat sich der Ölpreis - hier für die Sorte Brent Crude - verdreifacht und von Ende 2020 aus verdoppelt. Damit trägt er fast 30 Prozent zu den jüngsten Inflationsraten bei und auch wenn uns hohe Öl- und Energiepreise wohl auch die nächsten Jahre erhalten bleiben werden, wird sich sein Einfluss auf die Inflation ab 2022 mindern und zwar aus einem einfachen Grund:

Die Inflation wird als Preisänderung gegenüber dem Vorjahr gemessen. Um dieselbe Wirkung auf die Inflation zu entfalten wie 2021, müsste der Ölpreis 2022 auf 100 bis 120 US-Dollar pro Fass steigen, was unwahrscheinlich ist. Bleibt der Ölpreis konstant bei den aktuell um die 75 US-Dollar (13.12.2021), würde seine Teuerungsrate am 13.12.2022 bei 0,00 Prozent liegen, was ihn als Treiber der Inflation ausfallen lassen würde.

Ölpreis und Veränderung gegenüber dem Vorjahr

So hoch ist die "echte" Inflation in Deutschland

Alternativ zur offiziellen Inflationsrate, die den Anstieg des allgemeinen Preisniveaus wiederspiegelt, gibt es noch eine andere Definition der Inflationsrate von Wirtschaftsnobelpreisträger Milton Friedman. Dieser definiert Inflation als Geldmengenwachstum minus Wirtschaftswachstum. Seine Inflationsrate gibt also an, um wieviel Prozent das Wachstum der Geldmenge das Wirtschaftswachstum über- oder unterschreitet. Der Definition liegt die Tatsache zugrunde, dass im Grunde nur so viel Mehr an Geld in Umlauf gebracht werden muss, wie die Wirtschaft eines Landes oder Währungsraumes wächst. Inflation entsteht bei Friedman, wenn die Geldmenge schneller wächst als die Wertschöpfung in der realen Wirtschaft.

Legen wir Friedmans Definition von Inflation zugrunde, kommen wir für Deutschland ab 2000 auf folgende Inflationsraten:

| Jahr | Geldmenge M3 in Bio. Euro | Wachstum Geldmenge M3 | Wirtschafts- wachstum |

offizielle Inflationsrate | "echte" Inflationsrate nach Friedman |

|---|---|---|---|---|---|

| 2000 | 1,3487 | -1,11% | 2,41% | 1,40% | -3,52% |

| 2001 | 1,4336 | 6,29% | 3,01% | 2,00% | 3,28% |

| 2002 | 1,4524 | 1,31% | 1,18% | 1,40% | 0,13% |

| 2003 | 1,5008 | 3,33% | 0,61% | 1,10% | 2,72% |

| 2004 | 1,5142 | 0,89% | 2,30% | 1,60% | -1,41% |

| 2005 | 1,5901 | 5,01% | 1,14% | 1,60% | 3,87% |

| 2006 | 1,6689 | 4,96% | 4,23% | 1,50% | 0,73% |

| 2007 | 1,8479 | 10,73% | 4,80% | 2,30% | 5,93% |

| 2008 | 2,0217 | 9,41% | 1,88% | 2,60% | 7,53% |

| 2009 | 1,9863 | -1,75% | -3,96% | 0,30% | 2,21% |

| 2010 | 1,9859 | -0,02% | 4,85% | 1,10% | -4,87% |

| 2011 | 2,1139 | 6,45% | 5,04% | 2,10% | 1,41% |

| 2012 | 2,2737 | 7,56% | 1,92% | 2,00% | 5,64% |

| 2013 | 2,3123 | 1,70% | 2,41% | 1,50% | -0,71% |

| 2014 | 2,425 | 4,87% | 4,13% | 0,90% | 0,74% |

| 2015 | 2,6484 | 9,21% | 3,51% | 0,30% | 5,70% |

| 2016 | 2,7982 | 5,66% | 3,43% | 0,50% | 2,23% |

| 2017 | 2,9188 | 4,31% | 3,54% | 1,50% | 0,77% |

| 2018 | 3,0511 | 4,53% | 3,06% | 1,80% | 1,47% |

| 2019 | 3,1951 | 4,72% | 2,74% | 1,40% | 1,98% |

| 2020 | 3,4479 | 7,91% | -5,00% | 0,40% | 12,91% |

| 2021 | 3,6478 | 5,80% | 2,70% | 3,10% | 3,10% |

| 2022 | 3,8404 | 5,28% | 1,90% | 7,90% | 3,38% |

| 2023 | 3,8604 | 0,52% | -0,30% | 5,90% | 0,82% |

| 2024 | 3,9844 | 3,21% | -0,20% | 2,25% | 3,41% |

| Durchschnitt | 4,43% | 2,05% | 1,94% | 2,38% | |

| Quellen: de.tradingeconomics.com, Statista.com, Deutsche Bundesbank | |||||

So hoch ist die "echte" Inflation in der Eurozone

Wie bereits im vorherigen Abschnitt erwähnt, wollen wir an dieser Stelle die "echte" Inflation in der Eurozone untersuchen. Inflation entsteht bei Friedman, wenn die Geldmenge schneller wächst als die Wertschöpfung in der realen Wirtschaft. Also nehmen wir das Wachstum der Geldmenge M3 und ziehen davon das Wirtschaftswachstum ab. Das Ergebnis ist die "echte" Inflationsrate:

| Jahr | Geldmenge M3 in Bio. Euro | Wachstum Geldmenge M3 | Wirtschafts- wachstum |

offizielle Inflationsrate | "echte" Inflationsrate nach Friedman |

|---|---|---|---|---|---|

| 2000 | 4,86 | 4,29% | 5,29% | 2,20% | -0,99% |

| 2001 | 5,42 | 11,52% | 4,61% | 2,10% | 6,92% |

| 2002 | 5,77 | 6,46% | 3,45% | 2,30% | 3,01% |

| 2003 | 6,15 | 6,59% | 2,88% | 2,30% | 3,71% |

| 2004 | 6,54 | 6,34% | 4,27% | 2,10% | 2,08% |

| 2005 | 7,08 | 8,26% | 3,61% | 2,20% | 4,64% |

| 2006 | 7,76 | 9,60% | 3,20% | 2,20% | 6,40% |

| 2007 | 8,65 | 11,47% | 3,00% | 2,20% | 8,47% |

| 2008 | 9,41 | 8,79% | 0,40% | 3,30% | 8,39% |

| 2009 | 9,35 | -0,64% | -4,50% | 0,30% | 3,86% |

| 2010 | 9,29 | -0,64% | 2,10% | 1,60% | -2,74% |

| 2011 | 9,50 | 2,26% | 1,50% | 2,70% | 0,76% |

| 2012 | 9,79 | 3,05% | -0,90% | 2,50% | 3,95% |

| 2013 | 9,83 | 0,41% | -0,30% | 1,30% | 0,71% |

| 2014 | 10,32 | 4,98% | 1,20% | 0,40% | 3,78% |

| 2015 | 10,83 | 4,94% | 2,00% | 0,20% | 2,94% |

| 2016 | 11,37 | 4,99% | 1,70% | 0,20% | 3,29% |

| 2017 | 11,87 | 4,40% | 2,50% | 1,50% | 1,90% |

| 2018 | 12,37 | 4,21% | 2,10% | 1,80% | 2,11% |

| 2019 | 13,00 | 5,09% | 1,60% | 1,20% | 3,49% |

| 2020 | 14,52 | 11,69% | -6,40% | 0,70% | 18,09% |

| 2021 | 15,48 | 6,61% | 5,70% | 2,60% | 0,91% |

| 2022 | 16,09 | 3,94% | 3,50% | 8,40% | 0,44% |

| 2023 | 16,11 | 0,12% | 0,50% | 6,40% | -0,38% |

| 2024 | 16,73 | 3,85% | 0,80% | 2,38% | 3,05% |

| Durchschnitt | 5,30% | 1,75% | 2,19% | 3,55% | |

| Quellen: de.tradingeconomics.com, Statista.com, Deutsche Bundesbank | |||||

Hohe Inflation = hohe Sparzinsen?

Einer zu niedrigen Inflationsrate begegnen Notenbanken gerne durch Leitzinssenkungen. Damit einhergehen dann sinkende Sparzinsen. Ob eine hohe Inflation gleichgesetzt werden kann mit hohen Sparzinsen, darüber können sich unsere Leser beim Betrachten des nachfolgenden Diagramms ein eigenes Bild machen:

Entwicklung von Tagesgeldzinsen und Inflationsrate in Deutschland

Quelle der Daten für Einlagenvolumen und Effektivzins: Deutsche Bundesbank

Der Inflationszyklus

Auswirkungen von Inflation

Zum besseren Verständnis von Inflation, Nominalwert und Realwert ein einfaches Beispiel:

Ein repräsentativer Warenkorb wie der des statistischen Bundesamtes hatte am 31.12.2005 einen Wert von 1.000 Euro. Zum 31.12.2006 betrug sein Wert 1.020 Euro. Die Verbraucher mussten also zum Erwerb derselben Güter Ende 2006 20 Euro mehr ausgeben, als noch Ende 2005.

Im Zeitraum vom 31.12.2005 bis zum 31.12.2006 betrug die Inflation in unserem Beispiel also 2 Prozent.

Der Nominalwert von 10 Banknoten á 100 Euro blieb in dieser Zeit gleich, da er sich ja auf den aufgedruckten Wert des Geldes bezieht.

Der Realwert hingegen sank. Aber nicht um 2 Prozent, sondern nach Anwendung des in der Schule so oft zitierten Dreisatzes kommen wir auf 1.020 Euro / 1.000 Euro = 1.000 Euro / X. Aufgelöst nach X kommen wir auf X = 980,39 Euro. Bezogen auf die 1.000 Euro des Vorjahres sank die Kaufkraft zum Ende 2006 um 1,96 Prozent. Anders ausgedrückt: konnte man am 31.12.2005 mit 1.000 Euro noch den gesamten Warenkorb kaufen, so konnte man mit denselben 1.000 Euro zum 31.12.2006 nur noch 98,04 desselben Warenkorbes kaufen.

Diesen Schwund an Kaufkraft gibt die Inflation an und genau dieser Umstand ist es, den sich jeder Sparer und jeder Anleger bei der Auswahl geeigneter Anlageformen ins Gedächtnis rufen sollte:

Nur wenn eine Geldanlage eine Rendite nach Steuern oberhalb der Inflation erwirtschaftet, erfolgt langfristig eine Steigerung des Realwertes, also der Kaufkraft, des angelegten Geldes! Jede Geldanlage, die nach Steuern weniger als die Inflationsrate einbringt, führt langfristig gesehen zu einem Kaufkraftverlust und damit zu einer Abnahme des Realvermögens des Sparers!

Wie Inflation auf vorhandenes Vermögen wirkt

Die Auswirkungen von Inflation auf die Kaufkraft heute vorhandenen Vermögens lässt sich am besten über Zeitreihen verdeutlichen. Nachfolgend finden Sie eine solche Zeitreihe für ein heute vorhandenes Vermögen von 100.000 Euro, einen Zeitraum von einem bis 40 Jahren und Inflationsraten von eins bis fünf sowie zehn Prozent pro Jahr. In der jeweiligen Spalte aus Zeitraum und Inflationsrate finden Sie die Kaufkraft der als Startvermögen angesetzten 100.000 Euro:

| Jahre | Inflationsrate | |||||

|---|---|---|---|---|---|---|

| 1,00% | 2,00% | 3,00% | 4,00% | 5,00% | 10,00% | |

| 1 | 99.000,00 | 98.000,00 | 97.000,00 | 96.000,00 | 95.000,00 | 90.000,00 |

| 2 | 98.010,00 | 96.040,00 | 94.090,00 | 92.160,00 | 90.250,00 | 81.000,00 |

| 3 | 97.029,90 | 94.119,20 | 91.267,30 | 88.473,60 | 85.737,50 | 72.900,00 |

| 4 | 96.059,60 | 92.236,82 | 88.529,28 | 84.934,66 | 81.450,63 | 65.610,00 |

| 5 | 95.099,00 | 90.392,08 | 85.873,40 | 81.537,27 | 77.378,09 | 59.049,00 |

| 6 | 94.148,01 | 88.584,24 | 83.297,20 | 78.275,78 | 73.509,19 | 53.144,10 |

| 7 | 93.206,53 | 86.812,55 | 80.798,28 | 75.144,75 | 69.833,73 | 47.829,69 |

| 8 | 92.274,47 | 85.076,30 | 78.374,34 | 72.138,96 | 66.342,04 | 43.046,72 |

| 9 | 91.351,72 | 83.374,78 | 76.023,11 | 69.253,40 | 63.024,94 | 38.742,05 |

| 10 | 90.438,21 | 81.707,28 | 73.742,41 | 66.483,26 | 59.873,69 | 34.867,84 |

| 11 | 89.533,83 | 80.073,14 | 71.530,14 | 63.823,93 | 56.880,01 | 31.381,06 |

| 12 | 88.638,49 | 78.471,67 | 69.384,24 | 61.270,98 | 54.036,01 | 28.242,95 |

| 13 | 87.752,10 | 76.902,24 | 67.302,71 | 58.820,14 | 51.334,21 | 25.418,66 |

| 14 | 86.874,58 | 75.364,19 | 65.283,63 | 56.467,33 | 48.767,50 | 22.876,79 |

| 15 | 86.005,84 | 73.856,91 | 63.325,12 | 54.208,64 | 46.329,12 | 20.589,11 |

| 16 | 85.145,78 | 72.379,77 | 61.425,37 | 52.040,29 | 44.012,67 | 18.530,20 |

| 17 | 84.294,32 | 70.932,18 | 59.582,60 | 49.958,68 | 41.812,03 | 16.677,18 |

| 18 | 83.451,38 | 69.513,53 | 57.795,13 | 47.960,33 | 39.721,43 | 15.009,46 |

| 19 | 82.616,86 | 68.123,26 | 56.061,27 | 46.041,92 | 37.735,36 | 13.508,52 |

| 20 | 81.790,69 | 66.760,80 | 54.379,43 | 44.200,24 | 35.848,59 | 12.157,67 |

| 21 | 80.972,79 | 65.425,58 | 52.748,05 | 42.432,23 | 34.056,16 | 10.941,90 |

| 22 | 80.163,06 | 64.117,07 | 51.165,61 | 40.734,94 | 32.353,35 | 9.847,71 |

| 23 | 79.361,43 | 62.834,73 | 49.630,64 | 39.105,55 | 30.735,69 | 8.862,94 |

| 24 | 78.567,81 | 61.578,03 | 48.141,72 | 37.541,32 | 29.198,90 | 7.976,64 |

| 25 | 77.782,14 | 60.346,47 | 46.697,47 | 36.039,67 | 27.738,96 | 7.178,98 |

| 26 | 77.004,31 | 59.139,54 | 45.296,55 | 34.598,08 | 26.352,01 | 6.461,08 |

| 27 | 76.234,27 | 57.956,75 | 43.937,65 | 33.214,16 | 25.034,41 | 5.814,97 |

| 28 | 75.471,93 | 56.797,62 | 42.619,52 | 31.885,59 | 23.782,69 | 5.233,48 |

| 29 | 74.717,21 | 55.661,67 | 41.340,93 | 30.610,17 | 22.593,55 | 4.710,13 |

| 30 | 73.970,04 | 54.548,43 | 40.100,71 | 29.385,76 | 21.463,88 | 4.239,12 |

Auswirkung der Inflation auf die Realverzinsung von Geld- und Sparanlagen

Wie sich die Inflation auf die Realzinsen (Nominalzinsen abzüglich Inflationsrate) von Geldanlagen auswirkt, zeigt unsere nachfolgende Tabelle, der Sie für alle Kombinationen aus Nominalverzinsung und Inflationsrate die jeweiligen Realzinsen entnehmen können:

| Realrendite bei Nominalzins von | 0,00% | 0,50% | 1,00% | 1,50% | 2,00% | 2,50% | 3,00% | 3,50% | 4,00% | 4,50% | 5,00% |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 5,00% | 5,00% | 4,50% | 4,00% | 3,50% | 3,00% | 2,50% | 2,00% | 1,50% | 1,00% | 0,50% | 0,00% |

| 4,50% | 4,50% | 4,00% | 3,50% | 3,00% | 2,50% | 2,00% | 1,50% | 1,00% | 0,50% | 0,00% | -0,50% |

| 4,00% | 4,00% | 3,50% | 3,00% | 2,50% | 2,00% | 1,50% | 1,00% | 0,50% | 0,00% | -0,50% | -1,00% |

| 3,50% | 3,50% | 3,00% | 2,50% | 2,00% | 1,50% | 1,00% | 0,50% | 0,00% | -0,50% | -1,00% | -1,50% |

| 3,00% | 3,00% | 2,50% | 2,00% | 1,50% | 1,00% | 0,50% | 0,00% | -0,50% | -1,00% | -1,50% | -2,00% |

| 2,50% | 2,50% | 2,00% | 1,50% | 1,00% | 0,50% | 0,00% | -0,50% | -1,00% | -1,50% | -2,00% | -2,50% |

| 2,00% | 2,00% | 1,50% | 1,00% | 0,50% | 0,00% | -0,50% | -1,00% | -1,50% | -2,00% | -2,50% | -3,00% |

| 1,50% | 1,50% | 1,00% | 0,50% | 0,00% | -0,50% | -1,00% | -1,50% | -2,00% | -2,50% | -3,00% | -3,50% |

| 1,00% | 1,00% | 0,50% | 0,00% | -0,50% | -1,00% | -1,50% | -2,00% | -2,50% | -3,00% | -3,50% | -4,00% |

| 0,50% | 0,50% | 0,00% | -0,50% | -1,00% | -1,50% | -2,00% | -2,50% | -3,00% | -3,50% | -4,00% | -4,50% |

| 0,00% | 0,00% | -0,50% | -1,00% | -1,50% | -2,00% | -2,50% | -3,00% | -3,50% | -4,00% | -4,50% | -5,00% |

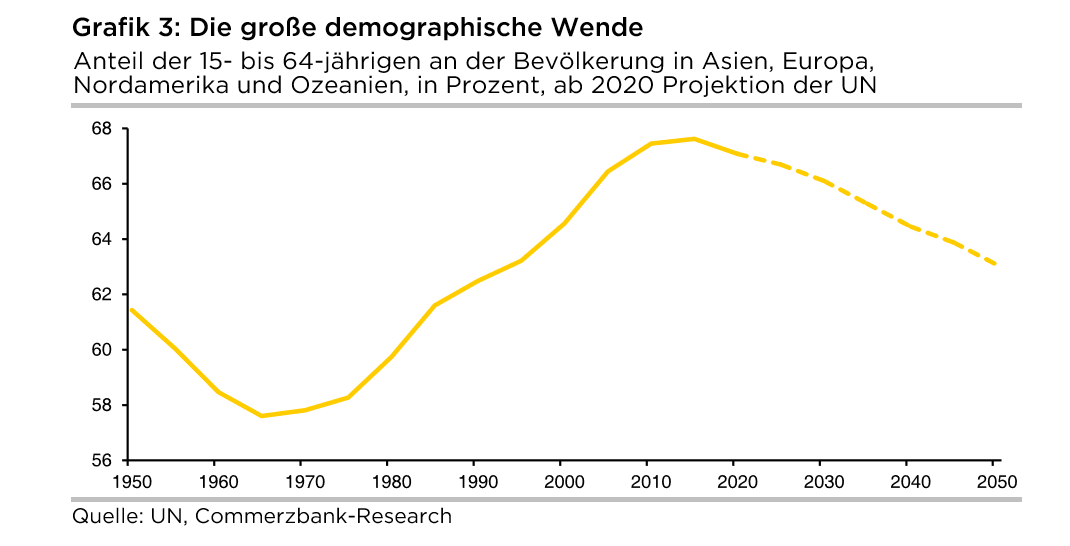

Sinkender Anteil an Berufstätigen führt zu Inflation

Auf den Punkt gebracht: Sinkt die Anzahl derer, die eine gleichbleibende Anzahl von Gütern produzieren oder Dienstleistungen erbringen, verteuert sich deren Arbeitskraft. Arbeitnehmer, die sich bewusst sind, dass die Produktionsressourcen knapp werden, verlangen einen höheren Lohn. Die Lohnsteigerung führt zu einem Preisanstieg, der wiederum alle im jeweiligen Wirtschaftsraum betrifft. Sinkt die Zahl der Berufstätigen, bedeutet dies nicht zwangsläufig eine geringere Bevölkerungszahl. Der Schwerpunkt verschiebt sich von Berufstätigen hin zu Rentnern.

Wie drastisch die Entwicklung ausfallen wird, zeigt die folgende Grafik:

Zwar stieg die Zahl im Betrachtungszeitraum zwischen 2009 und 2019 um 5,06 Prozent (3), die Prognose der UN spricht für die Zukunft aber Gegenteiliges.

In den USA, einem weiteren betroffenen Wirtschaftsraum, nahmen die Personen, die älter als 65 Jahre alt waren, im Jahr 2019 einen Anteil von 16,2 Prozent ein. Das US Census Bureau geht davon aus, dass in der Zeit zwischen 1990 und 2020 der Anteil der 65 bis 74Jährigen um 74 Prozent zugenommen haben wird (4). Bezüglich des Anteils der Erwerbstätigen gab der IWF für das Jahr 2019 in den USA 157,5 Millionen Personen an. Allerdings geht der Internationale Währungsfonds bereits für die Zeit bis zum Jahr 2021 von einer negativen Entwicklung aus. Er erwartet einen Rückgang auf 150,6 Millionen Berufstätige (5).

Baby-Boomer wechseln von der produzierenden auf die ausschließlich konsumierende Seite

Diese zwei Beispiele zeigen zunächst die demografische Entwicklung in Europa und den USA. Einer der Gründe, die es für die Verschiebung zwischen Berufstätigen und Rentnern gibt, ist sicher der medizinische Fortschritt. Aber gerade auf Europa und die USA kommt jetzt die Welle der Baby-Boomer, die aus dem Berufsleben ausscheiden. Diese Welle bedeutet auf der einen Seite nach wie vor die hohe Nachfrage nach Gütern und Dienstleistungen. Allerdings mit dem Unterschied, dass die Baby-Boomer nicht mehr an der Produktion oder dem Angebot beteiligt sind, sondern nur noch verbrauchen.

Die Zahl der Nachfragenden bleibt konstant, die Zahl der Anbieter sinkt. Angebot und Nachfrage regeln den Preis, die Preise werden vermutlich steigen. Dies betrifft nicht nur Arbeitnehmer. Wenn die Zahl der Friseure in einer Stadt altersbedingt um 20 Prozent aufgrund Geschäftsaufgabe sinkt, bleibt die Zahl derjenigen, welche die Dienstleistung nachfragen, dennoch konstant. Die verbliebenen Friseure werden diese Verknappung früher oder später für einen Preisanstieg nutzen. Vor allem dann, wenn sie nicht mehr genügend Personal finden, und daher die Löhne anpassen müssen, um als Arbeitgeber attraktiv zu bleiben.

Licht am Ende des Tunnels für die Europäische Zentralbank?

Die Europäische Zentralbank (EZB) versucht seit vielen Jahren, die Inflation anzuheizen. Millionen von Sparern verlieren jährlich durch diesen, im Rahmen von Niedrigzinsen ausgelebten Versuch Milliarden an Euro.

Betrachtet man die Grafik für den Rückgang der Zahl der Erwerbstätigen, könnte das Inflationsszenario schneller einsetzen, als erwartet. Die Kurve fällt zeitnah zwar nicht dramatisch, aber kontinuierlich.

Corona als Beschleuniger des Rückgangs an Berufstätigen?

Die Auswirkungen der Pandemie in den Jahren 2020 und 2021 auf Lieferketten, Verknappung von Rohstoffen und damit auf die Produktion und den Arbeitsmarkt lässt sich Ende 2020 noch nicht absehen. Aber eine aus der Pandemie heraus resultierende Verknappung könnte ebenfalls inflatorische Auswirkungen haben.

Gleiches gilt für den Arbeitsmarkt. Ozeanien, Südkorea und China sind aus dem Tal der Pandemie wieder heraus. Anders sieht es in den USA und Europa aus. Erst im Laufe des Jahres 2021 wird sich zeigen, wie gerade der Handel und die Gastronomie diese Katastrophe überstanden haben. Der mögliche Anstieg der Arbeitslosigkeit, und damit der zusätzliche Rückgang an Berufstätigen lässt sich

Ende 2020 noch nicht abschätzen. Für die verbleibenden Marktteilnehmer sinkt der Konkurrenz- und damit der Preisdruck.

Dieses Szenario konterkariert allerdings die eingangs aufgestellte Hypothese, dass es altersbedingt zu einem Ausfall an Arbeitskräften kommt. Bei Arbeitsplatzverlusten stünden dem Arbeitsmarkt zunächst mehr Menschen gegenüber, als durch das Erreichen des Rentenalters ausscheiden.

Weiterführende Informationen

- Anteil der Rentner in Europa bei 20 Prozent – Statista

- Gesellschaft wird immer älter - Eurostat

- Leichter Anstieg der Berufstätigen in Europa zwischen 2009 und 2019 - Statista

- Starker Anstieg bei US-Rentnern – Publikation der US-Botschaft in Deutschland

- Rückläufige Anzahl Berufstätiger in den USA – Internationaler Währungsfonds

Autor: Uwe Rabolt, Daniel Franke

Wie hoch derzeit die Zinsen auf Tagesgeld und Festgeld sind, können Sie unseren aktuellen Zinsvergleichen entnehmen: