Ursachen der Niedrigzinsen

EZB oder Sparer - Wer hat die dauerhaft niedrigen Zinsen verursacht?

Wer hat Schuld. dass speziell deutsche Sparer unter den seit nun mehr über zehn Jahren anhaltenden niedrigen Zinsen leiden? "Mario Draghi und die EZB" – so lautet in der Regel die Antwort auf diese Schuldfrage. Sehr simplifiziert. Und: War es wirklich nur die Europäische Zentralbank (EZB), die mit ihrer Zinspolitik seit 2009 teilweise für Minuszinsen sorgt? Sind vielleicht die Sparer am Ende selbst an ihrer Zinsmisere schuld?

Die wichtigsten Fakten

- Niedrige Zinsen sind historisch gesehen nicht unüblich

- Zinssenkungen begannen schon im vergangenen Jahrtausend

- Das Sparvermögen übersteigt aktuell die Nachfrage nach Fremdfinanzierungen

- Wissenschaftler sehen Sparen als gesellschaftlich kontraproduktiv, da nur Konsum zu Investitionen und damit zu einer steigenden Kreditnachfrage mit dann steigenden Zinsen führt

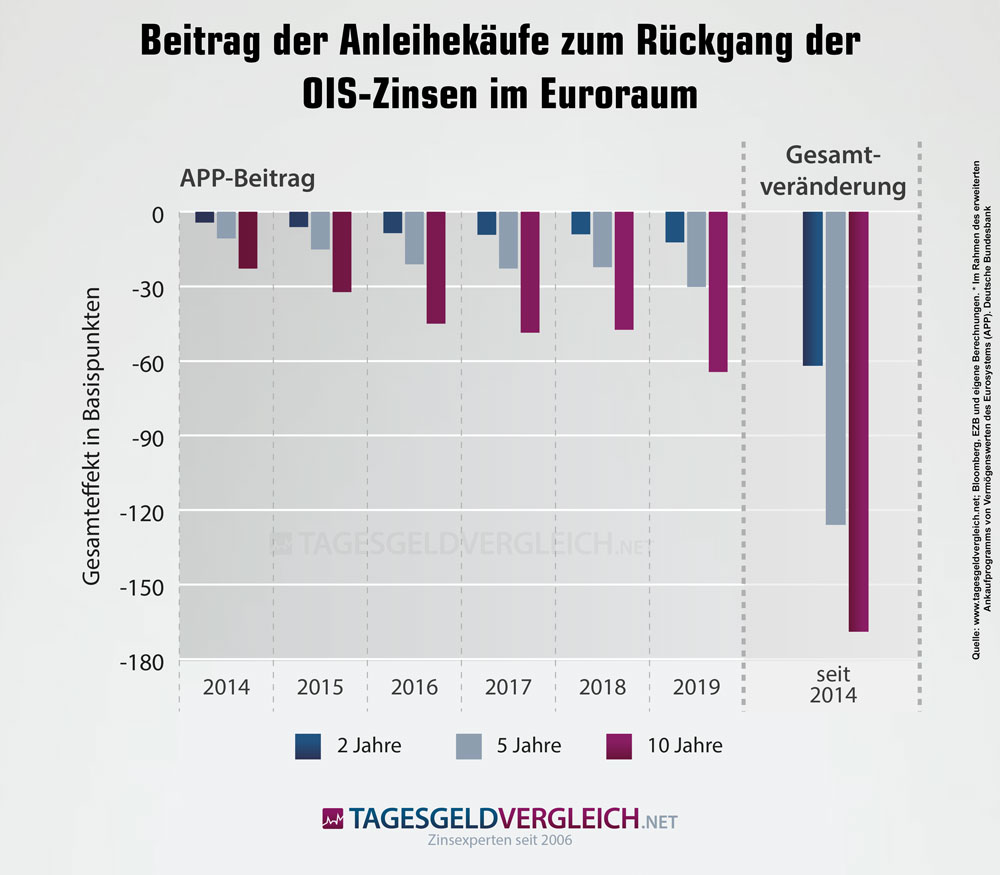

- Bundesbank zeigt in ihrem Monatsbericht 04/2020 auf, welchen Anteil die Anleihekäufe der EZB am Rückgang der Zinsen im Euroraum haben.

Inhaltsverzeichnis

Ein Blick auf die historischen Daten

Sparer, die sich noch an das Jahr 1993 erinnern können, erinnern sich vielleicht auch daran, dass es damals noch über 3,50 Prozent Zinsen auf das Sparbuch gab. Es ist hinlänglich bekannt, dass das Sparbuch bei den verzinslichen Anlagen die niedrigste Rendite abwirft. Staatsanleihen mit sieben oder neun Prozent Zinsen waren an der Tagesordnung.

Seit diesem Zeitpunkt, mit wenigen Ausnahmen, sanken die Zinsen. Wer auf die Sparbuchzinsen bei FMH blickt, sieht einen ersten Tiefpunkt im Jahr 1999. Die Zinsen sanken sie unter die Zwei-Prozent-Marke. Im Jahr 2000 kam es zu einer kurzen Erholung, "von nun an ging es steil bergab". Im Jahr 2006 rutschte der Zinssatz für Einlagen mit gesetzlicher Kündigungsfrist erstmals unter die Marke von einem Prozent.

Fakt ist generell, die Sparer lebten bis zum Jahr 2009 nicht auf einer Insel der Glückseligen mit einem gleichbleibend hohem Zins, sondern konnten schon seit 1993 zuschauen, wie die Renditen auf Einlagen und Anleihen kontinuierlich nachgaben. Mario Draghi kann es also nicht alleine gewesen sein, da gab es vor seiner Ernennung im Jahr 2011 zum Chef der Europäischen Zentralbank (EZB) noch andere vor ihm.

Die Frage lautet insofern, was sind die Ursachen der Niedrigzinsen, wenn die Talfahrt der Zinsen schon vor dem Finanzcrash 2009 begann? Sicher hat die Finanzkrise ihren Teil dazu beigetragen, aber offensichtlich gab es schon vor 2009 Auslöser für den Niedergang.

Bevor die EZB ihre Geldpolitik massiv lockerte, hätten die Zinsen auf einem einheitlich höheren Niveau sein müssen, damit sie mit Beginn des Quantitative Easings (QE), der massiven Ausweitung der Geldmenge, massiv nachgeben konnten. Waren sie aber nicht, sie befanden sich bereits in einem Abwärtstrend.

Interessanterweise bewirkte der Beginn des QE im Jahr 2009 sogar das Gegenteil. Die Zinsen zogen zunächst bis zum Jahr 2010 an.

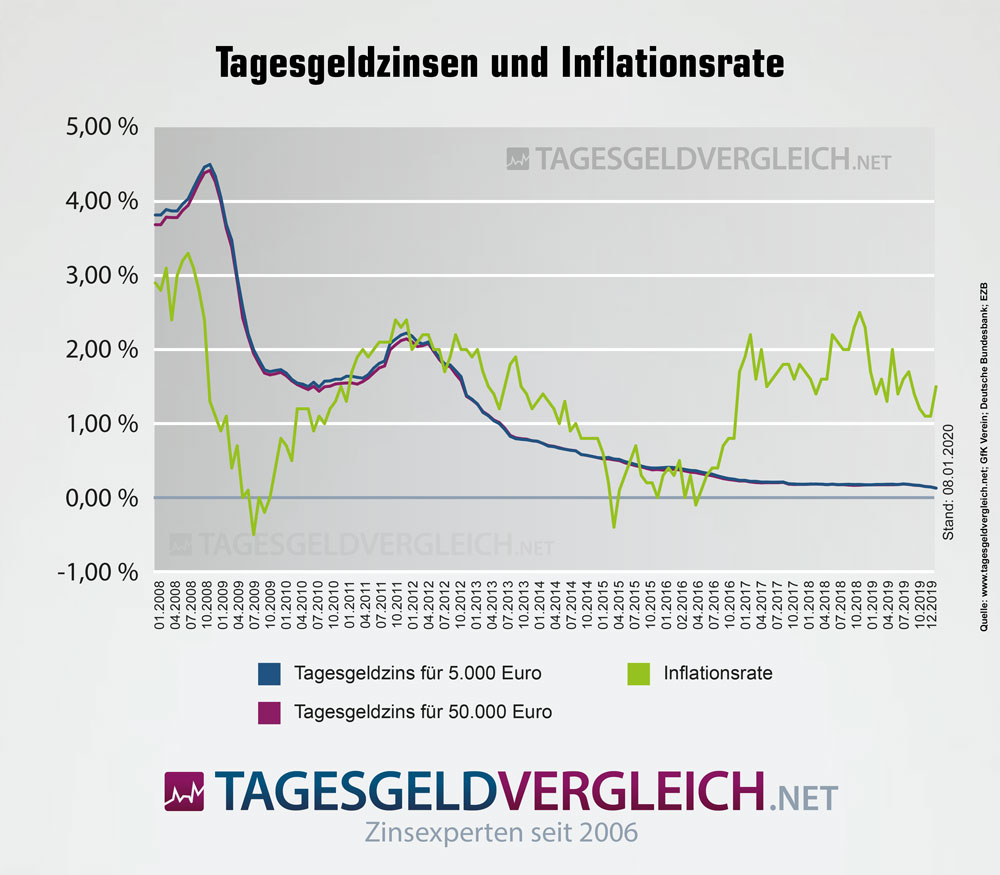

Die hohen Zinsen der 80er und 90er Jahren bildeten in der langfristigen Betrachtung übrigens eine Ausnahme. Üblich waren Realzinssätze zwischen drei und fünf Prozent, negative Renditen ebenfalls keine Seltenheit. Der Realzins gibt den Nominalzins abzüglich der Inflationsrate wider. Das Verhältnis von Tagesgeldzins zu Inflation zeigt die z. B. folgende Grafik.

Mehr zum Thema Quantitativ Easing:

Auswirkungen und Kritik zum QE und der Ablauf der EZB-Politik mit regelmäßigen Updates finden Sie hier.

Wirtschaftswachstum braucht Geld

Die historische Betrachtung zeigt die Entwicklung der Zinsen. Wie kommt es aber zu einer "Zinsentwicklung", wenn die Zentralbank nicht die allein Schuldige ist? Wer trägt noch zur Zinsentwicklung bei?

Zinsen sind der Preis, den ein Marktteilnehmer von einem anderen Marktteilnehmer für die Überlassung von Kapital verlangt. Ist das vorhandene Kapital knapper als die Nachfrage, kann sich der Geldgeber aussuchen, wer ihm den höchsten Preis für sein Kapital bezahlt.

Andersherum verhält es sich, wenn mehr Kapital vorhanden ist, als benötigt wird. Dann wählt der Kreditnehmer den Anbieter aus, der die niedrigsten Zinsen fordert.

Entwicklung der Sparquote

In Deutschland hat Sparen schon immer einen enorm hohen Stellenwert. „Spare in der Zeit, dann hast Du in der Not“ war einer der Sätze, der das Konsumdenken als Gegenstück zum Sparen massiv beeinflusste. Und so haben die Deutschen gespart. Bausparen, VL-Sparen und Lebensversicherungen – nicht nur die Jahre des Wirtschaftswunders, auch die Folgejahre bescherten satte Zuwächse bei der Sparquote.

Lag sie im Jahr 1950 noch bei 3,2 Prozent, stieg sie 1964 bereits auf über zehn Prozent. Anfang der 70 Jahre wurden Werte von 15 Prozent erreicht (1). Zum Vergleich, in den USA lag die Sparquote im Jahr 2000 bei null Prozent. In Japan sank sie von 20 Prozent in den siebziger Jahren auf rund zwei Prozent heute.

In den 80er Jahren titelte der Stern, Deutschland sei ein Volk der Erben. Das Statistische Bundesamt legte für das Jahr 2011 vor, dass rund 233 Milliarden Euro bundesweit vererbt wurden, fünf Prozent des Geldvermögens (2).

Mit anderen Worten, es war genug Geld vorhanden, um nicht auf knappes Geld hohe Zinsen zahlen zu müssen. Allerdings bedeutet Wirtschaftswachstum auch, dass die Nachfrage nach Erspartem steigt. Der Wunsch nach einer eigenen Immobilie zehrt ebenso am Ersparten wie ein Tausch des Autos alle drei Jahre. Zu dem vorhandenen Geld kam irgendwann eine nachlassende Investitionsfreude dazu – keiner benötigte mehr fremdes Geld, die Zinsen begannen zu sinken.

Allerdings haben die Sozialsysteme an der Verzögerung des klassischen Vermögensabbaus mitgewirkt. Die drei Phasen, Verschuldung in jungen Jahren, Vermögensaufbau danach und Vermögensverzehr im Ruhestand sind durch die Rentensysteme so nicht mehr gültig. Es wird im Alter weniger vom eigenen Ersparten verbraucht, als vorhanden ist.

Für das Spar- und Investitionsverhalten sind heute weniger die Zinsen ausschlaggebend, als das Ziel. Wer in einem bestimmten Zeitraum eine Summe X ansparen möchte, wird seine Sparquote bei geringen Zinsen sogar noch erhöhen, um das Ziel zu erreichen.

Zu viel Einlagen im System?

Ein Argument für niedrige Zinsen lautet: es sind zu viele bei Banken angelegte Spareinlagen im Systemen. Die Sparer legen also deutlich mehr Geld an, als die Unternehmen zusätzlich an Kredit nachfragen. Wir gehen diesem Argument einmal nach, indem wir das Volumen der Einlagen privater Haushalte der Kreditnachfrage von Unternehmen bei Banken in Deutschland gegenüberstellen:

Auswertung

Wie wir sehen, geht die Schere zwischen den Einlagen privater Haushalte und der Nachfrage nach Krediten durch Unternehmen und Selbstständige seit Jahren 2003/2004 immer weiter auf. Inzwischen übersteigt das Angebot an Spareinlagen die Nachfrage nach Krediten um rund 750 Milliarden Euro oder 48 Prozent. Einen Teil des Zinsrückganges müssen sich allem Anschein nach die Sparer tatsächlich anlasten lassen. Eine Lösung wäre hier die Umverteilung auf andere, mittlerweile auch renditestärkere Anlageformen wie etwa Aktien, ETFs oder Fonds.

Welchen Anteil haben die Anleihekäufe der EZB?

Die Aussage, dass auch die Zinspolitik der EZB und vor allem deren Anleihekäufe zu sinkenden Zinsen im Euroraum geführt haben, belegt die Deutsche Bundesbank in ihrem Monatsbericht vom April 2020 mit Zahlen. Betrachtet wurden dabei die für geldpolitische Analysen oft genutzten OSI-Zinssätze (Overnight-Index-Swap) und deren Veränderungen. In ihrer Veröffentlichung kommt die Bundesbank zu dem Schluss, dass die Anleihekäufe unter dem "Asset Purchase Program" (APP) "zu einer Kompression der Terminprämien und damit einhergehend der Zinsen im Euroraum im Zeitverlauf beigetragen haben." [3]. Der Anteil der EZB am Rückgang des 10-jährigen OSI-Zinssatzes liegt bei rund 60 und beim 2-jährigen OSI-Zinssatz bei 10 Basispunkten gegenüber einem Szenario ohne Anleihekäufe im Eurosystem:

Ändern sich die Zinsen, oder bleibt alles, wie es ist?

Die Vergangenheit hat gezeigt, dass niedrige Zinsen eigentlich an der Tagesordnung sind. Die Deutschen waren auch schon zu Zeiten niedriger Zinsen ein Volk der Sparer, waren aber durch die 80er und 90er Jahre in Bezug auf die Zinsen verwöhnt.

Die Frage, welche die meisten Sparer allerdings umtreibt, lautet nicht "warum ist das so?", sondern vielmehr "wie lange bleibt es noch so?" Eine durchaus verständliche Frage, reihen sich die nächsten Kreditinstitute in die Reihe derer ein, die jetzt auch von privaten Anlegern Negativzinsen auf deren Einlagen verlangen.

Die Antwort der Frage ergibt sich nicht aus Spekulationen über die künftige EZB-Politik. Natürlich würde ein Ende der QE-Politik die Zinsen ein wenig nach oben treiben. Allerdings ist "oben" eher relativ zu sehen.

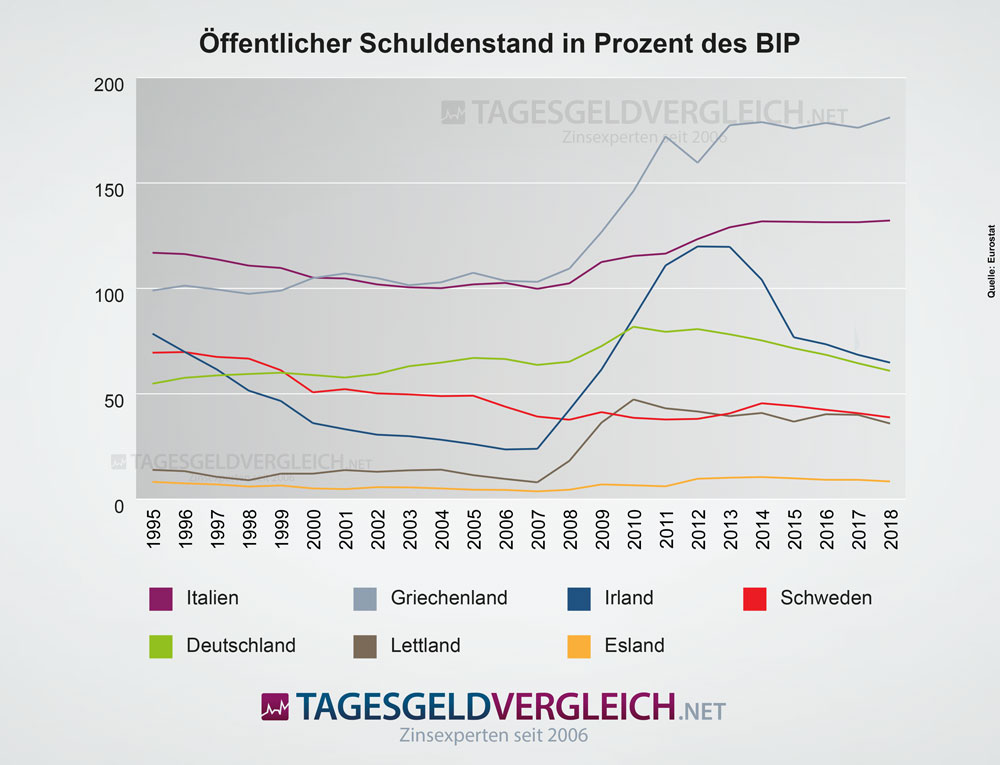

Informativer ist ein Blick auf Angebot und Nachfrage von Geld. Nicht nur in Deutschland, sondern europaweit existieren enorme Sparguthaben, welche den Finanzierungsbedarf übersteigen. Einer, wenn auch nur noch leicht steigenden Sparquote, steht eine im EU-Durchschnitt sinkende Neuverschuldung gegenüber.

Öffentlicher Schuldenstand in Prozent

Entschuldung führt zu Leistungsbilanzdefiziten in anderen Wirtschaftsräumen

Sowohl die öffentliche Hand als auch die Unternehmen befinden sich aktuell in einer Zeit der Entschuldung. Daraus folgt, dass kein neues Kapital benötigt wird.

In einer über die Grenzen der EU hinausgehenden Betrachtung bedeutet dies aber, dass weltweit das Volumen an Erspartem und Krediten unter mathematischen Gesichtspunkten gleich hoch sein muss. Ein die Investitionen übersteigendes Guthaben in einer Wirtschaftsregion führt durch Mittelabfluss in eine andere Region zu einer Verschiebung der Leistungsbilanzen.

Der Verzicht auf Investitionen im eigenen Land durch den eigenen Staat führt dazu, dass Gelder in Schuldtitel fremder Staaten abfließen. Die Verschiebung in den Leistungsbilanzen führt früher oder später zu einer Aufwertung des Euros gegenüber anderen Währungen, was wiederum eine faktische Entwertung des Euros bedeutet. Der Schaden für den Sparer, der durch die investitionsbezogene Inaktivität des Staates entsteht, fällt größer aus, als durch eine Niedrigzinspolitik alleine. Auch wenn es die Finanzminister freut, dass sie ohne Neuverschuldung auskommen, schaden sie damit der Wirtschaft unter globalen Gesichtspunkten.

Fremdmittel – so gefragt wie schales Bier

Die Politik des QE der EZB sah vor, dass sie langfristige Verbindlichkeiten in kurzfristige tauschte. Damit hatten die Beteiligten zwar keine Zinserträge mehr, dafür aber mehr Sicherheit und Liquidität. Dieser Schritt hat zur Folge, dass kein Akteur am Finanzmarkt langfristige Verbindlichkeiten eingehen muss.

Das wiederum führt dazu, dass Sparer auf einer Ware, ihrem Geld, sitzen bleiben, weil es niemand haben möchte. Wo keine Nachfrage besteht, wirkt sich die Preisgestaltung äußerst schwierig aus.

Professor Dr. Gunther Tichy (emeritierter Professor und Konsulent am Österreichischen lnstitut für Wirtschaftsforschung (WIFO) in Wien) geht in einem Fachbeitrag für die Fachzeitschrift "Das Bankmagazin" soweit, dass Sparen aktuell gesellschaftlich kontraproduktiv sei (Das Bankmagazin, 6/2019, S. 33). Dafür führt er zwei Gründe an:

- Sparen reduziert die Nachfrage und damit das Wachstum

- Anleger bzw. Sparer sind verzweifelt auf der Suche nach höher verzinslichen Investitionen wie Immobilien oder Aktien und ermöglichen so eine Blasenbildung im jeweiligen Markt

Sparen ist in gesundem Maße wichtig, ein Übersparen verhindert jedoch Investitionen und schadet der Volkswirtschaft. Vor diesem Hintergrund können die Sparer nicht darauf hoffen, dass sie für ihr Verhalten in naher Zukunft durch höhere Zinsen belohnt werden. Hart formuliert: Die Sparer tragen an der jetzigen Zinssituation eine Mitschuld.

Implizite Zinsen der Staaten

Während Niedrigzinsen für Sparer ein Graus sind, sind sie für Staaten richtigehend komfortabel. Das zeigt ein Blick auf die impliziten Zinsen. Darunter versteht man die Zinsen, welche Staaten auf ihre Schulden zahlen müssen. Eine Studie von Allianz Global Investors (AIG) vom Juni 2020 zeigt, dass sich diese impliziten Zinsen für Deutschland seit der Finanzkrise 2008 bis 2020 gegenüber dem Durchschnitt des 10-Jahreszeitraums davor (1997 bis 2007) mehr als halbiert haben:

| Durchschnittliche implizite Zinsen | 2008 bis 2020 | 1997 bis 2007 |

|---|---|---|

| Deutschland | 2,44% | 5,02% |

| Rückgang | 51,41% | |

| Implizite Zinsen 2020 | 1,36% | |

| Quelle: Allianz Global Investors "Wer soll das bezahlen? Eine fiskalische Betrachtung zu den Folgen der Corona-Pandemie" Juni 2020 | ||

Pro und Contra: Ist die EZB alleine Schuld?

Draghis Politik erfreut sich weltweiter Kritik. Der Gedanke, billiges Geld auf den Markt zu spülen, um Investitionen zu forcieren, ist per se nicht falsch. Allerdings setzt dieses Vorgehen einen Bedarf an billigem Geld voraus.

Dem steht jedoch Tichys Aussage gegenüber, dass Sparen die Nachfrage reduziert. Warum sollen Unternehmen investieren, wenn die Nachfrage nicht überproportional steigt? Auf dem Konto des Durchschnittsbürgers finden sich offensichtlich genügend liquide Mittel, um konsumieren zu können, wenn er denn wollte.

Es stellt sich somit eine ganz andere Frage: Sind wir in den Industrienationen gesättigt? Ist das Ende vom Konsumwachstum erreicht?

Natürlich gibt es Menschen, die dringend eine neue Waschmaschine benötigen – leider ist dies die Zielgruppe, die wiederum vom Kreditkreislauf ausgeschlossen ist, und somit keine Steigerung der Nachfrage bewirkt.

Weiterführende Informationen

- (1) Entwicklung der Sparquote in Deutschland – Bundeszentrale für politische Bildung

- (2) Deutsche werden durch Erbschaften reich - Die Bank online

- (3) Bundesbank Monatsbericht 04/202, Seiten 26-28 - Bundesbank