Kosten der Niedrigzinsphase für deutsche Sparer und die Wirtschaft

Was kostet die Niedrigzinsphase Sparer und Wirtschaft in Deutschland?

Der Begriff Niedrigzinsphase beherrscht den Finanzmarkt inzwischen seit Jahren. Wann mit einer Zinswende zu rechnen ist, dazu äußern sich Banken und Versicherungen – wenn überhaupt – nur äußerst vorsichtig. Die Europäische Zentralbank (EZB) hat erste Signale gegeben, dass eine erste Zinserhöhung frühestens Sommer/Herbst 2019 erwartet werden darf. Ende 2018 läuft das Anleihekaufprogramm aus. Trotz erster Anzeichen will bzw. kann sich niemand exakt festlegen. In unserer Studie gehen wir der Frage nach, was die anhaltende Niedrigzinsphase den Sparer und die Wirtschaft bisher gekostet hat – inklusive ein paar Zahlenspielen.

Inhaltsverzeichnis

Inflation und niedrige Zinsen "verbrennen" Sparguthaben

Für Sparer sind in der Regel zwei Variablen bedeutsam: Habenzins und Inflationsrate. Etwaige Steuern lassen wir in dieser Betrachtung außen vor.

Info:

In Deutschland gilt – bis auf Weiteres – eine Abgeltungssteuer von 25 Prozent auf Kapitalerträge. Hinzu kommt der Solidaritätszuschlag (Soli) von 5,5 Prozent auf die Abgeltungssteuer und ggf. die Kirchensteuer (je nach Bundesland 8 bzw. 9 Prozent). Planungen sehen vor, die Abgeltungssteuer zukünftig wieder durch einen persönlichen Steuersatz zu ersetzen. Der Solidaritätszuschlag soll zudem schrittweise angeschafft werden.

Aktuell gilt für Kapitaleinkünfte eines Jahres ein persönlicher Freibetrag von 801 Euro (Singles). Bei Ehepaaren verdoppelt sich der Betrag auf 1.602 Euro. Mehr in unserem Ratgeberbereich unter Steuern und Freibeträge.

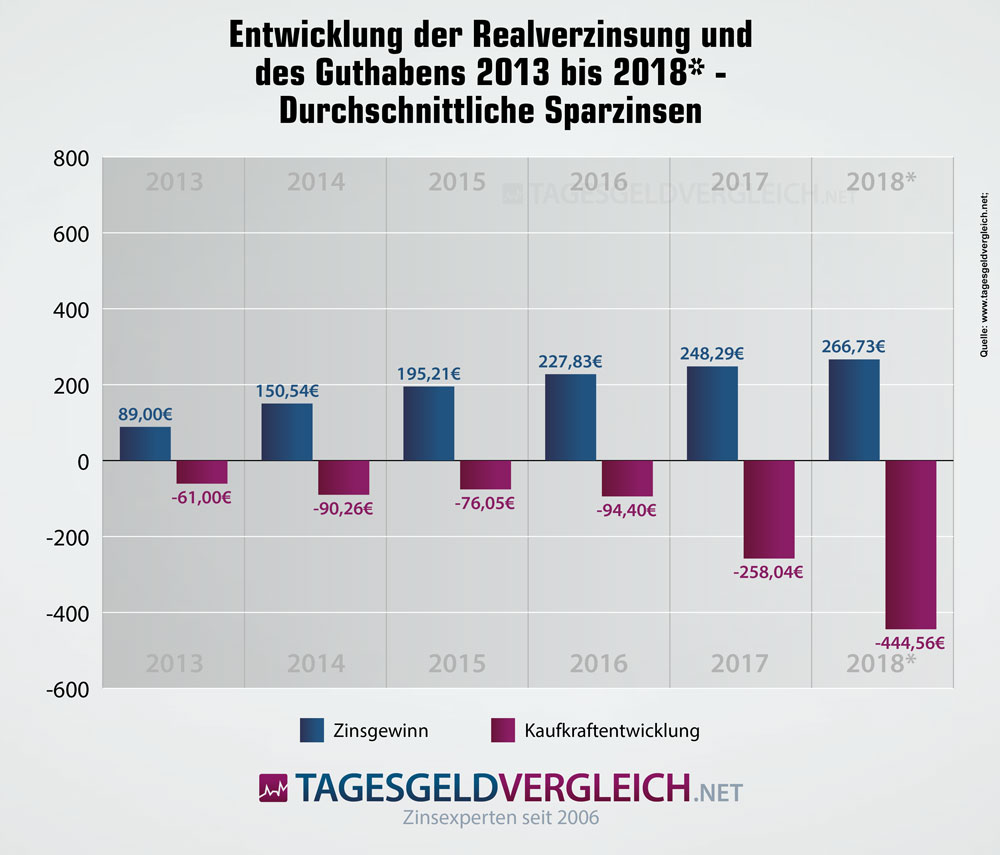

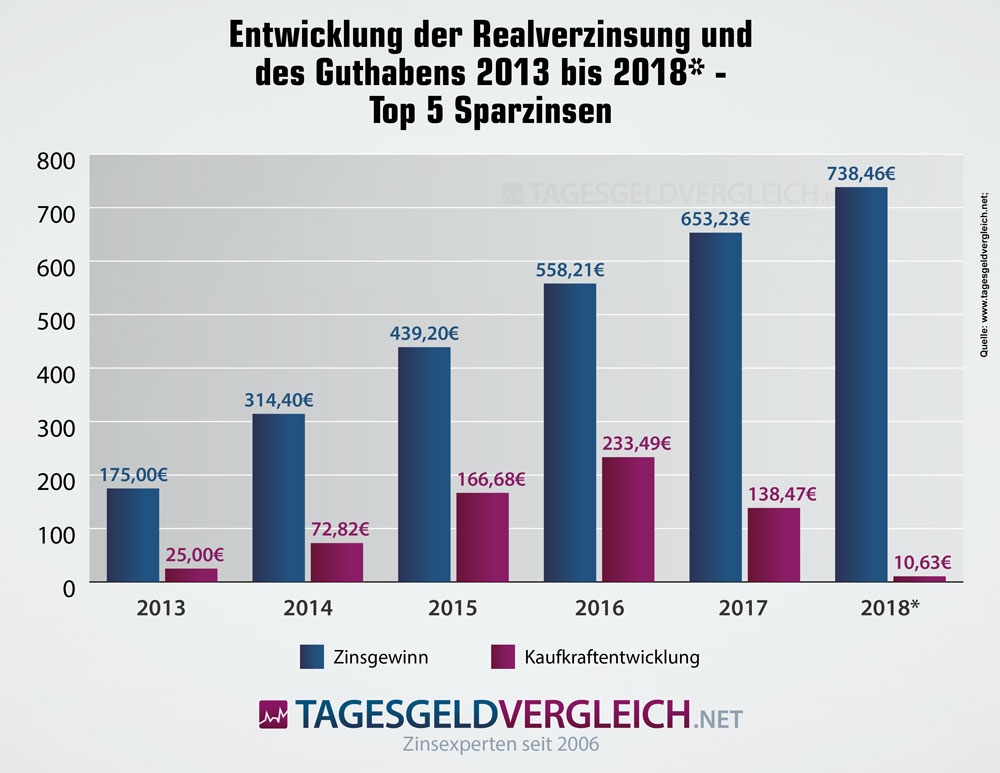

Wie sich die Konstellation der letzten Jahre auf das Sparergebnis des Einzelnen auswirkte, zeigen wir in unserer ersten Rechnung. Für das Jahr 2018 haben wir die Daten prognostiziert. Wir stellen die durchschnittlichen Zinsen des Jahres und die durchschnittliche Inflationsrate gegenüber. Basierend auf einem Anlagebetrag von 10.000 Euro berechnen wir, wie sich das Guthaben und die Kaufkraft entwickeln.

| Tagesgeld-Musterrechnung mit Freistellungsauftrag | ||||||

|---|---|---|---|---|---|---|

| Jahr: | 2013 | 2014 | 2015 | 2016 | 2017 | 2018* |

| Anlagebetrag | 10.000,00 EUR | 10.089,00 EUR | 10.150,54 EUR | 10.195,20 EUR | 10.227,82 EUR | 10.248,28 EUR |

| Anlagebetrag Top-5 | 10.000,00 EUR | 10.175,00 EUR | 10.314,40 EUR | 10.439,20 EUR | 10.558,21 EUR | 10.653,23 EUR |

| Zinssatz (p.a.) | 0,89% | 0,61% | 0,44% | 0,32% | 0,20% | 0,18% |

| Top-5-Zins (p.a.) | 1,75% | 1,37% | 1,21% | 1,14% | 0,90% | 0,80% |

| Zinsgewinn | 89,00 EUR | 61,54 EUR | 44,66 EUR | 32,62 EUR | 20,46 EUR | 18,45 EUR |

| Zinsgewinn Top-5 | 175,00 EUR | 139,40 EUR | 124,80 EUR | 119,01 EUR | 95,02 EUR | 85,23 EUR |

| Inflationsrate | 1,50% | 0,90% | 0,30% | 0,50% | 1,50% | 2,00% |

| Kaufkraftgewinn/-verlust | 150,00 EUR | 90,80 EUR | 30,45 EUR | 50,98 EUR | 153,42 EUR | 204,97 EUR |

| Kaufkraftgewinn/-verlust Top-5 | 150,00 EUR | 91,58 EUR | 30,94 EUR | 52,20 EUR | 158,37 EUR | 213,06 EUR |

| Guthaben | 10.089,00 EUR | 10.150,54 EUR | 10.195,21 EUR | 10.227,82 EUR | 10.248,28 EUR | 10.266,73 EUR |

| Guthaben Top-5 | 10.175,00 EUR | 10.314,40 EUR | 10.439,20 EUR | 10.558,21 EUR | 10.653,23 EUR | 10.741,65 EUR |

| Kaufkraft | 9.939,00 EUR | 9.909,74 EUR | 9.923,95 EUR | 9.905,59 EUR | 9.772,63 EUR | 9.586,11 EUR |

| Kaufkraft Top-5 | 10.025,00 EUR | 10.072,82 EUR | 10.166,68 EUR | 10.233,49 EUR | 10.170,14 EUR | 10.045,50 EUR |

| Quelle: Tagesgeldvergleich.net / Bundesbank - * Prognose | ||||||

Wie sich erkennen lässt, hat sich das Sparguthaben innerhalb des gewählten Zeitraums um 248,29 Euro erhöht, wenn der Sparer generell die durchschnittliche Verzinsung eines Tagesgelds pro Jahr erzielt hat. Allerdings war die Realrendite (d. h. die Verzinsung abzgl. der Inflationsrate) unter dieser Prämisse nur in einem der sechs Jahre positiv. Im Jahr 2015 hätte der Sparer insofern ein paar Euro hinzugewonnen, was die Kaufkraft angeht. In den übrigen Jahren geht es abwärts. Hinsichtlich der Kaufkraft blieben von ursprünglich 10.000 Euro noch 9.586,11 Euro – ein Minus von 413,89 Euro

Ein Blick auf die durchschnittliche Anlage im Top-5-Bereich. Hätte der Sparer jeweils den durchschnittlichen Zins der besten fünf Sparangebote in den vergangenen Jahren gewählt, wäre sein Guthaben deutlich stärker angewachsen. Am Ende des prognostizierten Jahres 2018 landet der Sparer bei 10.653,23 Euro. Ein solides Ergebnis. Hinsichtlich der Kaufkraft bleibt indes wenig übrig. Gerade einmal ein Plus von 45,50 Euro ist vorhanden. Kurzum: Vor sechs Jahren angelegt und nicht wirklich etwas hinzugewonnen, wenn wir die Inflation abziehen. Immerhin: Die Realrendite ist positiv, was schon etwas heißen will, in diesen Zeiten.

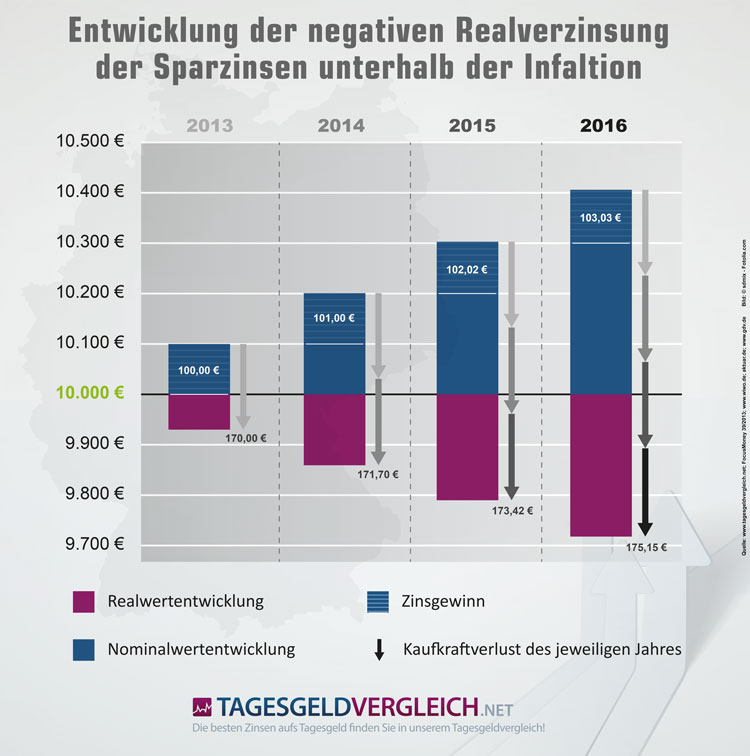

Vor fünf Jahren haben wir einen ungünstigen Verlauf bereits vorgezeichnet, wie sich an der nachfolgenden Musterrechnung erkennen lässt. Damals haben wir, ausgehend von 1,00 Prozent Verzinsung pro Jahr und einer durchschnittlichen Inflationsrate von 1,70 Prozent, den Verlust der Kaufkraft berechnet. Aus 10.000 Euro Anlagebetrag wurde nach vier Jahren ein Guthaben von 10.303,01 Euro. Die Kaufkraft betrug letztlich noch 9.717,77 Euro – also rund 2,8 Prozent weniger im Vergleich zum Beginn. Eine sichtbare Diskrepanz zwischen Schein und Sein.

| Tagesgeld-Musterrechnung mit Freistellungsauftrag | ||||

|---|---|---|---|---|

| Jahr: | 2013 | 2014 | 2015 | 2016 |

| Anlagebetrag | 10.000,00 EUR | 10.100,00 EUR | 10.201,00 EUR | 10.303,01 EUR |

| Zinssatz (p.a.) | 1,00 % | 1,00 % | 1,00 % | 1,00 % |

| Zinsgewinn | 100,00 EUR | 101,00 EUR | 102,01 EUR | 103,03 EUR |

| Inflationsrate | 1,70 % | 1,70 % | 1,70 % | 1,70 % |

| Kaufkraftverlust | -170,00 EUR | 171,70 EUR | 173,42 EUR | 175,15 EUR |

| Guthaben | 10.100,00 EUR | 10.201,00 EUR | 10.303,01 EUR | 10.406,04 EUR |

| Kaufkraft | 9.930,00 EUR | 9.859,30 EUR | 9.789,89 EUR | 9.717,77 EUR |

| Quelle: Tagesgeldvergleich.net | ||||

Im Jahr 2013 gingen wir noch von einer recht hohen Inflationsrate aus, weshalb Sparer nicht ganz so schlecht wie erwartet abschneiden – zumindest, wenn sie regelmäßig ihre Anlage geprüft und zu den Top-Anbietern gewechselt sind.

Kalte Enteignung der Sparer

Steigende Preise und anhaltende Nullzinsen sind inzwischen mehr oder weniger Normalität. Wenn es nach den Mitgliedern des Internationalen Währungsfonds (IWF) geht, dann wird sich daran mittelfristig auch wenig ändern. Im Juni 2017 forderte der IWF, dass Länder wie Deutschland eine Inflationsrate von über 2,00 Prozent über einen "anhaltenden Zeitraum akzeptieren" müssten. Die europäische Wirtschaftsunion benötige entsprechende Stabilität (siehe Welt, 16.06.2017). Die Europäische Zentralbank (EZB) sieht eine durchschnittliche Inflation in Europa von 2,00 Prozent als Zielmarke an. Zwangsläufig lägen einige Staaten darunter, andere darüber.

Positiv betrachtet, zöge eine hohe Inflation Deutschlands die durchschnittliche Inflationrate der Euro-Zone mit nach oben. Damit wäre die Zinswende wieder in Griffweite. Der Haken: Wirtschaftlich liegen die einzelnen Staaten weiterhin weit auseinander. Um den Währungsraum zu stabilisieren, müssen sich die Länder konjunkturell annähern.

Zinsvergleich: Kosten der Niedrigzinsphase seit 2010

An anderer Stelle haben wir die Realzinsgewinne/-verluste deutscher Sparer von 2003 bis heute auf Basis der Daten der Deutschen Bundesbank berechnet. Sehen wir uns die Ergebnisse mit Blick auf die Jahre nach der Finanzkrise näher an. Wir gehen speziell der Frage nach, welche Zinsverluste die Sparer durch die einsetzende Niedrigzinsphase der Banken erlitten haben.

Ermittelt wurde der Mittelwert der Neukundenzinsen im Zeitraum von Januar 2003 bis Mai 2009. Am 7. Mai 2009 senkte die Europäische Zentralbank (EZB) den Leitzins auf 1,00 Prozent – die siebte Zinssenkung seit Juli 2008 (4,25 Prozent). Bis zu diesem Zeitpunkt waren die Leitzinsen vergleichsweise stabil. Diesen Durchschnittszins der „Jahre vor der Finanzkrise“ haben wir mit der Entwicklung ab Juni 2009 verglichen.

In der nachfolgenden Tabelle finden sich die Jahreswerte der Zinsverluste durch die Niedrigzinsen, d. h. die Differenz zwischen den nominalen Zinsen und dem Durchschnitt der Zinsen vor der Finanzkrise.

| Jahr | Zinsverluste durch Niedrigzinsen in Mio. € |

|---|---|

| 2010 | -10.397,23 |

| 2011 | -9.659,71 |

| 2012 | -12.048,17 |

| 2013 | -17.225,56 |

| 2014 | -20.564,55 |

| 2015 | -24.560,85 |

| 2016 | -27.289,42 |

| 2017 | -29.651,42 |

| Quelle: Bundesbank, Tagesgeldvergleich.net | |

Insgesamt haben die Deutschen durch die dauerhaft niedrigen Zinsen ca. 151 Milliarden Euro über 8 Jahre hinweg verloren. Im Schnitt rund 19 Milliarden Euro im Jahr.

Die Versicherungsbranche hadert mit Garantien

Die lang anhaltende Niedrigzinsphase trifft nicht nur Sparer. Insbesondere die Versicherungsbranche hadert mit der Politik der Zentralbank. Die Assekuranzen stehen unter Druck, da sie Garantiezinsen und garantierte Leistungen aus Altverträgen erfüllen müssen, die sich unter den aktuellen Bedingungen kaum (re)finanzieren lassen. In den letzten Jahren hat sich das Problem eher verschärft.

Geht es nach den Versicherungsgesellschaften, hat sich der Garantiezins erledigt. So erklärte Oliver Bäte, Vorstandsvorsitzender der Allianz SE, im Januar 2018, dass er derzeit keine Chance für Garantiezinsen sehe. Es sei "bei der derzeitigen Zinspolitik der Europäischen Zentralbank nicht darstellbar. Ein solches Geschäftsmodell ist in diesem Umfeld seriös nicht zu betreiben" (siehe Handelsblatt, 16.1.2018).

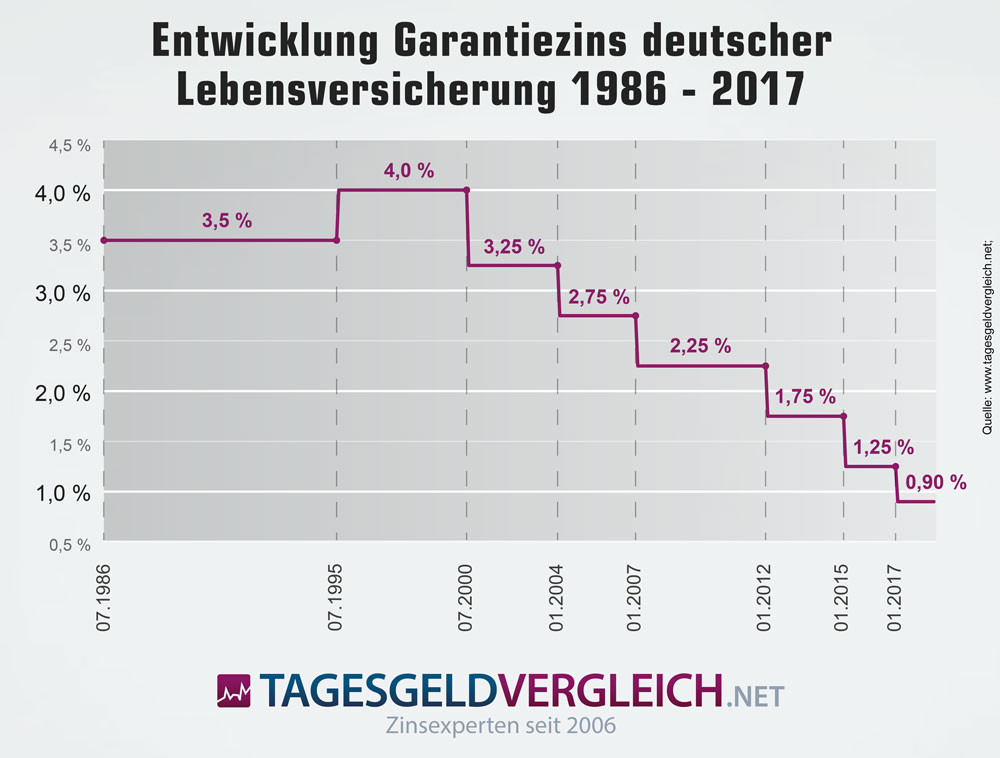

Wie der Blick auf die Garantiezinsen der letzten Jahre zeigt, ist vor allem das Geschäft mit den Bestandskunden schwierig. Teilweise greifen noch Garantiezinsen von 4,00 Prozent, die sich im aktuellen Umfeld kaum mehr erwirtschaftet lassen. Schon die derzeit gültigen 0,90 Prozent machen vielen Unternehmen zu schaffen. Das Resultat dieser Entwicklung: Das Geschäft lohnt sich nicht mehr – nicht für den Versicherer und ebenfalls nicht für den Versicherten.

| Zeitraum | Garantiezins |

|---|---|

| Januar 1942 – Juni 1986 | 3,00 % |

| Juli 1986 – Juni 1994 | 3,50 % |

| Juli 1994 – Juni 2000 | 4,00 % |

| Juli 2000 – Dezember 2003 | 3,25 % |

| Januar 2004 – Dezember 2006 | 2,75 % |

| Januar 2007 – Dezember 2011 | 2,25 % |

| Januar 2012 – Dezember 2014 | 1,75 % |

| Januar 2015 – Dezmeber 2016 | 1,25 % |

| seit Januar 2017 | 0,90 % |

Wie lange Lebensversicherer in einem Niedrigzinsumfeld bestehen können, ist indes eher eine Frage von Jahrzehnten. Was allerdings offensichtlich ist: Die Zeche zahlt der Kunde. So schrauben die Lebensversicherer seit Jahren an den Überschussbeteiligungen. So gewährt Branchenführer Allianz 2018 eine laufende Verzinsung von 2,80 Prozent. 2016 lag der Wert noch bei 3,10 Prozent. Von der vier vor dem Komma der Gesamtverzinsung mussten Versicherte sich schon früher verabschieden. Im Schnitt liegt die laufende Verzinsung nur noch etwas über 2,30 Prozent (siehe Policendirect).

Wir prognostizierten in einem Artikel vor drei Jahren einen Wert von 2,40 Prozent und lagen damit sehr nah an der Realität.

Bewertungsreserven: Reform kostet Versicherte im Schnitt 440 Euro

Im August 2014 trat das Gesetz zur Reform der Lebensversicherung (LVRG) in Kraft. Bis dahin sorgten speziell die Bewertungsreserven für Brisanz bei den Assekuranzen. Bewertungsreserven entstehen, wenn der Marktwert von Kapitalanlagen über dem Wert liegt, zu welchem sie in der Bilanz ausgewiesen sind. Es handelt sich in der Regel um verzinste Anleihen, die vor mehreren Jahren gekauft wurden. Sie bilden gewissermaßen das Rücklagen-Rückgrat. Bis zur Reform galt, dass Kunden bei Ablauf oder Kündigung ihres Vertrages zur Hälfte an jenen Bewertungsreserven beteiligt werden, was mitunter den Verkauf der hochprozentiegn Papiere bedingte. Seit 2014 dürfen die Versicherer Kursgewinne „nur noch in dem Maße ausschütten, wie Garantiezusagen für die restlichen Versicherten sicher sind. (siehe n-tv, 13.7.2017).

Die Gesetzänderung sorgte indes dafür, dass Versicherte seither bedeutend weniger Geld erhalten, als erhofft. Durchschnittlich ca. 440 Euro weniger erzielen ausscheidende Kunden, wie das Finanzministerium berechnete. Die Reform beschäftigt seit Jahren die Gerichte, da unter anderem der Bund der Versicherten (BdV) geklagt hatte. Jener hielt das Gesetz für verfassungswidrig.

PKV - Niedrige Zinsen, höhere Beiträge

Niedrige Zinsen treffen auch die Versicherten der privaten Krankenversicherung seit Jahren. Das Resultat: Steigende Beitrage – z. T. um zweistellige Prozentsätze. An der Erhöhung der Beiträge sind sicherlich auch sinkender Zulauf von Neukunden, Inflation und medizinischer Fortschritt sowie steigende Leistungsausgaben bzw. Gesundheitskosten beteiligt, allerdings schlägt sich auch hier die Politik der Europäischen Zentralbank durch.

Das Analysehaus Assekurata berechnete in einer Marktstudie, dass zwischen 2007 und 2017 die Prämien der privaten Krankenversicherung durchschnittlich um 53 Prozent anstiegen (ohne Beamtentarife), was einer jährlichen Anpassung von 4,2 Prozent entspricht. Die ausgewerteten Unternehmen decken etwa 60 Prozent des gesamten Marktes ab.

Ein immenses Problem der Krankenversicherer sind die Altersrückstellungen. Diese Rücklagen sind in den Prämien eingerechnet und eigentlich dafür gedacht, die steigenden Ausgaben für ältere Versicherungsnehmer nicht ausufern zu lassen. Anteilig werden die Altersrückstellungen durch die Versicherer als verzinste und sichere Kapitalreserve angelegt. Hier liegt der Haken. Die anhaltenden Niedrigzinsen an den Kapitalmärkten führen dazu, dass notwendige Kapitalerträge auf diese Weise nicht mehr zu erzielen sind. Jahrzehnte lang lag der Rechnungszins bei 3,5 Prozent. Mittlerweile haben ihn die meisten Versicherungsgesellschaften drastisch abgesenkt.

Eine geringere Verzinsung der Altersrückstellungen führt letztlich zu Beitragserhöhungen, da die Rückstellungen über höhere Beiträge angespart werden müssen.

Info:

Mehr Hintergründe zur privaten Krankenversicherung, ein Tarifvergleich und Leistungsübersichten finden sich hier.

Anhaltende Prämienerhöhungen und immer weniger Zulauf führen auch dazu, dass die PKV generell auf dem Prüfstand steht. Eine Abschaffung bzw. Umwandlung in eine Bürgerversicherung wurde erst kürzlich im Rahmen der Koalitionsverhandlungen im Januar 2018 diskutiert, letztlich jedoch abgelehnt. Die Forderung ist aber nicht verschwunden.

Fazit

Die Niedrigzinsphase hält immer noch an und die Situation verschärft sich mit jedem Monat. Aber: Ein Ende ist abzusehen. Wie unsere Zinsprognose 2018 und die letzten EZB-Entscheidungen belegen, dürfte das aktuelle Jahr keine Besserung bringen. Im nächsten Jahr werden die Karten neu gemischt. Bis dahin gilt: Klassische Sparkonten bieten zwar maximale Sicherheit, sind aber hinsichtlich einer positiven Realrendite nicht mehr erste Wahl. Das Tagesgeld behält seinen Sinn, wenn es für täglich verfügbare Rücklagen genutzt wird – maximal drei Monatseinkommen sind angedacht. Die Verzinsung wird indes zweitranging, wenngleich der Sparer auch hier noch ein paar Prozente mitnehmen sollte. Festgelder sind hinsichtlich der leicht besseren Zinsen sicher sinnvoll, wenn keinerlei Risiko eingegangen werden soll. Kurze, überschaubare Laufzeiten bis zwei Jahre halten den Sparer einigermaßen flexibel. Für freies Kapital empfehlen sich andere, eventuell attraktivere Anlagealternativen, die allerdings etwas mehr Risiko beinhalten.

Stand der Daten: Februar 2018

Direkt zu unseren Vergleichen von Tagesgeld und Festgeld: