Sind Dividenden (die neuen) Zinsen?

Eine der Grundregeln der Geldanlage besagt: „Investiere nur in Produkte, die Du auch verstehst.“ Das wiederum setzt voraus, zumindest die wichtigsten Begriffe zu kennen. Dazu gehören „Zinsen“ und „Dividende“. Und um die Antwort auf die Titelfrage vorwegzunehmen: Auch wenn die beiden Finanzvokabeln einen gemeinsamen Nenner haben, sind es zwei Paar Schuhe. Daran ändert auch der Umstand nichts, dass Banken und Sparkassen inzwischen beides gerne in einem Atemzug nennen und bisweilen auch gleichsetzen. Wir klären auf.

Zinsen und Dividenden

Gehört haben die meisten Verbraucher beide Begriffe. Den größeren Bekanntheitsgrad haben dabei zweifelsohne die Zinsen. Doch auch das Thema Dividende samt der dazugehörigen Begriffe Dividendenzahlung und Dividendenrendite rücken zunehmend in den Fokus. Dazu trägt in erster Linie die NiedrigZINSphase bei.

Was sind Zinsen?

Zinsen: Nahezu jeder kennt sie und zumindest die älteren Sparer erinnern sich noch gerne daran, wenn auf dem Sparbuch oder dem Tagesgeldkonto Zinsen gutgeschrieben wurden. Vor 2008 konnte man mit etwas Geschick die Zinsen sogar noch mit der Bank verhandeln und den Zinssatz dadurch teils um mehrere Zehntelprozentpunkte verbessern. Heute sind 0,1 Prozent fast schon das höchste der Gefühle.

Doch was sind Zinsen überhaupt? Definiert werden Zinsen als Entgelt, dass ein Gläubiger vom Schuldner erhält, und zwar dafür, dass er Kapital für einen meist fest vereinbarten Zeitraum überlässt. Bestes Beispiel dafür sind Kredite. Der Kunde zahlt der Bank x Prozent Zinsen, weil die Bank ihm x Euro überlasst respektive leiht. Andersherum überlassen Verbraucher der Bank Geld, indem sie es auf ein Sparbuch einzahlen oder als Festgeld anlegen – und dafür gibt es Zinsen.

Die Höhe der Zinsen richtet sich nach vielen Faktoren, etwa dem Leitzins. In Deutschland ist dabei die Geldpolitik der Europäischen Zentralbank maßgeblich. Sie fährt nun schon seit Jahren eine Niedrig- und Negativzinspolitik. Dadurch sind Kredite zwar günstiger geworden. Auf der anderen Seite erhalten Verbraucher auch deutlich weniger bis nichts mehr dafür, dass sie Geld bei der Bank deponieren.

Was sind Dividenden?

Nun zum Begriff, der sich erst nach und nach in den Sprachgebrauch der Sparer schleicht: die Dividende. Sie ist der Teil des Gewinns einer Aktiengesellschaft, der an die Aktionäre ausgeschüttet wird. Aktionär wird man, indem man Anteile des Unternehmens kauft, also Aktien. Ob direkt oder über Fonds ist dabei zunächst einmal zweitrangig. Entscheidend ist, dass man Anteilseigner werden muss, um überhaupt Anrecht auf eine Dividendenzahlung zu haben.

Dabei macht es durchaus einen Unterschied, welche Aktien man erwirbt. Handelt es sich um Anteile europäischer Firmen, erfolgt die Ausschüttung in aller Regel einmal im Jahr. US-amerikanische und kanadische Konzerne hingegen beteiligen ihre Aktionäre vierteljährlich am Gewinn. In Australien ist der Turnus halbjährlich. Wie die Dividende ausfällt, richtet sich vorrangig nach dem Gewinn. Das letzte Wort haben dann die Aktionäre während der Jahreshauptversammlung. Das heißt, die Anteilseigner regeln, wie hoch der Gewinnanteil ist, der ausgeschüttet wird, und/oder ob Kapital reinvestiert werden soll.

Wieso sind Dividenden keine Zinsen?

Rein „technisch“ lässt sich die Frage, warum Dividenden keine Zinsen sind mit Blick auf die Definition beider Begriffe recht leicht beantworten:

Um Zinsen zu erhalten, muss Geld überlassen/angelegt werden. Für die Dividende ist es hingegen erforderlich, Anteile zu erwerben. Bei den Zinsen handelt es sich dann um eine zwischen beiden Parteien vereinbarte Gebühr und bei der Dividende um die Ausschüttung eines Teils des Gewinns. Der anfangs erwähnte kleinste gemeinsame Nenner: Die Möglichkeit, aus dem finanziellen Einsatz einen Ertrag zu erzielen.

Doch zurück zu den Unterschieden. Denn die sind weitaus feingliedriger. Zwar werden Zinsen und auch Dividenden nach einem klar definierten Ablauf gezahlt: zum Beispiel jährlich oder quartalsweise. Doch während Zinsen immer gutgeschrieben werden, gibt es für die Dividende keine Garantie und damit auch keine oder nur eine geringe Planungssicherheit (jedenfalls auf dem Papier).

Beispiel für Zinsen und Dividende

Um das zu erklären, nehmen wir ein ganz simples Beispiel: einen Limonadenstand. Max und Moni betreiben den Stand und Paul möchte etwas von seinem Taschengeld anlegen. Deshalb zahlt Paul seinen Freunden im März zehn Mark. Das Geld, von dem Max und Moni unter anderem Zitronen kaufen, soll Paul Ende September nach sieben Monaten zurückerhalten, plus zwei Prozent. Das heißt, Paul erhält Monat für Monat zwei Groschen Zinsen. Ein sicherer Gewinn, der sich im Laufe der Zeit auf siebenmal 20 Pfennig, also 1,40 Mark summiert.

Würde Paul von den zehn Mark indes einen Anteil am Limonadenstand kaufen – angenommen ein Drittel des Unternehmens – sähen seine Renditechancen anders aus. Er würde am Gewinn beteiligt. In den heißen Monaten läuft es gut, an kühlen und regnerischen Tagen eher schlecht. Jetzt gibt es mehrere Optionen:

- Der Stand wirft 63 Mark Gewinn ab, der komplett ausgeschüttet wird. Paul erhält ein Drittel, also 21 Mark. Macht drei Mark pro Monat und damit deutlich mehr als mit den Zinsen.

- Der Gewinn beträgt 63 Mark. Doch Max, Moni und Paul entscheiden während einer Versammlung, für das nächste Jahr eine neue Saftpresse zu kaufen. Die kostet 33 Mark. Dadurch bleiben noch 30 Euro, die aufgeteilt werden. Für Paul bleiben zehn Euro bzw. knapp 1,43 Euro pro Monat Dividende.

- Das Geschäft lief schlecht. Unter dem Strich steht eine schwarze Null. Das heißt: Paul erhält keine Dividende.

- Im zweiten Jahr rechnet das Trio wieder mit knapp 63 Euro und verständigt sich auf zehn Euro Dividende je Anteil. Doch der Stand boomt und es sind über 100 Euro Gewinn. Die Dividende wird kurzerhand erhöht.

Im Detail:

| Zinsen | Dividende |

|---|---|

| Zinsen sind eine fix oder variabel vereinbarte Gebühr für das Überlassen von Kapital. | Über die Dividende wird ein Teil des Unternehmensgewinns ausgeschüttet. |

| Zinszahlungen folgen in Höhe und Turnus einem klaren Schema. | Dividenden können bestenfalls höher ausfallen, allerdings auch gekürzt oder ganz gestrichen werden. |

Wieso sind Dividenden aber ERSATZ für Zinsen?

Zinsen und Dividenden gleichzustellen, macht also keinen Sinn. Man kann sie aber sehr wohl gegenüberstellen, vor allem in puncto Renditechancen. Gerade mit Blick auf die Marktentwicklung der vergangenen Jahre sehen Zinsen diesbezüglich eher blass aus. Die Niedrigzinsphase macht ihrem Namen alle Ehre und sorgt bei Sparern, die auf zinsbasierte Produkte setzen bzw. gesetzt haben, für lange Gesichter.

bis zu

3,26% p.a.

Durchschnittszins

2,92% p.a.

von 3 Angeboten

bis zu

3,20% p.a.

Durchschnittszins

2,15% p.a.

von 90 Angeboten

bis zu

3,05% p.a.

Durchschnittszins

2,18% p.a.

von 67 Angeboten

bis zu

3,05% p.a.

Durchschnittszins

2,47% p.a.

von 23 Angeboten

bis zu

3,00% p.a.

Durchschnittszins

2,09% p.a.

von 101 Angeboten

bis zu

2,80% p.a.

Durchschnittszins

1,90% p.a.

von 83 Angeboten

bis zu

2,80% p.a.

Durchschnittszins

2,03% p.a.

von 115 Angeboten

Zins täglicher fälliger Einlagen

In Zahlen: Der Zinssatz für täglich fällige Einlagen privater Haushalte hat sich von 0,86 Prozent per anno Mitte 2011 kontinuierlich nach unten bewegt. Aktuell (Ende 2019) liegt der Wert bei 0,01 Prozent im Jahr. Umgerechnet auf eine Einlage von 100 Euro ergibt das eine Zinszahlung von einem Cent im Jahr.

Umlaufrendite festverzinslicher Papiere

Noch schlechter ist es um die Umlaufrendite festverzinslicher Wertpapiere bestellt. Sie bewegten sich Mitte 2011 auf einem respektablen Niveau von 3,2 Prozent. Inzwischen zahlt man drauf: minus 0,4 Prozent. Oder in einfachen Worten: Das rentiert sich nicht.

Dividendenrendite

Bleibt die Dividende. Der Ertrag ist dabei stets davon abhängig, an welchen Unternehmen man sich beteiligt. Hier eine allgemeingültige Aussage treffen zu wollen, wäre anmaßend. Daher konzentrieren wir uns auf den DAX, den deutschen Leitindex. Hier stand 2011 eine Dividendenrendite von 3,61 Prozent zu Buche. Bis 2019 gab es zwar leichte Schwankungen. Doch mit 3,2 Prozent hat die Dividendenrendite 2019 die Nase ganz klar vor festverzinslichen Wertpapieren und täglich fälligen Einlagen. Und auch wenn Festgeld sehr bemüht ist: Selbst in dem Fall bleibt die Dividende klarer Sieger.

Dividenden im DAX30

Weltweit gezahlte Dividenden

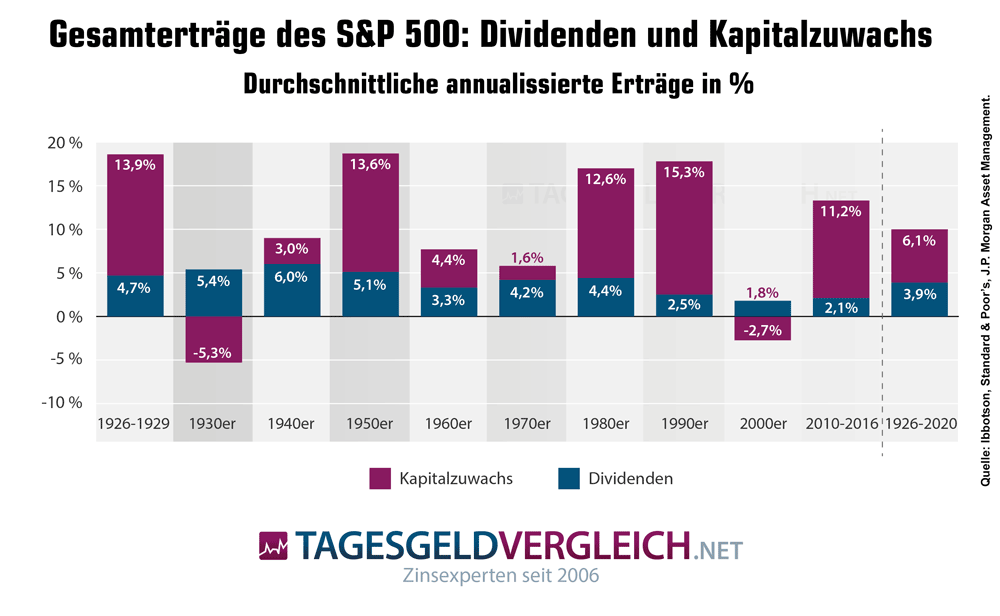

Wie groß der Anteil der Dividenden an der Gesamtrendite eines Investments in den S&P 500 (Aktienindex, der die Aktien von 500 der größten börsennotierten US-amerikanischen Unternehmen enthält), seit den 1960er Jahren ist, zeigt unsere Infografik:

Nun muss man allerdings eingestehen, dass verzinsliche Anlagen eine höhere Sicherheit mit sich bringen. Die wird inzwischen aber sehr teuer bezahlt. Das beweist der sogenannte risikolose Zinssatz, der für Investments gilt, die als vollkommen risikofrei gelten. Das trifft unter anderem auf Bundesanleihen mit einer (Rest-)Laufzeit von zehn Jahren zu. Diese Papiere kamen im September 2019 auf eine Umlaufrendite von minus 0,59 Prozent. Traurig und absolut nicht rentabel.

Darum sind Dividenden derzeit der BESSERE Zins!

Die obigen Beispiele belegen recht eindrucksvoll: Wenn man Dividenden und Zinsen in einen Topf wirft, sorgen die Dividenden seit einigen Jahren für die größeren Fettaugen auf der Suppe. Das Problem: Verbraucher sind Gewohnheitstiere. Das ist an sich nicht schlecht, kostet sie mit Blick auf Finanzanlagen aber viel Geld. Denn Sparbuch und auch Tagesgeld haben in der Niedrigzinsphase massiv an Attraktivität im Sinne von Rentabilität einbüßen müssen. Letztlich verbrennt man Geld, statt es zu vermehren.

Die schlechteste Strategie wäre jetzt, den Kopf in den Sand zu stecken oder darauf zu bauen, dass die Zinsen demnächst wieder die Kurve kriegen und nach oben zeigen. Davon sind nicht einmal Banken und Sparkassen überzeugt, und die würden sich darüber ebenso freuen wie ihre Kunden.

Sinnvoller wäre es, und darauf macht unter anderem die Stiftung Warentest mit ihrem Pantoffelportfolio seit Jahren aufmerksam, sich an das Thema Aktien zu wagen. Entweder, indem man direkt in ein Unternehmen investiert und Aktien kauft oder über einen Dividendenfonds bzw. Dividenden-ETF breit streut und sich so eine sichere und gleichsam gewinnbringende Basis schafft. Dann landet nicht mehr der Zins auf dem Konto, sondern die Dividende – mit den deutlich schöneren, weil höheren Zahlen.

Jeden Monat Dividende mit nur drei ETFs

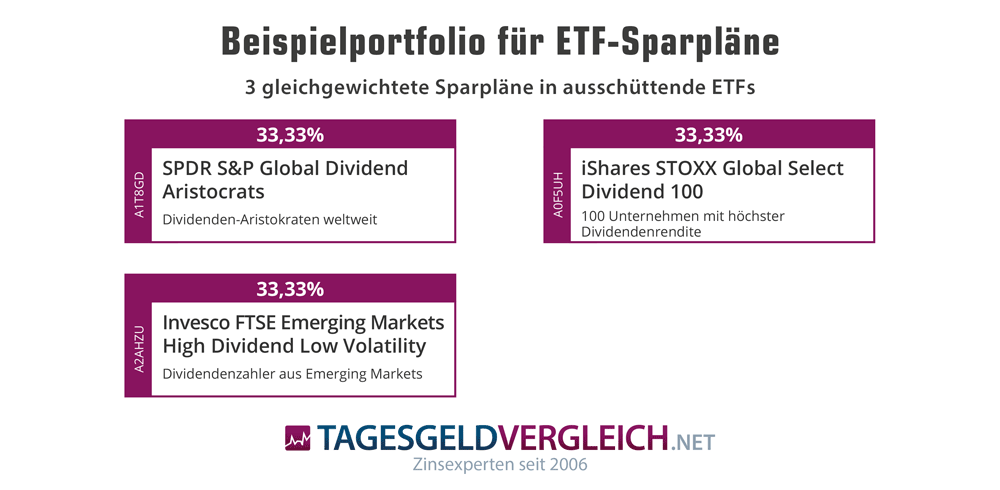

Wer abseits mager verzinster Sparkonten eine Möglichkeit sucht, die ihm regelmäßige Ausschüttungen beschert, der sollte sich für unsere Idee begeistern, mit nur drei ETFs ein Portfolio aufzubauen, welches jeden Monat Dividenden ausschüttet. Dazu greifen wir auf drei Dividenden-ETFs mit jeweils vierteljährlicher Ausschüttung zurück, deren Auszahlungen jeweils einen Monat versetzt erfolgen. Somit würden Sie jeden Monat eine kleine Finanzspritze (je nach Anlagehöhe) ausbezahlt bekommen.

Der iShares STOXX Global Select Dividend 100 schüttet im Januar, April, Juli und Oktober aus, der SPDR S&P Global Dividend Aristocrats im Februar, Mai, August und November, und der Invesco FTSE Emerging Markets High Dividend Low Volatility im März, Juni, September und Dezember.

Die Ausschüttungsrendite beträgt derzeit 3,60 Prozent pro Jahr. Bei Wiederanlage der Dividenden kommt das Portfolio in der Rückrechnung bis 2014 auf etwas mehr als sieben Prozent Rendite pro Jahr.

Wo kaufen?

Als Einmalanlage können die drei ETFs über jeden Broker oder auch die Hausbank direkt an der Börse gekauft werden. Sollen hingegen regelmäßig Anteile per Sparplan gekauft werden, geht das unter anderem bei den folgenden Brokern:

| ETF | SPDR S&P Global Dividend Aristocrats | iShares STOXX Global Select Dividend 100 | Invesco FTSE Emerging Markets High Dividend Low Volatility |

|---|---|---|---|

| WKN / ISIN | A1T8GD / IE00B9CQXS71 | A0F5UH / DE000A0F5UH1 | A2AHZU / IE00BYYXBF44 |

| Gewichtung | 33,33 Prozent | 33,33 Prozent | 33,33 Prozent |

| Laufende Kosten (TER) | 0,45% | 0,46% | 0,49% |

| Rendite 1 Jahr | +20,91% | +24,28% | +12,45% |

| Rendite 3 Jahre | +2,87% | +8,09% | - |

| Rendite 5 Jahre | +10,77% | +14,27% | - |

| Sparplanfähig unter anderem bei: | |||

| Broker | Mindest-Sparrate und Kosten pro Ausführung und ETF | ||

Zum Broker » |

25 EUR, gebührenfrei |

25 EUR, gebührenfrei |

25 EUR, gebührenfrei |

Zum Broker » |

25 EUR, gebührenfrei |

25 EUR, gebührenfrei |

25 EUR, gebührenfrei |

Wie setze ich den Vorschlag um?

Das Einrichten der oben beschriebenen Sparpläne ist relativ einfach:

- Depot bei Scalable Capital oder Flatex eröffnen

- Für Einmalanlage die gewünschte Anlagesumme überweisen und die drei ETFs direkt an der Börse kaufen

- Für Sparplan: im Kundenbereich des Brokers für die ETFs jeweils einen Sparplan mit der gewünschten Rate eröffnen, das dafür benötigte Geld wird dann in der Regel direkt vom Girokonto eingezogen

Welche Dividenden-ETFs kaufen?

Nachfolgend finden Sie eine Übersicht an ETFs, mit denen Sie auf Dividenden anstelle von Zinsen setzen können:

| Name | ISIN | TER | Replikation | Ausschüttung | Fondswährung | Performance | |||

|---|---|---|---|---|---|---|---|---|---|

| 1 Jahr | 3 Jahre | 5 Jahre | 10 Jahre | ||||||

| Die besten Dividenden-ETFs nach 5-Jahres-Rendite | |||||||||

| iShares DivDAX UCITS ETF (DE) | DE0002635273 | 0,31% | Physisch | Ausschüttend | EUR | +19,99% | +17,84% | +33,21% | +115,54% |

| Xtrackers Stoxx Global Select Dividend 100 | LU0292096186 | 0,50% | Swap-basiert | Ausschüttend | EUR | +29,01% | +5,69% | +6,87% | +57,83% |

| iShares STOXX Global Select Dividend 100 | DE000A0F5UH1 | 0,46% | Physisch | Ausschüttend | EUR | +29,04% | +9,97% | +9,09% | +55,15% |

| Die günstigsten Dividenden-ETFs nach TER (Gesamtkostenquote) | |||||||||

| Lyxor 1 DivDAX UCITS ETF | DE000ETF9033 | 0,25% | Physisch | Ausschüttend | EUR | +20,46% | +14,28% | - | - |

| Lyxor DivDax TR UCITS ETF | LU0603933895 | 0,25% | Physisch | Ausschüttend | EUR | +20,54% | +14,35% | +25,22% | +137,14% |

| Vanguard FTSE All-World High Dividend Yield | IE00B8GKDB10 | 0,29% | Physisch | Ausschüttend | USD | +24,58% | +11,81% | - | - |

| Xtrackers (IE) plc MSCI World High Dividend Yield | IE00BCHWNQ94 | 0,29% | Physisch | Ausschüttend | USD | +20,17% | - | - | - |

| Weitere Dividenden-ETFs | |||||||||

| Fidelity Global Quality Income | IE00BYXVGZ48 | 0,40% | Physisch | Ausschüttend | USD | +25,93% | - | - | - |

| Franklin LibertyQ Global Dividend | IE00BF2B0M76 | 0,45% | Physisch | Ausschüttend | USD | +25,98% | - | - | - |

| iShares MSCI World Quality Dividend | IE00BYYHSQ67 | 0,38% | Physisch | Ausschüttend | USD | +9,86% | +15,03% | - | - |

| SPDR S&P Global Dividend Aristocrats | IE00B9CQXS71 | 0,45% | Physisch | Ausschüttend | USD | +26,71% | +0,50% | +3,88% | - |

| Lyxor UCITS ETF SG Global Quality Income | LU0832436512 | 0,45% | Swap-basiert | Ausschüttend | EUR | +12,81% | +2,21% | -0,37% | - |

| UBS (Irl) ETF plc DJ Global Select Dividend | IE00BMP3HG27 | 0,30% | Physisch | Ausschüttend | USD | +35,24% | +3,77% | - | - |

| VanEck Vectors Morningstar Developed Markets Dividend Leaders | NL0011683594 | 0,38% | Physisch | Ausschüttend | EUR | +24,21% | - | - | - |

| Stand: 30.08.2021, Quelle für Performanceangaben: comdirect.de | |||||||||

Wo kaufe ich diese ETFs am günstigsten?

Die Dividenden-ETFs aus unserem Vergleich können Sie über ein eigenes Depot bei ihrer Hausbank, einer Direktbank oder einem der zahlreichen Online-Broker kaufen. Neben Service und Angebot spielt die Höhe der Ordergebühren meist eine wichtige Rolle bei der Wahl des Brokers. Welche Broker die niedrigsten Ordergebühren für den Kauf von ETF-Anteilen bieten, zeigt unser Vergleich:

Weiterführende Informationen

johanneslortz.com - "Der Unterschied zwischen Dividenden und Zinsen"

dasinvestment.com - "Der feine Unterschied zwischen Zinsen und Dividenden"

manager-magazin.de - "Darum sind Dividenden der bessere Zins"

Autor: André Maßmann